Cụ thể, doanh thu trong sáu tháng đầu năm mặc dù tăng 12% nhưng lợi nhuận sau thuế lại sụt giảm tới 42%. Không chỉ có vậy, gánh nặng khoản phải thu ngày càng lớn và hiện đã lớn gấp ba lần vốn chủ sở hữu cho thấy rủi ro của HBC ngày càng cao. Với sự khó khăn của ngành bất động sản ngày càng gia tăng và sức khỏe tài chính không thực sự tốt thì Công ty Hòa Bình được dự báo sẽ khó giữ được “hòa bình” trong thời gian tới.

Lợi nhuận sụt giảm và khoản phải thu quá lớn

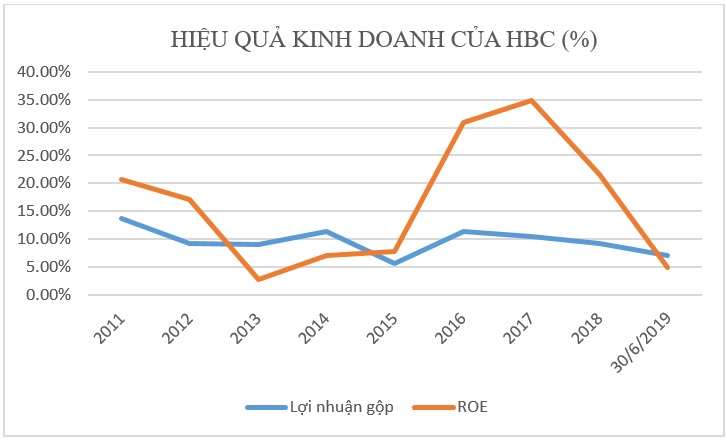

Tỷ lệ lợi nhuận gộp, lợi nhuận trên vốn chủ sở hữu của HBC liên tục sụt giảm trong năm 2018 và sáu tháng đầu năm 2019. Nguồn: Cafeland

Báo cáo tài chính bán niên của Tập đoàn Xây dựng Hòa Bình (Hòa Bình) cho thấy doanh thu quý 2 đạt 5.324 tỉ đồng, tăng 12,6% so với cùng kỳ. Tuy nhiên, trái với doanh thu tăng khá mạnh lợi nhuận quý 2 chỉ đạt 55 tỉ đồng, giảm 68% so với cùng kỳ. Tính lũy kế trong sáu tháng đầu năm, doanh thu của Hòa Bình cũng đã tăng gần 12% nhưng lợi nhuận sụt giảm tới 42%. Như vậy, dù nửa năm trôi qua nhưng Hòa Bình mới chỉ thực hiện được 24% kế hoạch lợi nhuận.

Lợi nhuận của Hòa Bình giảm chủ yếu do lợi nhuận biên giảm khá mạnh. Cụ thể, lợi nhuận gộp biên (lợi nhuận gộp so với doanh thu) quý 2 chỉ đạt 5,77%, còn xét trong sáu tháng đạt chỉ đạt 7,17%. Đây là mức thấp hơn nhiều so với mức 9,22% của năm 2018 và 10,51% của năm 2017. So với trung bình những năm trước đó thì lợi nhuận gộp biên của Hòa Bình đang ở mức rất thấp.

Những con số trên là minh chứng cho thấy Hòa Bình nói chung và ngành xây dựng nói riêng đang gặp nhiều khó khăn. Nguyên nhân là do thị trường bất động sản sau một số năm bùng nổ thì tốc độ phát triển trong hơn một năm gần đây đã bị chững lại. Đặc biệt, tại TP Hồ Chí Minh số dự án được cấp phép mới giảm rất mạnh và nhiều dự án bị đình trệ. Nhiều doanh nghiệp bất động sản rất khó khăn khi thực hiện dự án.

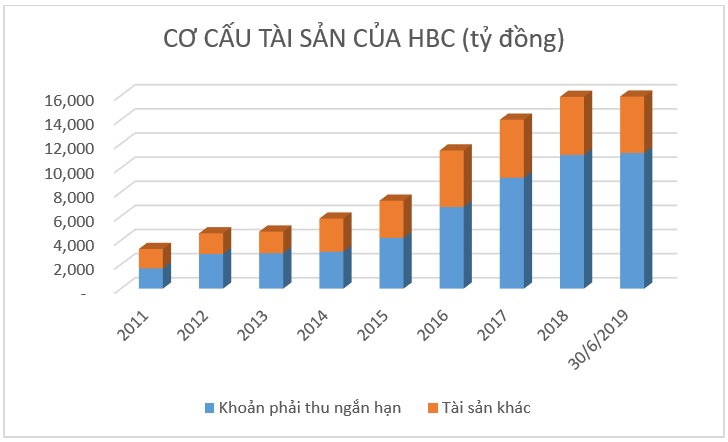

Khoản phải thu của HBC ngày càng lớn và chiếm tỷ lệ cao trong tổng tài sản. Khoản thu từ mức chỉ bằng 50% tài sản năm 2011 đã tăng vọt lên bằng 70% tài sản vào giữa năm 2019. Đây là chỉ báo cho thấy rủi ro về thanh khoản của HBC ngày càng gia tăng. Nguồn: CafeLand

Không chỉ lợi nhuận sụt giảm mà tình trạng tài chính của Hòa Bình cũng tồn tại rất nhiều bất ổn. Cụ thể, số liệu báo cáo tài chính quý 2 cho thấy khoản phải thu ngắn hạn của Hòa Bình lên tới 11.246 tỉ đồng, cao gấp hơn ba lần vốn chủ sở hữu. Với doanh thu dự kiến khoảng 18.000 tỉ đồng cho năm 2019, vòng quay khoản phải thu của Hòa Bình chỉ đạt 1,6 lần, hay tương đương với số ngày thu tiền bình quân là 220 ngày. Đây được xem là con số rất cao so với một doanh nghiệp trong ngành xây dựng.

Đặc biệt, trong khoản phải thu kể trên có tới 5.526 tỉ đồng là khoản phải thu ngắn hạn của khách hàng. Đây chính là số tiền mà khách hàng nợ Hòa Bình sau khi đã thực hiện hợp đồng. Điều này đồng nghĩa với với việc rất nhiều khách hàng của Hòa Bình không thanh toán đúng tiến độ đã cam kết trong hợp đồng xây dựng.

Ngoài ra, Hòa Bình còn có tới 4.743 tỉ đồng khoản phải thu từ tiến độ thực hiện hợp đồng xây dựng. Đây là những khoản nợ của những công trình đang thi công. Mặc dù khoản nợ này đang đúng với tiến độ hợp đồng nhưng nó vẫn tiềm ẩn nhiều rủi ro trong bối cảnh không ít công trình xây dựng đang bị ngưng trệ.

Hòa Bình sẽ khó giữ được “hòa bình”

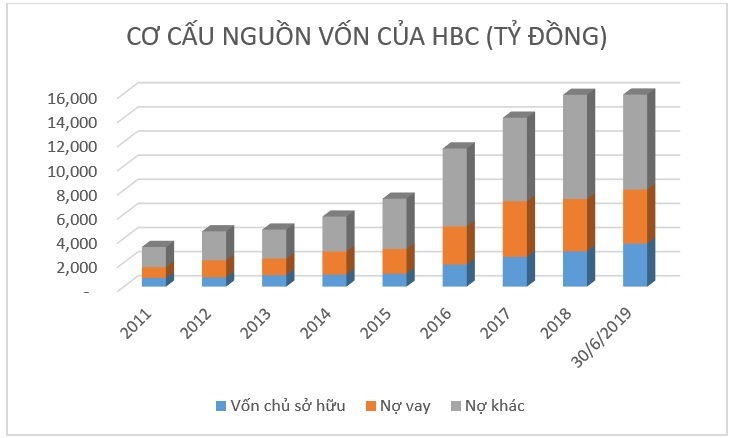

Cơ cấu nguồn vốn cho thấy nợ vay và khoản phải trả của HBC ngày càng lớn. Điều này khiến gánh nặng chi phí tài chính của doanh nghiệp ngày càng cao. Doanh nghiệp sẽ chịu tác động lớn khi môi trường kinh tế vĩ mô thay đổi và thị trường bất động sản khó khăn. Nguồn: CafeLand

Cuối năm 2018, dư luận xôn vào việc Hòa Bình đã phải “kêu cứu” vì FLC nợ 213 tỉ đồng quá lâu không trả. Có lẽ đây không phải là trường hợp hy hữu đối với các công ty trong ngành xây dựng trong thời gian qua. Tình trạng chủ đầu tư nợ nhà thầu chính, nhà thầu chính nợ nhà thầu phụ, nhà thầu phụ nợ nhà thầu phụ tiếp theo, nhà cung cấp nguyên vật liệu và người lao động… diễn ra rất phổ biến.

Thực tế cho thấy, thời gian qua có nhiều nhà thầu, nhà cung cấp nguyên vật liệu xây dựng phải điêu đứng, thậm chí phá sản vì thiếu thanh khoản.

Đối với Hòa Bình, cùng với khoản phải thu rất lớn thì dự phòng khoản phải thu cũng lên tới gần 400 tỉ đồng. Tuy nhiên, đây có lẽ cũng chỉ là một phần nhỏ trong các khoản nợ khó đòi của doanh nghiệp này. Để bù lại khoản nợ đọng quá lớn từ phía khách hàng, Hòa Bình đã có khoản nợ vay rất lớn.

Cụ thể, nợ ngắn hạn của công ty đến cuối quý 2 lên tới 4.189 tỉ đồng, nợ vay dài hạn là 290 tỉ đồng. Tổng nợ vay của Hòa Bình cao gấp 1,3 lần so với vốn chủ sở hữu.

Không chỉ phải vay ngân hàng với số tiền lớn, Hòa Bình còn chiếm dụng rất nhiều vốn từ phía khách hàng. Thực vậy, khoản phải trả người bán vào cuối tháng 6 của công ty lên tới 3.734 tỉ đồng, chi phí phải trả ngắn hạn lên đến 891 tỉ đồng. Số nợ nhà cung cấp này lớn hơn nhiều so với vốn chủ sở hữu của doanh nghiệp. Và con số này cũng cho thấy trung bình Hòa Bình nợ nhà cung cấp, nhà thầu phụ lên đến 3-4 tháng.

Một chỉ số khác cho thấy tình trạng thanh khoản của Hòa Bình có nhiều rủi ro là dòng tiền tự hoạt động kinh doanh liên tục âm trong những năm qua. Cụ thể, năm 2017, dòng tiền hoạt động kinh doanh âm hơn 1.000 tỉ đồng, năm 2018 âm 192 tỉ đồng, sáu tháng đầu năm 2019 âm 591 tỉ đồng. Để bù lại việc thiếu hụt dòng tiền cho kinh doanh, Hòa Bình đã phải liên tục vay thêm nợ và huy động vốn từ cổ đông.

Xây dựng Hòa Bình là một trong những doanh nghiệp xây dựng lớn nhất Việt Nam hiện nay. Hoạt động kinh doanh, uy tín, thương hiệu của Hòa Bình ngày càng lớn trên thị trường. Hiện nhiều công trình xây dựng lớn, nhiều chủ đầu tư tầm cỡ như Vingroup, Hòa Phát, Sun Group, Trường Hải đều là những khách hàng thân thiết của Hòa Bình. Hòa Bình cũng đang từng bước vươn ra tầm châu lục và thế giới.

Tuy nhiên, bên cạnh những thành công đó thì những rủi ro của Xây dựng Hòa Bình có thể cũng không hề nhỏ. Lợi nhuận năm 2018 và sáu tháng đầu năm 2019 đều sụt giảm mạnh so với cùng kỳ năm trước. Không chỉ có vậy, rủi ro từ khoản phải thu quá lớn của Hòa Bình cũng không thể xem thường, nhất là trong bối cảnh thị trường bất động sản dường như đang bước vào giai đoạn khó khăn hơn với việc rất nhiều dự án bị ngưng trệ…

Trên thực tế, những khó khăn này cũng đã phản ánh vào giá cổ phiếu HBC của Hòa Bình. HBC liên tục giảm giá kể từ tháng 10 năm 2017 và hiện đang giao dịch quanh mức 14.000 đồng/cổ phiếu, thấp hơn giá trị sổ sách và giảm 65% so với mức đỉnh điểm cách đây hai năm.

Như vậy, bức tranh tương lai của Xây dựng Hòa Bình thời gian tới có thể sẽ không còn “hòa bình” nữa. Cuộc chiến cạnh tranh trên thị trường xây dựng sẽ gay gắt hơn, lợi nhuận biên sẽ ngày càng thấp. Áp lực trả nợ ngân hàng, nợ lãi ngày càng lớn. Đặc biệt, “cuộc chiến” để thu hồi công nợ có thể ngày càng gay gắt với doanh nghiệp này.

-

Hòa Bình rót gần 2.800 tỷ đồng cho hai đại đô thị mới

Giữa làn sóng đầu tư mới đang dịch chuyển về các đô thị vệ tinh và vùng ven Hà Nội, tỉnh Hòa Bình tiếp tục tạo dấu ấn với hai siêu dự án khu đô thị mới có tổng mức đầu tư gần 2.800 tỷ đồng, mở ra cơ hội bứt phá cho thị trường bất động sản địa phương....

-

Tập đoàn Sun Group khởi công cùng lúc 3 dự án gần 10.000 tỷ đồng tại Hòa Bình

Chiều 26/6, Tập đoàn Sun Group chính thức khởi công 3 dự án quy mô lớn tại tỉnh Hòa Bình, với tổng mức đầu tư gần 10.000 tỷ đồng

-

Sun Group khởi công Tổ hợp nghỉ dưỡng khoáng nóng quy mô hơn 21.000 tỷ đồng tại Hòa Bình

Chiều 26/6, tại huyện Kim Bôi và Lạc Sơn (tỉnh Hòa Bình), Tập đoàn Sun Group phối hợp cùng chính quyền địa phương tổ chức Lễ khởi công Tổ hợp nghỉ dưỡng khoáng nóng lớn bậc nhất miền Bắc với quy mô 584,73ha, tổng mức đầu tư lên đến hơn 21.000 tỷ đồng...

-

Nhóm Lã Vọng được giao hơn 14 ha đất tại Hòa Bình, chuẩn bị triển khai khu đô thị gần 800 tỷ đồng

Liên danh Lã Vọng Group – Ngôi Nhà Mới tiếp tục ghi dấu tại thị trường Hòa Bình khi vừa được tỉnh này chuyển mục đích sử dụng và giao đợt 1 hơn 14 ha đất để triển khai Khu đô thị mới Trung Minh B, một phần trong tổng thể khu đô thị Trung Minh....

-

Phấn đấu thông xe kỹ thuật công trình khẩn cấp khắc phục sạt lở trên tuyến ĐT.435 trước 15/8/2025

Tháng 7/2024, ảnh hưởng của hoàn lưu bão số 2, trên địa bàn tỉnh Hòa Bình xảy ra mưa to đến rất to. Mưa lớn đã gây sạt lở nghiêm trọng tuyến đường 435 qua địa phận xã Suối Hoa, huyện Tân Lạc. Nhằm khôi phục giao thông, UBND tỉnh đã giao Sở Xây dựng l...

.jpg)