Báo cáo mới nhất của KBSV cho thấy lãi suất huy động có khả năng tăng trở lại vào quý 4/2025 khi nhu cầu vốn bước vào mùa cao điểm.

Theo báo cáo vừa công bố của CTCP Chứng khoán KB Việt Nam (KBSV), mặt bằng lãi suất trong nước duy trì ổn định suốt 9 tháng đầu năm 2025, bất chấp nhu cầu tín dụng tăng mạnh và áp lực tỷ giá xuất hiện cục bộ trong một số giai đoạn. Trên thị trường liên ngân hàng, lãi suất tiếp tục giao dịch quanh vùng tương đối cao 4%–5,5%, phản ánh biến động cung – cầu vốn ngắn hạn giữa các tổ chức tín dụng.

Để kiểm soát thanh khoản, Ngân hàng Nhà nước (NHNN) điều hành chính sách tiền tệ theo hướng linh hoạt. Bên cạnh hoạt động bơm vốn qua thị trường mở (OMO), từ cuối quý II, NHNN tái khởi động phát hành tín phiếu với quy mô khoảng 46.800 tỷ đồng trong tháng 7, với mức lãi suất chào thầu 3,4–3,5%.

Nguồn vốn ròng vẫn được bơm ra thông qua các hợp đồng mua kỳ hạn kéo dài 7–28 ngày, với lãi suất ổn định quanh 4%, hỗ trợ thanh khoản cho hệ thống ngân hàng thương mại.

Theo KBSV, lãi suất liên ngân hàng qua đêm bình quân tháng 9 đạt 4,56%, từng tăng vọt lên 6,6% do yếu tố mùa vụ và nhu cầu dự trữ thanh khoản, nhưng nhanh chóng hạ nhiệt trở lại.

Tín dụng tăng nhanh hơn huy động, lãi suất tiết kiệm nhích nhẹ

Số liệu đến cuối tháng 9/2025 cho thấy tăng trưởng tín dụng toàn hệ thống đạt 13,4% so với đầu năm, mức cao nhất trong nhiều năm. Ở chiều ngược lại, tăng trưởng huy động chỉ đạt 9,7%, tạo ra chênh lệch đáng kể giữa dòng tiền cho vay và nguồn vốn huy động.

Một số ngân hàng thậm chí ghi nhận tăng trưởng tín dụng trên 20% chỉ trong 9 tháng, gây áp lực phải điều chỉnh lãi suất tiền gửi để hút thêm nguồn vốn.

Theo ghi nhận của KBSV, lãi suất tiết kiệm tại VPBank, TPBank và Eximbank đã tăng nhẹ từ tháng 7. Mặt bằng lãi suất kỳ hạn 12 tháng tại nhóm ngân hàng thương mại quy mô nhỏ tăng khoảng 3 điểm cơ bản so với cuối quý 2, trong khi nhóm quốc doanh giữ ổn định nhằm định hướng thị trường.

Ở chiều cho vay, mức lãi suất bình quân đến ngày 30/9 đạt 6,54%/năm, giảm 0,4 điểm phần trăm so với cuối năm 2024. Tuy nhiên, đà giảm đang có dấu hiệu chững lại, khi biên lợi nhuận (NIM) suy giảm và sức cầu tín dụng tăng trở lại.

Chính sách nới lỏng vẫn được duy trì

Từ đầu năm, NHNN triển khai nhiều biện pháp hỗ trợ thanh khoản như giảm 50% dự trữ bắt buộc cho ngân hàng tiếp nhận tổ chức tín dụng yếu kém và bơm ròng trên thị trường 2. Theo KBSV, các động thái này giúp hạ mặt bằng lãi suất và hỗ trợ hoạt động sản xuất – kinh doanh trong giai đoạn phục hồi.

Tuy nhiên, các chuyên gia nhận định mặt bằng lãi suất nhiều khả năng đã tiến gần vùng đáy sau thời gian giảm liên tục từ năm 2024.

Quý 4/2025: Lãi suất huy động có thể tăng nhẹ

Bước vào mùa cao điểm cuối năm, nhu cầu vốn của doanh nghiệp dự kiến tăng mạnh. Cùng với đó, thanh khoản hệ thống không còn dồi dào, còn tỷ giá có dấu hiệu biến động ở một số thời điểm. Vì vậy, KBSV dự báo lãi suất huy động có thể tăng nhẹ trong quý IV.

Cụ thể, nhóm ngân hàng thương mại cổ phần được dự báo điều chỉnh tăng 20–30 điểm cơ bản ở kỳ hạn 6–12 tháng. Trong khi đó, nhóm ngân hàng quốc doanh nhiều khả năng giữ nguyên, tiếp tục đóng vai trò dẫn dắt mặt bằng lãi suất.

Lãi suất cho vay dự kiến “nhích” theo xu hướng

Nếu lãi suất huy động gia tăng, lãi suất cho vay sẽ có độ trễ và nhích nhẹ trở lại nhằm đảm bảo biên lợi nhuận. Tuy nhiên, theo KBSV, mức tăng sẽ được kiểm soát chặt chẽ, tránh gây áp lực lên doanh nghiệp, đặc biệt các lĩnh vực sản xuất, tiêu dùng và bất động sản.

Dù biên độ tăng không lớn, diễn biến lãi suất cuối năm sẽ tạo ảnh hưởng rõ nét đến sức hút tiền gửi và chi phí vốn của doanh nghiệp, mở đầu cho một giai đoạn điều tiết thận trọng hơn của hệ thống ngân hàng trong năm 2026.

-

Những ưu đãi về thuế GTGT, lãi suất vay mua nhà ở xã hội

Người thuộc diện được mua nhà ở xã hội không chỉ được hưởng ưu đãi về lãi suất vay vốn từ Ngân hàng Chính sách xã hội, mà còn được áp dụng mức thuế suất thuế giá trị gia tăng (GTGT) thấp.

-

Fed phát tín hiệu cắt giảm lãi suất tháng 10, nội bộ tiếp tục tranh luận về mức độ nới lỏng

Thống đốc Cục Dự trữ Liên bang Mỹ (Fed) Christopher Waller cho biết ông ủng hộ việc cắt giảm thêm 0,25 điểm phần trăm lãi suất điều hành trong cuộc họp chính sách cuối tháng 10, do các dấu hiệu suy yếu rõ rệt trên thị trường lao động. Trong khi đó, một đồng nghiệp khác – Thống đốc Stephen Miran – tiếp tục kêu gọi Fed đi xa hơn với lộ trình giảm lãi suất mạnh mẽ hơn trong năm tới.

-

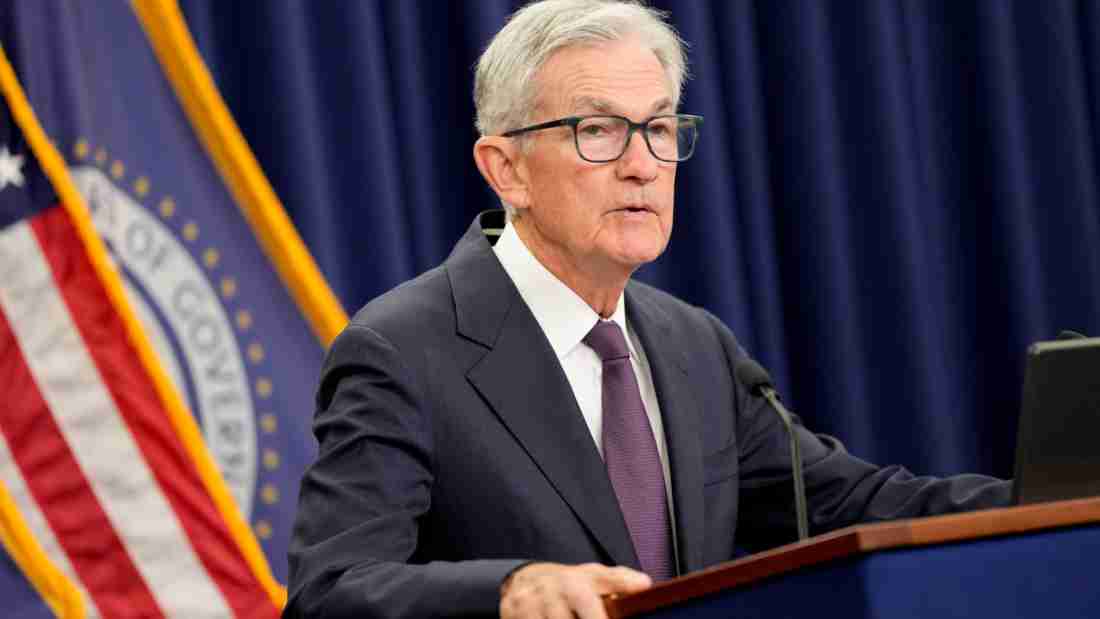

Chủ tịch Fed Jerome Powell: Chu kỳ thắt chặt sắp kết thúc, mở đường cho khả năng giảm lãi suất

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell cho biết, ngân hàng trung ương đang tiến gần đến thời điểm kết thúc chương trình thu hẹp bảng cân đối kế toán, đồng thời hé mở khả năng hạ lãi suất trong thời gian tới.

-

Lãi suất liên ngân hàng: Vừa hạ nhiệt đã quay đầu tăng

Tuần giao dịch từ ngày 12–16/1 ghi nhận những chuyển động rõ nét trên thị trường tiền tệ, khi lãi suất liên ngân hàng – tức lãi suất các ngân hàng vay mượn lẫn nhau – không còn duy trì xu hướng giảm mạnh như đầu tháng mà bắt đầu nhích lên trở lại ở n...

-

Chủ tịch Fed Jerome Powell cho biết đang bị điều tra hình sự, khẳng định không khuất phục trước sức ép từ ông Trump

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Jerome Powell, xác nhận đang bị các công tố viên liên bang điều tra hình sự liên quan đến dự án cải tạo trụ sở ngân hàng trung ương trị giá 2,5 tỷ USD tại Washington, D.C. Tuy nhiên, ông cho rằng đây chỉ là...

-

Từ lãi suất đến triển vọng các kênh đầu tư

Xu hướng tăng lãi suất đang diễn ra hiện nay có phần khác biệt so với đợt tăng gần nhất vào năm 2022. Theo đó, cách chúng ta đánh giá để xác định tín hiệu đối với thị trường cũng khác.

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất tiền gửi còn tăng đến đâu? Hé lộ dự báo mới nhất

Theo báo cáo phân tích mới công bố của MBS Research, mặt bằng lãi suất tiền gửi đang bước vào giai đoạn chịu áp lực tăng trở lại sau thời gian dài duy trì ở mức thấp. Diễn biến này phản ánh rõ những căng thẳng về thanh khoản của hệ thống ngân hàng cũ...