Ảnh minh hoạ.

Trái phiếu bất động sản được tăng cường phát hành trong Quý 1

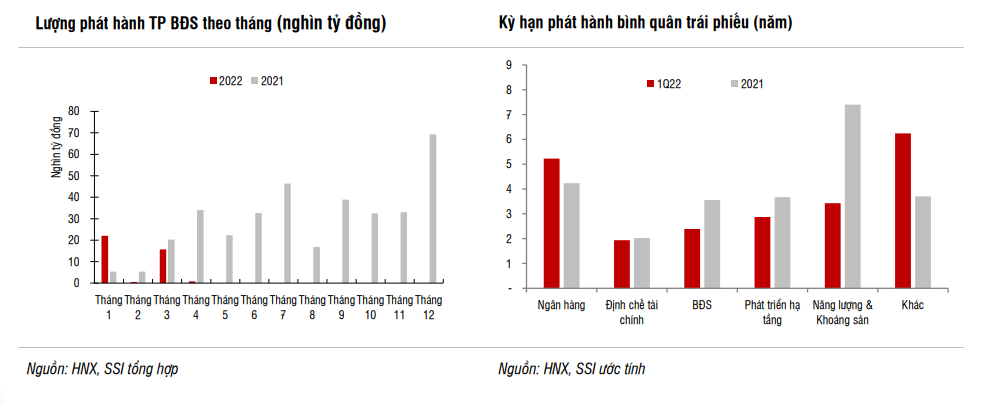

Trong báo cáo thị trường trái phiếu doanh nghiệp quý 1/2022 mới phát hành, bộ phận nghiên cứu phân tích Công ty Chứng khoán SSI (SSI Research) cho biết, các doanh nghiệp bất động sản (BĐS) nhanh chóng đẩy mạnh phát hành TPDN riêng lẻ trong Quý 1, trước khi Thông tư 16/2021 có hiệu lực vào 16/1/2022, siết chặt việc quản lý các ngân hàng mua TPDN có mục đích góp vốn.

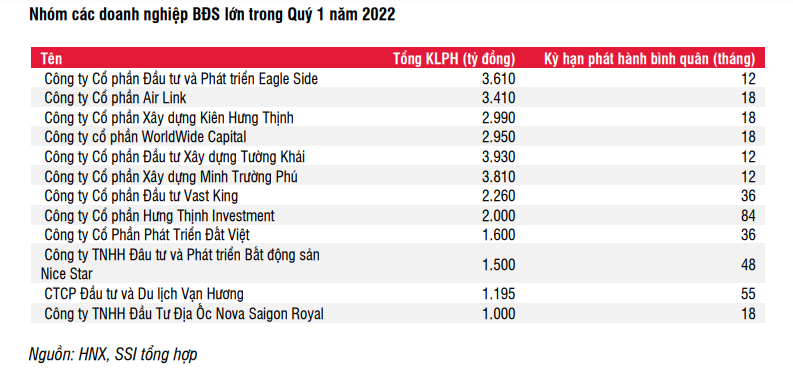

Cụ thể, có 31 doanh nghiệp BĐS phát hành tổng cộng 38,2 nghìn tỷ đồng trong Quý 1, chiếm 62% tổng lượng TPDN phát hành và tăng 31,6% so với cùng kỳ năm 2021.

Trên thực tế, nhiều công ty BĐS phát hành TPDN riêng lẻ là thành viên trong hệ sinh thái của tập đoàn bất động sản lớn và chưa niêm yết, nên ngay sau khi Thông tư 16/2021 được công bố (cuối tháng 11/2021), các doanh nghiệp này đã tích cực đẩy mạnh phát hành riêng lẻ trong tháng 12/2021 và tháng 1/2022.

Tuy nhiên, sau việc hơn 10.000 tỷ đồng trái phiếu của nhóm doanh nghiệp của Tân Hoàng Minh bị hủy bỏ, các doanh nghiệp phát hành cũng như nhà đầu tư trở nên thận trọng hơn với hình thức huy động vốn thông qua phát hành trái phiếu.

Trên thực tế, các doanh nghiệp BĐS trong tháng 4 chỉ phát hành 820 tỷ đồng, giảm mạnh so với các tháng trước đó là bằng chứng cụ thể.

Doanh nghiệp bất động sản không niêm yết chiếm tỷ trọng lớn trong Quý 1/2022

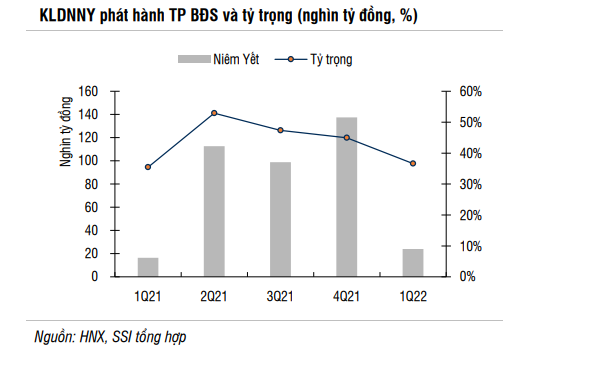

Theo SSI, ỷ trọng khối lượng TPDN phát hành bởi doanh nghiệp niêm yết chỉ chiếm 36,6% trong tổng số khối lượng trái phiếu phát hành trong kì, giảm so với mức trung bình 45% trong năm 2021.

Cũng theo SSI, xu hướng được quan sát tương đối rõ nét trong giai đoạn phát triển mạnh của thị trường TPDN trong 3 năm trở lại đây là tỷ trọng các doanh nghiệp BĐS chưa niêm yết tham gia hoạt động huy động vốn trên thị trường trái phiếu là tương đối cao so với các ngành khác.

Trong năm 2021, tổng giá trị phát hành của các doanh nghiệp BĐS niêm yết chỉ khoảng 94,6 nghìn tỷ đồng, tức chiếm khoảng 26,5% tổng TPDN BĐS phát hành.

Trong Quý 1/2022, trong số những doanh nghiệp không niêm yết, các doanh nghiệp bất động sản chiếm tỷ trọng lớn khi tổng khối lượng phát hành lên tới 33,5 nghìn tỷ đồng, tương đương hơn 50% tổng khối lượng phát hành.

Theo SSI, việc huy động vốn thông qua kênh trái phiếu cũng giúp các doanh nghiệp BĐS chủ động hơn cho nguồn vốn vay trung và dài hạn với khối lượng lớn, đặc biệt phù hợp trong giai đoạn đầu của phát triển dự án bất động sản.

So với phương thức truyền thống là tín dụng từ ngân hàng thương mại, phát hành trái phiếu mang lại cho doanh nghiệp nhiều ưu điểm như không cần thế chấp tài sản và được chủ động trong việc sử dụng số tiền huy động mà không có sự giám sát của ngân hàng.

Trong khi đó, điều kiện và thủ tục vay vốn qua ngân hàng phức tạp hơn và khoản vay có giới hạn nhất định do các quy định kiểm soát chặt chẽ hơn từ Ngân hàng Nhà nước (hệ số rủi ro cho vay bất động sản tăng, tỷ lệ LDR, tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm).

Dự báo thị trường TPDN trong năm 2022

Theo dự báo từ SSI Reseach, lợi suất TPDN đã tạo đáy trong năm 2021 và sẽ nhích tăng trong năm 2022. Mặt bằng lãi suất tiền gửi được kỳ vọng nhích tăng và nhờ vậy lợi suất TPDN cũng sẽ tăng theo khi mà hơn 70% TPDN phát hành có lãi suất thả nổi.

Bên cạnh đó, xu hướng tăng lãi suất điều hành của các ngân hàng trung ương lớn và áp lực lạm phát trên thế giới có thể tác động đến tâm lý nhà đầu tư, làm tăng kỳ vọng lãi suất với các đợt phát hành trái phiếu mới. Đó là chưa kể đến việc nhà đầu tư sẽ phải tính lại mức độ rủi ro của ngành BĐS trong năm 2022.

Nhu cầu phát hành TPDN vẫn ở mức tốt

SSI cũng cho rằng, môi trường lãi suất trong năm 2022 được kỳ vọng vẫn tích cực khi chính sách tiền tệ của Việt Nam có độ trễ so với các NHTW lớn trên thế giới, cũng như Chính phủ nhấn mạnh 2022 và 2023 là hai năm hồi phục, do vậy áp lực lên chi phí tài chính khi phát hành TPDN là chưa nhiều.

Mặt khác, số TPDN đáo hạn trong 2 năm 2022-2023 ước khoảng 540 nghìn tỷ đồng, và chiếm khoảng 36% lượng TPDN lưu hành, dẫn đến nhu cầu phát hành để đảm bảo vòng quay vốn của các doanh nghiệp khá cao.

Cùng với đó, hoạt động sản xuất kinh doanh được kỳ vọng sẽ sôi động hơn 2021 khi nền kinh tế đang mở cửa trở lại sau đại dịch. Do vậy, nhu cầu phát hành TPDN dự kiến vẫn rất dồi dào.

Những thay đổi về quy định pháp lý tác động mạnh đến thị trường

Bộ Tài Chính đang lấy ý kiến từ các chuyên gia về dự thảo sửa đổi lần thứ 5, bổ sung Nghị định 153 và thu hút nhiều sự chú ý trên thị trường, với nhiều quy định chặt chẽ khiến doanh nghiệp khó tiếp cận hơn đến kênh phát hành trái phiếu riêng lẻ.

Cụ thể, ngoài việc quy định chi tiết hơn và chặt chẽ hơn về trách nhiệm công bố thông tin, hoạt động lưu ký tập trung, điều kiện đăng ký/ thay đổi/ hủy bỏ giao dịch trên Sở giao dịch chứng khoán để phát triển thị trường thứ cấp; dự thảo còn đưa ra một số điểm sửa đổi bổ sung quan trọng, có thể tác động mạnh đến thị trường TPDN.

Cụ thể bổ sung các yêu cầu sau:

• Doanh nghiệp không được phát hành trái phiếu để góp vốn dưới mọi hình thức, mua cổ phần, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn.

• Doanh nghiệp phát hành phải mua lại trái phiếu trước hạn khi có yêu cầu, trong trường hợp vi phạm không thể khắc phục được.

• Các điều kiện về tỷ lệ an toàn tài chính: (1) tổng dư nợ của tất cả các loại trái phiếu không được vượt quá 3 lần vốn chủ sở hữu (Nghị định 81/2020 quy định 5 lần và sau đó nghị đính 153/2020 đã bỏ); (2) có kết quả kinh doanh của năm trước liền kề có lãi (khôi phục lại quy định từ Nghị định 90/2011/NĐ-CP) và không có lỗ lũy kế; (3) có tài sản bảo đảm hoặc bảo lãnh thanh toán đối với phần dư nợ trái phiếu lớn hơn vốn chủ sở hữu;

• Điều kiện chặt chẽ hơn về nhà đầu tư chuyên nghiệp, cũng như yêu cầu chỉ được mua trái phiếu riêng lẻ do công ty đại chúng phát hành có tài sản bảo đảm hoặc bảo lãnh thanh toán, trên cả thị trường sơ cấp và thứ cấp.

Theo SSI, bản dự thảo sửa đổi số 5 đề cao tính minh bạch và chống lại các rủi ro gian lận trong quá trình phát hành trái phiếu tuy nhiên bản chất hoạt động của thị trường TPDN vẫn phải dựa trên nguyên tắc lợi nhuận – rủi ro đem lại. Các quy định như trong dự thảo sửa đổi số 5 gsẽ khiến cho kênh huy động vốn bằng phát hành trái phiếu riêng lẻ khó khăn hơn trước.

Thị trường TPDN sẽ kém sôi động hơn ít nhất trong Quý 2 trước khi có các chính sách rõ ràng hơn từ Chính phủ

Sự kiện Tân Hoàng Minh và các động thái siết chặt của Chính phủ trên thị trường TPDN riêng lẻ trong thời gian qua đã tác động cả doanh nghiệp phát hành và tâm lý nhà đầu tư. Khối lượng doanh nghiệp bất động sản phát hành trái phiếu riêng lẻ giảm mạnh trong tháng 4.

Các động thái gần đây của Chính phủ nên được nhìn nhận là cách để có thể thanh lọc thị trường tốt hơn, hạn chế sự tham gia của các doanh nghiệp yếu kém, chống gian lận và tạo môi trường tích cực cho các các doanh nghiệp tốt tham gia thị trường.

Bên cạnh đó, đối với các nhà đầu tư cá nhân, cần phải nhấn mạnh rằng bản chất vận hành của thị trường TPDN là thị trường vốn, nghĩa là có rủi ro và lợi nhuận (lợi suất trái phiếu) được định giá trên cơ sở rủi ro.

Do vây, theo SSI, điều quan quan trọng là có các cơ chế để tăng cường tính minh bạch hóa của thị trường để giúp nhà đầu tư có thể đánh giá tốt hơn những rủi ro có thể gặp phải.

Trước mắt, những điều có thể làm ngay, dựa trên các quy định sẵn có, bao gồm việc rút ngắn thời gian cấp phép cho việc phát hành ra công chúng, để doanh nghiệp không còn phải quá phụ thuộc vào phát hành riêng lẻ.

Ngoài ra chuyên trang thông tin về trái phiếu doanh nghiệp tại Sở GDCK cần được cung cấp thêm các thông tin như mục đích phát hành, lãi suất phát hành, các đơn vị trung gian tham gia vào hoạt động phát hành thay vì chỉ có những thông tin cơ bản như khối lượng và kỳ hạn như hiện tại.

Kế hoạch triển khai Sàn giao dịch TPDN cần được nhanh chóng tiến hành nhằm yêu cầu các doanh nghiệp có thể cung cấp thông tin một cách chuẩn hóa và dễ dàng tiếp cận đến nhà đầu tư. Bên cạnh đó, Chính phủ tạo điều kiện nhằm có thể điều hướng luồng vốn thông qua các tổ chức trung gian (Quỹ đầu tư trái phiếu chuyên nghiệp,…).

Phát triển thị trường xếp hạng tín nhiệm cũng là một yếu tố cần được xem xét, giúp thị trường có thêm nhiều thông tin hơn.

-

Nhà đầu tư “tháo chạy” khỏi thị trường trái phiếu bất động sản Trung Quốc

Các nhà đầu tư đang có xu hướng tháo chạy khỏi thị trường bất động sản Trung Quốc và tìm đến những thị trường mới sau những cuộc khủng hoảng của các tập đoàn bất động sản tại thị trường tỷ dân.

-

Cập nhật mới nhất về tiến độ xây dựng siêu cầu 16.000 tỷ bắc qua sông Hồng

Một cây cầu dài hơn 4 km bắc qua sông Hồng. Từ lõi trung tâm thành phố vươn thẳng sang bờ Bắc, công trình được kỳ vọng sẽ mở thêm một “cánh cửa giao thông” quan trọng cho Hà Nội.

-

Agribank rao bán khoản nợ trăm tỷ gắn với dự án 52 Lĩnh Nam của Lilama Hà Nội

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) – Chi nhánh Láng Hạ thông báo bán đấu giá toàn bộ khoản nợ của Công ty Cổ phần Lilama Hà Nội với tổng giá trị tạm tính hơn 210,7 tỷ đồng....

-

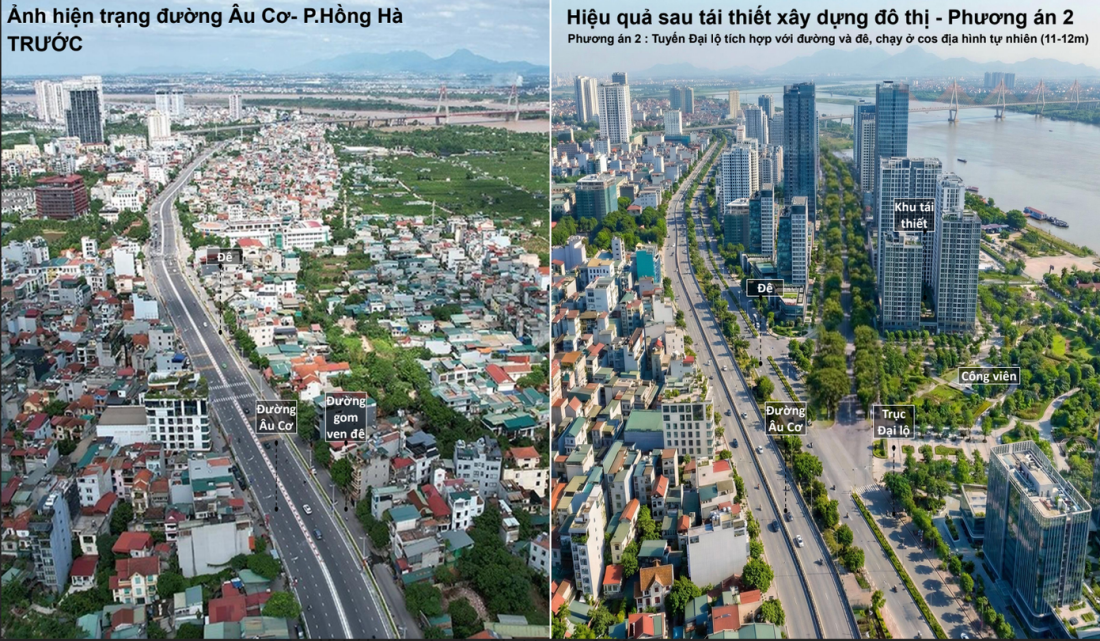

Hà Nội bắt đầu giải phóng mặt bằng “siêu dự án” 855.000 tỷ đồng

Một trong những dự án hạ tầng - cảnh quan quy mô lớn nhất từng được đề xuất tại Thủ đô đang bước vào giai đoạn triển khai quan trọng.

-

“Khoanh vùng” đất ven sông: một địa phương yêu cầu dừng xây dựng để chuẩn bị cho siêu dự án đại lộ cảnh quan sông Hồng

Khi dự án Trục đại lộ cảnh quan sông Hồng đang từng bước được triển khai, chính quyền địa phương bắt đầu siết chặt quản lý xây dựng trong khu vực quy hoạch nhằm tránh phát sinh công trình mới và bảo đảm điều kiện thuận lợi cho công tác giải phóng mặt...

-

Hà Nội tính bồi thường gần 63 triệu đồng/m2 để gỡ “nút cổ chai” này

UBND phường Hà Đông đang lấy ý kiến người dân về phương án bồi thường, hỗ trợ và tái định cư phục vụ dự án xây dựng nút giao giữa tuyến đường số 1 và đường 70. Giá đất dự kiến bồi thường cao nhất lên tới gần 63 triệu đồng/m2....

.png)

.png)