% tổng tín dụng/GDP danh nghĩa

Bong bóng đã phình to

Trong thập kỷ vừa qua, Việt Nam duy trì được mức tăng trưởng tổng sản phẩm quốc nội (GDP) cao chủ yếu dựa vào tăng trưởng tín dụng. Bài học từ các nước đi trước cho thấy, nếu tình trạng này được duy trì trong một thời gian dài, hệ quả chắc chắn là bong bóng bất động sản bị thổi phồng.

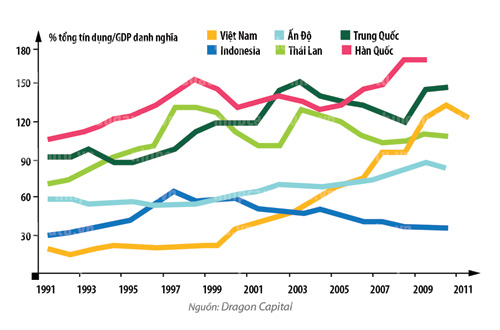

Mức tăng của chỉ số tổng tín dụng so với GDP danh nghĩa thường thể hiện mức độ bong bóng tài sản. Chỉ số này tăng nhanh cho thấy nền kinh tế cần nhiều vốn hơn cho mỗi đơn vị tăng trưởng, hay hiệu quả đầu tư ngày càng giảm dần. Hệ quả là nền kinh tế tăng trưởng quá nóng, lạm phát tăng cao và tình trạng bong bóng tài sản hình thành. Tiếp đó sẽ là giai đoạn suy giảm, bong bóng vỡ, giá bất động sản giảm mạnh, có thể gây khủng hoảng ngân hàng và suy thoái kinh tế như Thụy Điển, Ireland, Thái Lan, Hàn Quốc… từng trải qua.

Vào những năm 1990, tình trạng bong bóng bất động sản ở Thái Lan, Hàn Quốc và Indonesia biểu hiện rất rõ qua việc chỉ số tổng tín dụng trên GDP danh nghĩa tăng nhanh trong giai đoạn trước khủng hoảng. Khi khủng hoảng tài chính châu Á xảy ra vào năm 1997, bong bóng bất động sản ở 3 nước này đổ vỡ đã làm cho khủng hoảng trầm trọng hơn: GDP giảm 5-10% trong năm 1998, sản xuất đình trệ và giá bất động sản giảm mạnh gây khủng hoảng ngân hàng. Trong khi đó, do không bị tình trạng bong bóng, Việt Nam, Trung Quốc và Ấn Độ không bị ảnh hưởng nặng, GDP chỉ tăng trưởng chậm lại chứ không giảm.

Số căn hộ bán được so với lượng chào bán

Tuy nhiên, đồ thị trên cũng cho thấy, từ năm 2000 Việt Nam đã bắt đầu hình thành một bong bóng tài sản kéo dài. Bằng chứng là tỉ lệ tổng tín dụng trên GDP đã vượt trên 120% vào năm 2010, chỉ sau Trung Quốc và Hàn Quốc nhưng cao hơn các nước còn lại, mặc dù nền kinh tế của họ đã đi trước chúng ta nhiều năm. Hơn nữa, tình trạng bong bóng ở Việt Nam thực chất đáng lo ngại hơn nhiều, vì tốc độ tăng rất nhanh chỉ trong một thời gian ngắn: từ mức 20% năm 2000 lên trên 120% trong năm 2010.

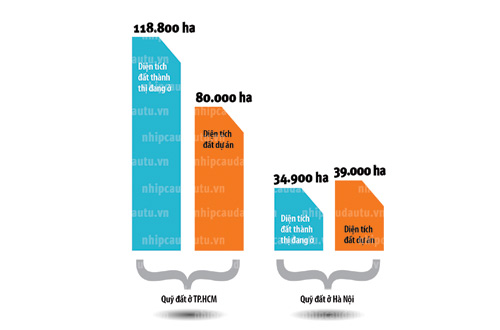

Diện tích đất dự án đã quá lớn

Một con số không thể bỏ qua là tổng diện tích đất dự án tại Hà Nội và TP.HCM đã quá lớn so với diện tích đất thành thị đang ở. Chẳng hạn, ở Hà Nội, diện tích đất thành thị đang ở chỉ có 34.900 m2 nhưng có tới 39.000 m2 đất dự án. Nghĩa là, mỗi hộ gia đình sở hữu 1 ngôi nhà hiện nay phải mua thêm khoảng 1,2 căn hộ nữa thì mới hấp thu hết số căn hộ đang được quy hoạch. Kết quả là nhiều khu đô thị, dự án mới ở Hà Nội, TP.HCM, Đà Nẵng, Bình Dương... mọc lên như nấm nhưng lượng người ở không bao nhiêu. Có một thống kê cho thấy thị trường bất động sản ở nhiều nơi có đến 60-80% người mua là để đầu tư, đầu cơ chứ không phải để ở. Chẳng hạn, 80% người mua đất dự án ở Bình Dương năm 2011 được cho là đến từ TP.HCM và Hà Nội. Một bằng chứng khác cho thấy điều này là phần lớn dân cư tại các dự án căn hộ hiện nay là những người đi thuê.

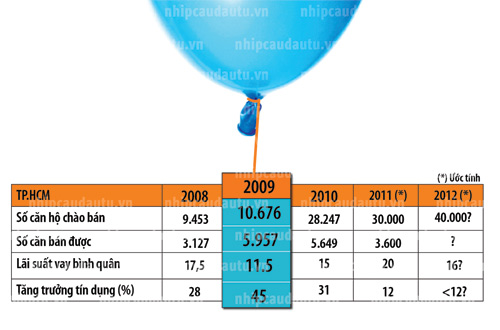

Theo báo cáo của Công ty Tư vấn và Quản lý Bất động sản CBRE, từ năm 2010 nguồn cung căn hộ ở cả Hà Nội và TP.HCM đều tăng mạnh. Năm 2011, số lượng căn hộ mới được công bố cao gấp 3-4 lần các năm trước, trong khi tiêu thụ lại yếu hơn nhiều.

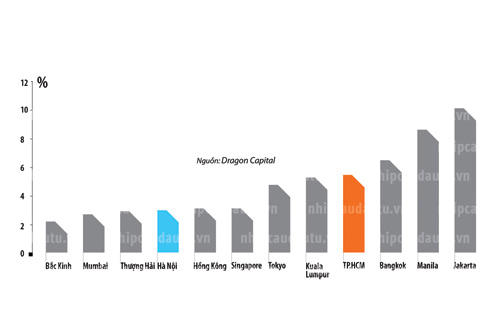

Tỉ suất lợi nhuận cho thuê nhà tại Việt Nam khá thấp so với khu vực (%/năm)

Theo tính toán của Bộ phận Nghiên cứu Dragon Capital, TP.HCM và Hà Nội đều có khoảng hơn 35.000 căn hộ ở sẵn sàng để bán. Cũng theo CBRE, năm 2009 số lượng căn hộ bán ra, được cho là cao nhất từ trước đến giờ, cũng chưa đạt 6.000 căn. Vào năm đó, tiền của người mua còn dồi dào, lãi suất vay mua nhà rất thấp và tăng trưởng tín dụng cao hơn 40%, nhưng năm nay sức mua yếu hẳn, lãi suất cao, tín dụng không những không tăng mà còn đang giảm. Bằng chứng là ngày càng có ít giao dịch bất động sản được thực hiện. Theo báo cáo về thị trường căn hộ năm 2011 của CBRE, tỉ lệ căn hộ hạng A bán được đạt chưa đến 10%, trong khi hạng B cũng chỉ được khoảng 15%. Do đó, nếu không có giải pháp để kích cầu mua căn hộ, có lẽ cần ít nhất 7 năm mới tiêu thụ hết lượng căn hộ tồn kho hiện nay.

… nhưng giá vẫn chưa về đáy

Tình trạng thừa cung buộc các chủ đầu tư phải hạ giá bán. Tại Hà Nội, tham khảo giá 2 dự án căn hộ chính của Cổ phần Nhà Từ Liêm và Sudico cho thấy giá đã bắt đầu giảm kha khá, xuống còn khoảng 22-25 triệu đồng/m2 so với mức đỉnh 30 triệu/m2 năm 2010. Tuy nhiên, mức giá này vẫn còn cao hơn năm 2008 gấp 2,5 lần!

Giá bất động sản ở TP.HCM cũng đã mềm hơn, nhưng vẫn rất cao so với năm 2006. Ví dụ, căn hộ An Hòa (phường An Phú An Khánh, Q.2) giá hiện nay khoảng 18-19 triệu đồng/m2, thấp hơn mức đỉnh 27 triệu đồng cuối năm 2007 nhưng vẫn cao gấp đôi giá năm 2006 là 8-9 triệu đồng/m2. Có ý kiến cho rằng nếu tính mức trượt giá theo lạm phát và các hình thức khuyến mãi, mức giảm thực tế nhiều hơn. Tuy nhiên, cũng cần chú ý mức khấu hao của các dự án này, khi mà chất lượng chung cư ở Việt Nam nhìn chung là không cao, nhanh xuống cấp hơn bình thường.

Một cách nhìn khác là xem tỉ suất lợi nhuận từ việc mua nhà rồi cho thuê. Tỉ suất lợi nhuận càng cao chứng tỏ bất động sản càng rẻ. Lấy phân khúc căn hộ làm ví dụ. Biểu đồ trên cho thấy giá căn hộ ở Hà Nội hiện rất cao, trong khi ở TP.HCM còn tương đối rẻ so với nhiều thành phố lớn của châu Á. Tuy nhiên, để có cái nhìn chính xác nhất, hãy so sánh tỉ suất sinh lợi này với lãi suất tiền gửi ở nước đó. Ở các nước khác lãi suất tiền gửi rất thấp, hầu hết dưới 4%/năm, trong khi Việt Nam thì vẫn tầm 10-11%. Trong khi đó, tỉ suất sinh lợi từ việc đầu tư bất động sản cho thuê hiện tại ở Hà Nội chỉ khoảng 3%, TP.HCM xấp xỉ 6%, thấp hơn cả tiền gửi ngân hàng, vốn là kênh ít rủi ro và đơn giản hơn nhiều. Giả định giá thuê nhà không tăng, ước tính giá căn hộ cần giảm thêm 20-30% để có được tỉ suất sinh lợi cho thuê 8%.

Hơn nữa, theo lời của ông chủ một công ty bất động sản có tiếng trên thị trường, giá một căn hộ trung cấp ở Bangkok chỉ bằng 2/3 một căn tương tự ở TP.HCM, trong khi thu nhập bình quân đầu người của Thái Lan cao hơn ta gấp 4 lần!

Tiên hạ giá vi cường!

Khó khăn đang bủa vây bất động sản từ nhiều phía. Ngoài tác động của kinh tế vĩ mô, các chủ đầu tư còn bị kìm kẹp bởi các chính sách riêng của ngành. Chẳng hạn, Nghị định 69 và 71 làm cho doanh nghiệp bất động sản không thể tính toán được giá thành của những dự án chưa thực hiện nghĩa vụ thuế và không thể thu tiền trước của khách hàng dễ như trước. Đó là một trong những yếu tố khiến vòng quay tiền của các doanh nghiệp bất động sản bị tắc nghẽn và phải sống dựa vào tiền vay từ ngân hàng.

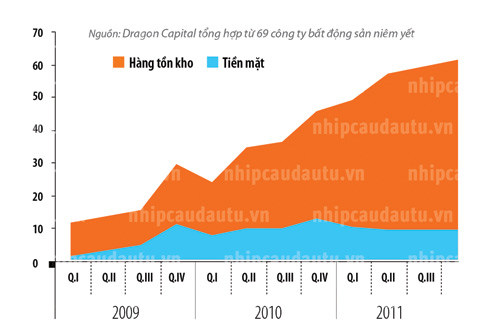

Theo thống kê từ 69 công ty bất động sản niêm yết, các công ty này đều phải đối mặt với vấn đề thanh khoản nghiêm trọng. Tỉ số thanh toán nhanh, phản ánh khả năng công ty có đủ tài sản ngắn hạn để thanh toán các khoản nợ ngắn hạn mà không cần phải bán hàng tồn kho hay không, giảm còn dưới 0,7 lần. Đến quý IV/2011, các công ty này đang gánh một khoản nợ vay khoảng 67.000 tỉ đồng và chi phí lãi vay mỗi năm là 13.400 tỉ. Đáng báo động là trong cơ cấu nợ vay, khoản vay ngắn hạn trong quý IV đã tăng lên 26.400 tỉ. Điều này có nghĩa, các công ty này phải có 39.800 tỉ để trả nợ vay đến hạn và lãi vay trong năm 2012.

Công ty bất động sản đang thiếu tiền mặt

Trong khi đó, lượng tiền mặt còn lại tại 69 công ty này là 915 tỉ đồng, chỉ đủ để trả 1/4 số nợ trên và lợi nhuận từ hoạt động kinh doanh trước lãi vay và thuế chỉ bằng 1/3 chi phí lãi vay mỗi năm.

Hầu hết các ông chủ doanh nghiệp bất động sản đều cho rằng, giá bán căn hộ hiện nay đã gần bằng giá thành nên nếu giảm giá chủ đầu tư không còn lợi nhuận. Tuy nhiên, theo ước tính của chúng tôi, giá thành xây dựng một căn hộ (chưa tính chi phí vay vốn) hiện nay bằng khoảng 60-70% giá bán. Như vậy, chủ đầu tư có năng lực tốt, ít sử dụng vốn vay vẫn có thể có lợi nhuận khá.

Rõ ràng, mọi tín hiệu thị trường đều ủng hộ người mua, tại sao giá bất động sản giảm chưa đáng kể? Có lẽ các chủ đầu tư vẫn nuôi hy vọng những biện pháp nới tín dụng và hỗ trợ sản xuất gần đây của Chính phủ sẽ giúp bất động sản sớm phục hồi. Chẳng hạn, Chính phủ đã đồng ý gia hạn nộp tiền sử dụng đất đối với các chủ đầu tư có khó khăn về tài chính tối đa thêm 12 tháng, tổng số tiền dự kiến khoảng 64.000 tỉ đồng. Tuy nhiên, kể cả khi giải pháp này được chính thức thông qua thì cũng chỉ có tác động hỗ trợ rất ít chứ chưa giải quyết được gốc rễ vấn đề. Bởi vì, từ khi Nghị định 69/2009/NĐ-CP (quy định bổ sung về quy hoạch sử dụng đất, giá đất, thu hồi đất, bồi thường, hỗ trợ và tái định cư) ra đời đến nay được 4 năm, hiếm có doanh nghiệp nào nộp tiền sử dụng đất do cách tính tiền sử dụng đất trong Nghị định còn nhiều bất cập.

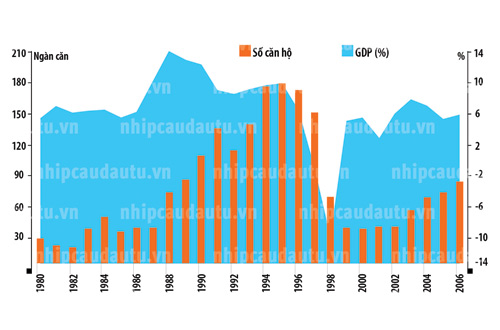

Một nguyên nhân khác là các chủ đầu tư vẫn trông đợi vào khả năng nền kinh tế khởi sắc trở lại, nhu cầu mua nhà sẽ hồi phục. Tuy nhiên, kinh nghiệm từ các quốc gia đi trước cho thấy, nhu cầu mua căn hộ không những không tăng mà còn giảm rất mạnh sau khủng hoảng. Đơn cử như Thái Lan, ngay cả khi GDP tăng trưởng trở lại từ năm 1999, lãi suất giảm khá mạnh, nhu cầu mua căn hộ cũng chỉ bằng 1/4 so với trước khủng hoảng. Đến năm 2003, khi tăng trưởng GDP đạt hơn 6% thì nhu cầu mua căn hộ vẫn chỉ bằng 1/3 so với trước khủng hoảng. Ngẫm lại, việc 60-80% người mua bất động sản ở Việt Nam trong giai đoạn 2006-2009 là để đầu cơ, có lẽ các chủ đầu tư cũng không nên ngạc nhiên nếu thị trường bất động sản Việt Nam vẫn trầm lắng trong những năm tới.

Nhu cầu mua căn hộ ở Thái Lan

Tuy nhiên, điều an ủi đối với các chủ đầu tư bất động sản tại Việt Nam là nhu cầu mua nhà của người dân là có thật. Theo số liệu của Tổng Cục Thống kê, ở TP.HCM, số hộ thuê nhà để ở đã tăng từ 6.000 năm 1999 tăng lên đến 336.000 năm 2009, tức hiện có hơn 300.000 hộ gia đình có nhu cầu mua nhà ở với giá hợp lý. Đó là chưa kể từ nay đến năm 2015 với gần 500 dự án chỉnh trang đô thị, TP.HCM dự kiến sẽ có hơn 80.000 hộ dân có nhu cầu tái định cư. Vì vậy, 35.000 căn hộ tồn kho trên thị trường về khía cạnh nào đó không phải là quá lớn so với lực cầu tiềm năng. Vấn đề chủ yếu chính là giá.

Chỉ có giảm giá mới có thể giúp cung cầu gặp nhau, làm ấm lại thị trường bất động sản. Và giải pháp khôn ngoan cho doanh nghiệp bất động sản lúc này là nhanh chóng giảm giá bán để có tiền trả nợ ngân hàng, dù phải chấp nhận lỗ. Một năm về trước, nhiều chủ đầu tư dù biết rằng sẽ khó bán được hàng với mức giá cũ nhưng vẫn không mạnh tay giảm giá. Kết quả là họ ngày càng ngập trong nợ nần. Cắt lỗ bây giờ dù hơi chậm nhưng còn tốt hơn không, vì viễn cảnh thị trường sẽ còn rất khó khăn trong thời gian dài.

Lê Anh Tuấn, Võ Nguyễn Khoa Tuấn, Trần Hoàng Nhân - Bộ phận Nghiên cứu Dragon Capital

.png)