Ảnh minh hoạ.

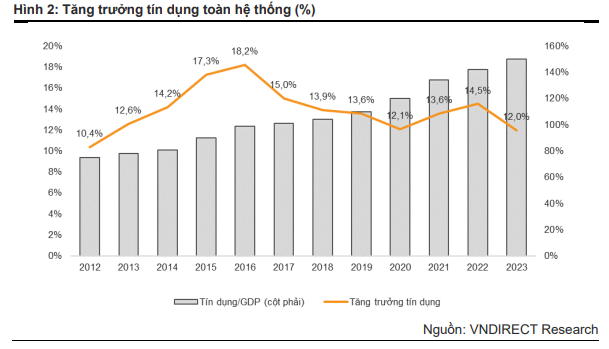

Tăng trưởng tín dụng hệ thống sẽ chậm lại và đạt khoảng 12% trong 2023

Tín dụng hệ thống đã tăng 14,5% trong 2022, cao hơn mức cùng kỳ năm ngoái (+13,6%). Tuy nhiên, tín dụng chỉ tăng thêm ~5% từ cuối tháng 6 đến cuối tháng 12 (6 tháng đầu năm 2022 tăng 9,5% so với đầu năm) - chậm lại rõ rệt khi ổn định kinh tế vĩ mô vẫn đang là ưu tiên hàng đầu của Chính phủ trong năm 2022 và kể cả 2023-2024.

VnDirect dự báo, tăng trưởng tín dụng sẽ chậm lại và đạt khoảng 12% năm 2023 do thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc và lãi suất cao. Các chủ đầu tư sẽ gặp khó khăn trong việc huy động vốn khi thị trường trái phiếu doanh nghiệp (TPDN) trầm lắng và lãi suất tăng cao làm ảnh hưởng lên nhu cầu vay mua nhà.

Xuất khẩu, một trong những trụ cột tăng trưởng chính của Việt Nam, sẽ giảm tốc và đạt 9,5% trong năm 2023, theo ước tính của chúng tôi (từ mức 14% trong năm 2022). Hơn nữa, các doanh nghiệp sẽ tạm thời ngưng mở rộng hoạt động sản xuất kinh doanh trong bối cảnh lãi suất tăng cao và nhu cầu tiêu dùng suy yếu.

Ngoài ra, lạm phát dự kiến vẫn sẽ ở mức cao. Mặc dù lạm phát toàn cầu đã có dấu hiệu đạt đỉnh, VnDirect cho rằng lạm phát tại Việt Nam vẫn có thể duy trì mức cao do (1) mức tăng tiền lương 20,8%, có hiệu lực từ tháng 7/2023 và (2) sự tăng giá ở các dịch vụ như y tế, vận tải công cộng,…

Cuối cùng, căng thẳng thanh khoản cũng là một nguyên nhân làm chậm lại đà tăng trưởng tín dụng. Vào cuối quý 3/2022, các ngân hàng đều ghi nhận chỉ số LDR (bằng tổng cho vay chia cho tổng huy động) tăng mạnh, một số ngân hàng đã gần chạm ngưỡng quy định (85%).

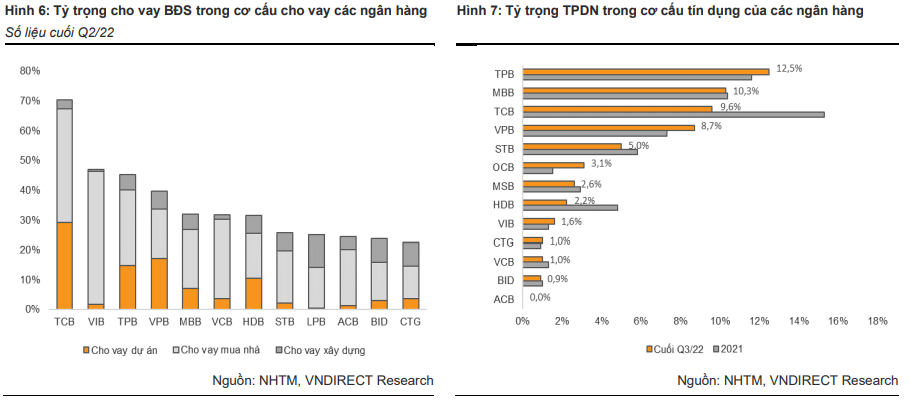

Trước bối cảnh hiện nay, NHNN sẽ ưu tiên các NHTM có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh, tỷ lệ an toàn vốn cao và quản trị rủi ro tốt.

Dựa trên những yếu tố này, VnDirect đưa ra dự báo tăng trưởng tín dụng của các ngân hàng như dưới đây. VPB, MBB, HDB và VCB là 4 ngân hàng tham gia vào việc cơ cấu lại tổ chức tín dụng yếu kém, vì vậy các ngân hàng này sẽ được nhận hạn mức tín dụng cao hơn so với các ngân hàng khác, theo đó cải thiện thị phần tín dụng trong năm 2023.

Căng thẳng trên thị trường TPDN và bất động sản vẫn chưa dịu bớt

Kể từ quý 2/2022, chính phủ đã giám sát chặt chẽ thị trường TPDN. Nghị định 65 – nhằm thắt chặt hơn các quy định về phát hành TPDN – cuối cùng đã được ban hành. Những chỉ thị này sẽ khuyến khích hơn việc phát hành ra công chúng, cải thiện chất lượng của các tổ chức phát hành và tính bền vững của thị trường non trẻ này trong dài hạn.

Tuy nhiên, trong ngắn hạn, thị trường đã chứng kiến hàng loạt vụ điều tra, trong đó có nhiều trường hợp phát hành sai mục đích/sai quy định, và một số lãnh đạo cấp cao bị bắt giữ. Điều này đã làm mất lòng tin của nhà đầu tư đối với các tổ chức phát hành và dẫn đến sự “tẩy chay” trên thị trường TPDN.

Hơn nữa, các ngân hàng có liên quan nhiều đến TPDN cũng chịu ảnh hưởng tiêu cực, khi rủi ro tín dụng gia tăng và thu nhập từ phí (hoạt động bảo lãnh phát hành và phân phối trái phiếu) giảm.

Mặc dù không có "quy định/văn bản chính thức" nào liên quan đến việc NHNN thắt chặt dòng tín dụng vào thị trường bất động sản, nhưng việc cho vay bất động sản đã chậm lại với mục đích kìm hãm đà tăng nóng của thị trường này kể từ năm 2022.

Theo Thông tư 08/2020, tỷ lệ tối đa lấy vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ mức 37% xuống 34% từ ngày 1/10/2022 trở đi. Do cho vay bất động sản thường là các khoản vay trung và dài hạn, các ngân hàng sẽ phải chú ý nhiều hơn đến việc quản lý rủi ro thanh khoản và sẽ không để dư nợ cho vay bất động sản tăng lên quá mạnh trong danh mục tín dụng của mình.

Ngoài ra, bất động sản có tỷ lệ rủi ro cho vay rất cao là 200% so với các lĩnh vực khác, nên các ngân hàng hiện đang hạn chế cho vay bất động sản để bảo đảm tính an toàn vốn và chất lượng tài sản của mình.

VnDirect cho rằng, khi các cuộc kiểm tra và đánh giá rủi ro đối với mỗi ngân hàng sẽ được thực hiện gắt gao hơn, các ngân hàng có tỷ trọng cho vay bất động sản và nắm giữ TPDN trong danh mục tín dụng thấp sẽ gặp ít “áp lực” hơn trong việc thúc đẩy tăng trưởng cho vay trong năm 2023-2024.

-

VnDirect: Danh mục cho vay bất động sản lớn, VIB sẽ khó nhận được hạn mức tín dụng cao trong năm sau

VnDirect cho rằng, bối cảnh lãi suất và giá nhà cao như hiện tại sẽ làm giảm nhu cầu mua nhà một cách đáng kể. Theo đó, khả năng triển khai cho vay của VIB sẽ chậm lại. Mặt khác, với danh mục cho vay bất động sản lớn, VIB sẽ khó nhận được hạn mức tín dụng cao trong năm sau.

.png)