Nội dung họp lần này là về phương án phát hành cổ phiếu riêng lẻ để hoán đổi các khoản nợ của công ty với các chủ nợ, tái cơ cấu lại các khoản nợ và cải thiện tình hình tài chính.

Theo nội dung tờ trình, số lượng cổ phiếu NVL dự kiến phát hành phụ thuộc vào giá hoán đổi do HĐQT xác định và công bố vào ngày 31/7/2025.

Giá hoán đổi được xác định theo giá đóng cửa bình quân 30 ngày giao dịch gần nhất của cổ phiếu NVL trên sàn HoSE trước ngày 31/7.

Cổ phiếu phát hành riêng lẻ để hoán đổi nợ được phân phối trực tiếp cho chủ nợ và sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt phát hành, trừ trường hợp thực hiện theo bản án, quyết định của tòa án đã có hiệu lực pháp luật, quyết định của trọng tài hoặc thừa kế theo quy định của pháp luật.

Cổ phiếu phát hành riêng lẻ để hoán đổi nợ được phân phối trực tiếp cho chủ nợ và sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt phát hành, trừ trường hợp thực hiện theo bản án, quyết định của tòa án đã có hiệu lực pháp luật, quyết định của trọng tài hoặc thừa kế theo quy định của pháp luật.

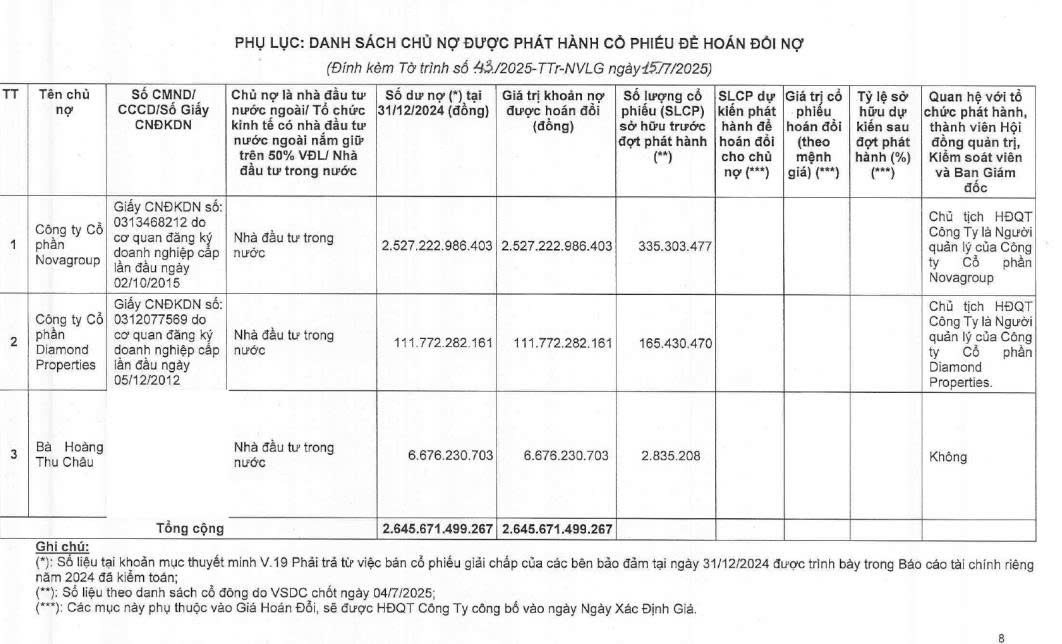

Tổng giá trị các khoản nợ phải trả được hoán đổi là 2.645 tỷ đồng. Trong đó, chủ nợ lớn nhất là Công ty Cổ phần Novagroup với hơn 2.527 tỷ đồng. Số nợ với Công ty Cổ phần Diamond Properties là 111 tỷ đồng, bà Hoàng Thu Châu là 6,6 tỷ đồng.

Danh sách chủ nợ được phát hành cổ phiếu để hoán đổi nợ. Ảnh chụp màn hình

NovaGroup và Diamond Properties là 2 doanh nghiệp liên quan đến ông Bùi Thành Nhơn - Chủ tịch Hội đồng quản trị Novaland. Trước đợt phát hành này, NovaGroup và Diamond Properties đang sở hữu lần lượt 335 triệu cổ phần Novaland và 165 triệu cổ phần NVL.

Sau khi phát hành, các khoản nợ sẽ được xóa bỏ và các chủ nợ trở thành cổ đông sở hữu cổ phiếu phổ thông của NVL, có đầy đủ các quyền và nghĩa vụ của cổ đông theo quy định của pháp luật.

Còn đối công ty, giá trị các khoản nợ được hoán đổi sẽ được hạch toán toàn bộ tăng vốn chủ sở hữu. Vốn điều lệ của công ty tăng tương ứng với số cổ phiếu thực tế đã phát hành để hoán đổi với các chủ nợ. Các khoản nợ đã được hoán đổi thành cổ phiếu sẽ được xóa bỏ và công ty không còn nghĩa vụ đối với các khoản nợ đã được hoán đổi.

Thời điểm thực hiện dự kiến trong quý 4 năm 2025 đến quý 1 năm 2026, thời gian triển khai cụ thể do HĐQT quyết định sau khi được Ủy ban Chứng khoán Nhà nước có văn bản chấp thuận hồ sơ đăng ký phát hành cổ phiếu riêng lẻ để hoán đổi nợ.

Phiên giao dịch sáng 18/7, cổ phiếu NVL tăng lên mức 17.150 đồng/cổ phiếu. Vốn hoá thị trường đạt 33.249 tỷ đồng.

-

Lãnh đạo Novaland sắp được mua hàng triệu cổ phiếu giá 10.000 đồng

Novaland dự kiến phát hành gần 49 triệu cổ phiếu ESOP với giá 10.000 đồng/cổ phiếu. Trong đó, ông Dương Văn Bắc, Tổng Giám đốc Novaland dự kiến được mua gần 4,2 triệu cổ phiếu ESOP.

-

Dự án được gỡ vướng về quy hoạch, cổ phiếu Novaland bật tăng cao nhất trong hơn một năm qua

Công ty CP Đầu tư Tập đoàn Địa ốc No Va (Novaland, mã chứng khoán NVL) cho biết, đại dự án đô thị Aqua City ở TP Biên Hoà, Đồng Nai đã được tháo gỡ vướng mắc pháp lý.

-

Lý do các cổ đông lớn đăng ký bán gần 19 triệu cổ phiếu Novaland

Nhóm cổ đông lớn của Novaland đăng ký bán gần 19 triệu cổ phiếu NVL của Novaland để cân đối danh mục, hỗ trợ cơ cấu nợ và các lý do cá nhân.

-

Vingroup tạo ‘kỳ lân’ taxi điện 1,6 tỷ USD, niêm yết toàn cầu

Hệ sinh thái giao thông điện của Vingroup đang tăng tốc khi dịch vụ taxi thuần điện Green and Smart Mobility (GSM) chính thức sáp nhập với nền tảng cho thuê xe Green Future, hình thành một doanh nghiệp vận tải – công nghệ quy mô lớn và mở đường cho k...

-

Cổ phiếu giảm sâu, DIC Corp tính mua lại 5% cổ phần

Cổ phiếu DIG lao dốc, Chủ tịch liên tiếp bị giải chấp; Tổng CTCP Đầu tư Phát triển Xây dựng (DIC Corp) lên kế hoạch mua lại 5% cổ phần.

-

Sonadezi Châu Đức: Giảm gần 600 tỷ tiền mặt, hơn 3.500 tỷ nằm ở một khu công nghiệp

Báo cáo tài chính hợp nhất năm 2025 cho thấy Sonadezi Châu Đức đang thu hẹp tiền mặt và các khoản đầu tư ngắn hạn để dồn nguồn lực cho hạ tầng khu công nghiệp và các dự án đô thị vệ tinh.

-

Vinaconex đổi ghế Chủ tịch, bổ nhiệm Phó Tổng Giám đốc mới

Bộ máy lãnh đạo cấp cao của Vinaconex tiếp tục có biến động khi Hội đồng quản trị vừa thông qua quyết định bổ nhiệm ông Phạm Thái Dương giữ chức Phó Tổng Giám đốc kể từ ngày 27/2, nhiệm kỳ 5 năm....

-

Taseco Group bán hơn 10 triệu cổ phiếu Taseco Land, giảm tỷ lệ sở hữu xuống 60%

Taseco Group vừa đăng ký bán ra hơn 10 triệu cổ phiếu TAL của Taseco Land, qua đó giảm tỷ lệ nắm giữ nhưng vẫn duy trì quyền chi phối tại doanh nghiệp bất động sản này.

.png)