Ảnh minh hoạ.

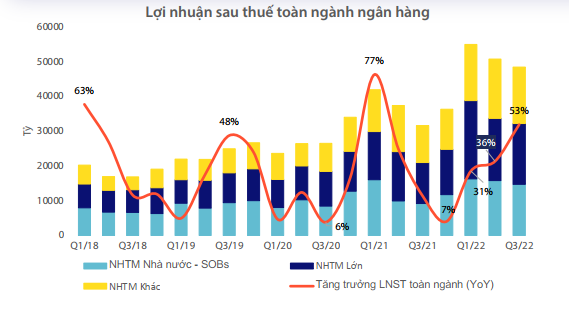

Riêng ngành ngân hàng, báo cáo của WiGroup cho biết, tốc độ tăng độ tăng trưởng lợi nhuận của ngành ngân hàng trong quý 3/2022 tiếp tục duy trì ở mức cao so với cùng kỳ thấp điểm (+53% so với cùng kỳ năm trước). Tuy nhiên, so với những quý trước đó thì lợi nhuận toàn ngành đã có xu hướng tạo đỉnh từ quý 1.

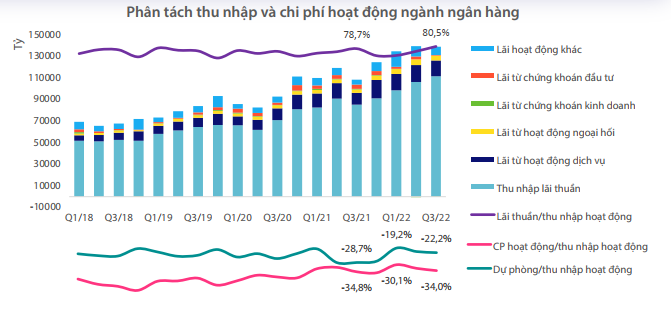

Phân tách lợi nhuận cho thấy hoạt động cho vay vẫn tăng trưởng tốt nhưng thu nhập từ hoạt động dịch vụ và hoạt động khác chậm lại, cộng với khoản lỗ từ chứng

khoán kinh doanh khiến tổng thu nhập hoạt động đi ngang so với quý trước. Ngược lại thì tỷ lệ chi phí dự phòng và chi phí hoạt động/thu nhập hoạt động gia tăng khiến cho lợi nhuận ngành suy giảm so với quý 2, theo WiGroup.

Cũng theo WiGroup, việc lãi suất huy động tại các ngân hàng tăng lên vẫn chưa phản ánh hoạt động kinh doanh của ngành ngân hàng do độ trễ của kỳ hạn huy động và thời điểm tăng lãi suất mạnh nhất lại rơi vào tháng 10.

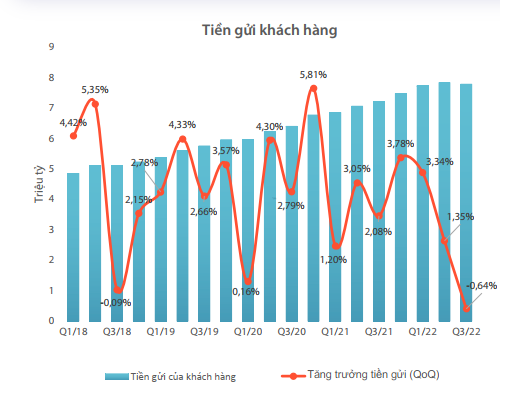

Tăng trưởng tiền gửi của khách hàng lần đầu tiên khi

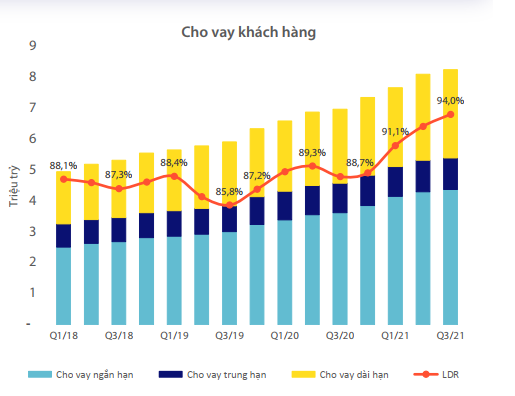

nhận mức âm trong quý 3/2022 kể từ năm 2018 (-0,09% so với quý trước). Trong khi, nhu cầu cho vay vẫn tăng cao đang gây áp lực làm tăng tỷ lệ vốn cho vay khách hàng trên vốn huy động (LDR).

Tỷ lệ LDR tính đến thời điểm quý 3/2022 đạt 94%, cao hơn 5,7% so với cùng kỳ. Điều này phản ánh sự căng cứng mà ngành ngân hàng đang gặp phải liên quan đến khả năng thanh khoản, theo WiGroup.

Tính đến quý 3/2022, có gần 68% các ngân hàng có tỷ lệ tiền gửi không kỳ hạn (CASA) giảm so với thời điểm cùng kỳ năm ngoái. Chỉ có số ít ngân hàng lớn đạt mức tăng trưởng CASA dương là MSB, VCB, CTG.

Mặc dù ghi nhận sự sụt giảm mạnh song TCB và MBB vẫn đang là hai ngân hàng có tỷ lệ CASA cao nhất hệ thống tính đến quý 3 năm nay.

WiGroup cho rằng mức suy giảm CASA chung toàn ngành là phản ứng tương đối phù hợp trong môi trường lãi suất tăng cao, khách hàng có xu hướng tối ưu đồng vốn thay vì “để không” tại các ngân hàng. Do đó, xu hướng giảm của tỷ lệ CASA sẽ chưa chấm dứt đến khi lãi suất ngừng tăng.

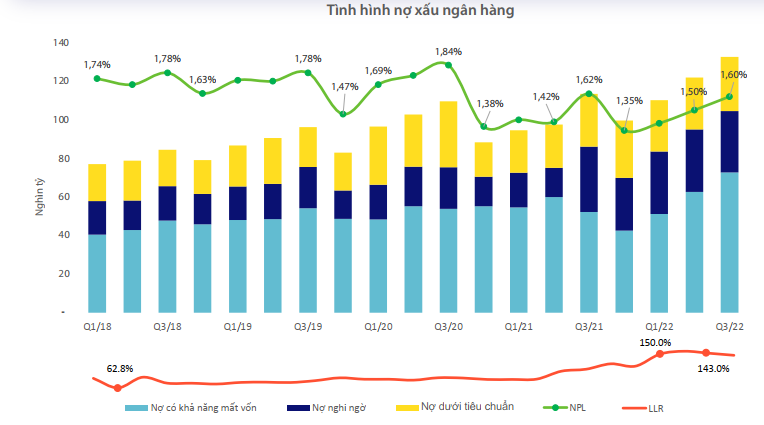

Về nợ xấu, theo WiGroup, mặc dù tỷ lệ nợ xấu tăng quý thứ 4 liên tiếp và đạt mức 1,60% toàn hệ thống ngân hàng nhưng tỷ lệ này vẫn thấp hơn so với giai đoạn trước dịch. Sự gia tăng tỷ lệ nợ xấu chủ yếu đến các khoản nợ có khả năng mất vốn đã tăng mạnh hơn 30.000 tỷ (+70%) so với đầu năm.

“Diễn biến này dường như đã nằm trong “kịch bản” của các ngân hàng nhờ tỷ lệ bao phủ nợ xấu ở mức rất cao trước đó (150% trong quý 1) giúp giảm đi áp lực trích lập dự phòng nếu nợ xấu tiếp tục gia tăng. Tính đến cuối quý 3, tỷ lệ LLR đã giảm xuống còn 141,0%”, theo WiGroup.

WiGroup cho rằng xu hướng gia tăng nợ xấu sẽ tiếp tục do sự đóng băng của thị trường bất động sản và tăng trưởng kinh tế chậm lại. Tuy nhiên sẽ có sự “phân hóa” giữa các ngân hàng với nhau.

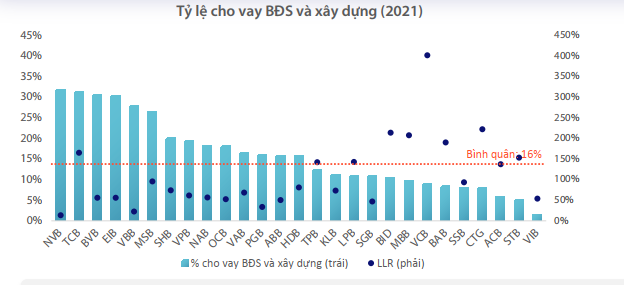

Theo WiGroup, nhóm ngân hàng có rủi ro cao nhất ở thời điểm hiện tại là (1) có hoạt động cho vay mảng bất động sản cao, (2) có tỷ lệ bao phủ nợ xấu thấp và (3) tỷ lệ nắm giữ trái phiếu doanh nghiệp/vốn chủ cao.

Thống kê của WiGroup cho thấy, tính đến cuối năm 2021, tỷ lệ cho vay hoạt động kinh doanh bất động sản và xây dựng của toàn hệ thống đạt khoảng 16%, trong đó nhiều ngân hàng ghi nhận tỷ lệ cho vay bất động sản cao trên 30% có thể kể đến như TCB, MSB, EIB…

Ngoại trừ TCB thì các ngân hàng có vốn hóa nhỏ hơn như NVB, BVB, EIB, VBB có tỷ lệ bao phủ nợ xấu khá thấp. WiGroup cho rằng đây là nhóm có rủi ro gia tăng nợ xấu và trích lập dự phòng cao nhất khi thị trường bất động sản đóng băng.

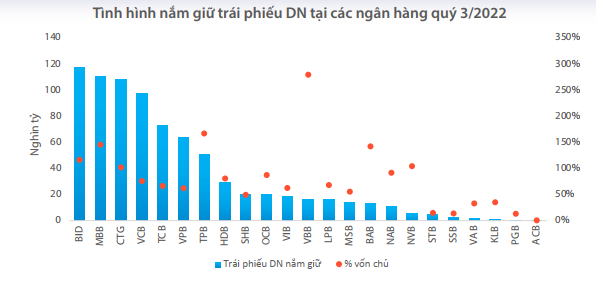

Nhóm ngân hàng có tỷ lệ nắm giữ trái phiếu doanh nghiệp/vốn chủ cao cũng có thể gặp rủi ro trong việc thu hồi nợ khi kênh huy động trái phiếu của các doanh nghiệp bị siết lại, các doanh nghiệp gặp khó trong việc tìm dòng vốn mới để đảo nợ, theo WiGroup.

-

Một ngân hàng tăng lãi suất tiền gửi lên mức khó tin… 11%/năm

Thông tin cập nhật từ ngày 26/10/2022, Ngân hàng Nam Á (Nam Á Bank) chính thức áp dụng mức lãi suất mới cho sản phẩm tiền gửi Happy Future.

-

Lãi suất liên ngân hàng: Vừa hạ nhiệt đã quay đầu tăng

Tuần giao dịch từ ngày 12–16/1 ghi nhận những chuyển động rõ nét trên thị trường tiền tệ, khi lãi suất liên ngân hàng – tức lãi suất các ngân hàng vay mượn lẫn nhau – không còn duy trì xu hướng giảm mạnh như đầu tháng mà bắt đầu nhích lên trở lại ở n...

-

Chủ tịch Fed Jerome Powell cho biết đang bị điều tra hình sự, khẳng định không khuất phục trước sức ép từ ông Trump

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Jerome Powell, xác nhận đang bị các công tố viên liên bang điều tra hình sự liên quan đến dự án cải tạo trụ sở ngân hàng trung ương trị giá 2,5 tỷ USD tại Washington, D.C. Tuy nhiên, ông cho rằng đây chỉ là...

-

Từ lãi suất đến triển vọng các kênh đầu tư

Xu hướng tăng lãi suất đang diễn ra hiện nay có phần khác biệt so với đợt tăng gần nhất vào năm 2022. Theo đó, cách chúng ta đánh giá để xác định tín hiệu đối với thị trường cũng khác.

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất tiền gửi còn tăng đến đâu? Hé lộ dự báo mới nhất

Theo báo cáo phân tích mới công bố của MBS Research, mặt bằng lãi suất tiền gửi đang bước vào giai đoạn chịu áp lực tăng trở lại sau thời gian dài duy trì ở mức thấp. Diễn biến này phản ánh rõ những căng thẳng về thanh khoản của hệ thống ngân hàng cũ...

.png)