Ngân hàng lãi lớn năm 2020

Theo báo cáo của Ngân hàng Nhà nước, đến hết năm 2020, dư nợ tín dụng nền kinh tế đạt gần 9,2 triệu tỷ đồng, tăng khoảng 12,13% so với cuối năm 2019 (cùng kỳ năm 2019 tăng 13,65%)

Thông báo mới đây của các ngân hàng đều “ồ ạt” báo lãi lớn năm 2020. Từ các “ông lớn” quốc doanh đến ngân hàng tư nhân đều có lợi nhuận khả quan bất chấp năm đại dịch.

Thành công nhất là ngân hàng VietcomBank ghi nhận đạt hơn 23.000 tỷ đồng, tương đương khoảng 1 tỷ USD. Tăng trưởng tín dụng tới 14%, mức tăng trưởng cao nhất toàn hệ thống ngân hàng.

Đứng thứ hai về lợi nhuận nhưng lại ghi nhận mức tăng trưởng lớn nhất trong số các “ông lớn” là VietinBank. Lợi nhuận riêng lẻ ghi nhận 16.450 tỷ đồng trước thuế, thu nhập ngoài lãi tăng 35,2% so với năm 2019. Chỉ số sinh lời ROE và ROA là 16,8% và 1,3%, cải thiện mạnh so năm 2019.

BIDV là ngân hàng duy nhất trong các “ông lớn” có lợi nhuận sụt giảm. Lợi nhuận hợp nhất trước thuế đạt 9.017 tỷ đồng, giảm khoảng 16% so với năm 2019. Lãnh đạo BIDV cho biết, sở dĩ lợi nhuận sụt giảm là do ngân hàng đã chủ động giảm thu nhập hơn 6.400 tỷ đồng để hỗ trợ doanh nghiệp và người dân theo chỉ đạo của NHNN.

Tuy nhiên, trong năm 2020, tín dụng và đầu tư của BIDV cũng ghi nhận tăng 9% so với năm ngoái, dư nợ tín dụng đạt 1,19 triệu tỷ đồng, tăng 8,8% và chiếm bình quân 13,5% thị phần tín dụng toàn ngành trong giai đoạn 2016 đến 2020.

Các ngân hàng tư nhân cũng ghi nhận sự tăng trưởng đáng kể. TPBank cho biết, kết thúc năm 2020, tổng tài sản của ngân hàng đạt hơn 206 nghìn tỷ đồng, tăng gần 24,5% so với năm 2019 và vượt hơn 14% kế hoạch năm. Lợi nhuận trước thuế của TPBank tăng 11% so với năm trước và vượt gần 8% so với kế hoạch.

MSB cũng vừa công bố kết quả kinh doanh năm 2020 với tổng tài sản tăng 13% so với 2019, đạt mức trên 178 nghìn tỷ đồng. Lợi nhuận trước thuế năm 2020 đạt 2.500 tỷ đồng, tăng hơn 94% so với năm 2019 và bằng 174% kế hoạch đặt ra.

Nỗ lực tạo nên kỳ tích

Năm 2020, các ngân hàng gặp nhiều tác động từ dịch Covid-19 khi phải liên tục giảm lãi suất, tung ra các gói vay ưu đãi để chia sẻ khó khăn với khách hàng, đồng thời chứng kiến nợ xấu “dềnh” lên. Nhưng các ngân hàng vẫn nỗ lực từng chút trong các chính sách để “cứu” lợi nhuận.

Trước hết là việc tiết giảm tối đa chi phí hoạt động bao gồm số hóa tối đa các khâu vận hành, ứng dụng dữ liệu lớn trong phê duyệt tín dụng, đánh giá mức độ rủi ro…

Bên cạnh đó, các ngân hàng được hưởng lợi từ các hoạt động thanh toán không dùng tiền mặt tăng mạnh trong thời buổi “cách ly” vì đại dịch. Một chiến lược hiệu quả nhiều ngân hàng theo đuổi là tập trung đầu tư vào ngân hàng số, cải tiến nhiều sản phẩm số, các sản phẩm cho vay trên kênh số... Việc đẩy mạnh phát triển ứng dụng số góp phần không nhỏ vào việc tăng trưởng Tiền gửi không kỳ hạn (CASA) từ khách hàng.

Ứng phó với các tác động của Covid-19, nhiều ngân hàng cũng tiến hành thay đổi danh mục tín dụng. Theo đó, thay vì tập trung vào mảng khách hàng cá nhân, bán lẻ, tín dụng tiêu dùng, tín dụng doanh nghiệp nhỏ và vừa… như trước đây, nhiều ngân hàng đã chuyển hướng sang cho vay doanh nghiệp lớn, cho vay mua nhà, bán trái phiếu doanh nghiệp…

Thu nhập ngoài lãi tăng cao cũng là một động lực lớn giúp tổng doanh thu ngân hàng tăng trưởng. Nhiều ngân hàng gia tăng nguồn thu từ dịch vụ, bán chéo bảo hiểm hoặc tập trung vào các lĩnh vực tín dụng phục vụ nhu cầu thiết yếu của người dân như mua nhà, mua xe...

-

Thống đốc Ngân hàng: Ngân hàng giảm chỉ tiêu lợi nhuận để giảm lãi vay năm 2021

CafeLand - Vừa qua, báo cáo tại Hội nghị Chính phủ với địa phương, thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng khẳng định mục tiêu năm 2021 là tập trung vào các giải pháp tháo gỡ khó khăn cho doanh nghiệp và người dân bằng cách tiếp tục tái cấp vốn cho ngân hàng chính sách xã hội và giảm lãi suất cho vay.

-

Những “điểm nóng” đáng chú ý mùa đại hội cổ đông ngân hàng 2026

Sau mùa lợi nhuận 2025, các ngân hàng bước vào đại hội cổ đông 2026 với loạt kế hoạch tăng vốn, chia cổ tức cao và thay đổi nhân sự cấp cao, hứa hẹn tạo nên một mùa đại hội sôi động và nhiều biến động nhất trong vài năm trở lại đây......

-

Hoàn thiện phương án tái cơ cấu Ngân hàng SCB trước 15/9

Chính phủ yêu cầu khẩn trương hoàn thiện phương án tái cơ cấu Ngân hàng Thương mại cổ phần Sài Gòn (SCB) trước ngày 15/9.

-

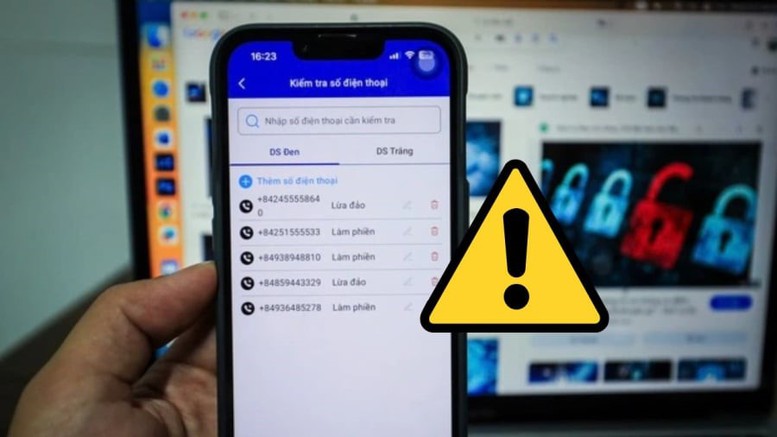

Ngân hàng lớn đồng loạt nâng cảnh báo, bảo vệ khách hàng trước lừa đảo trực tuyến

Trước thực trạng các vụ lừa đảo qua tài khoản ngân hàng diễn ra ngày càng tinh vi, các ngân hàng lớn như Vietcombank, Agribank, MB... đã đồng loạt cảnh báo tài khoản nghi ngờ lừa đảo ngay trên ứng dụng, giúp khách hàng nhận diện rủi ro và chủ động ph...

-

Ngân hàng triển khai tính năng cảnh báo khi chuyển tiền

Ngân hàng Vietcombank và BIDV đã triển khai tính năng tự động cảnh báo tài khoản nhận tiền có dấu hiệu nghi ngờ gian lận, lừa đảo. Tháng 7 có thêm 3 ngân hàng nữa triển khai tính năng này.

-

Cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng

Chính phủ đã ban hành Nghị định số 94/2025/NĐ-CP quy định về Cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng.

.png)

.png)

.jpg)

.png)

.png)