Trước khi tái cơ cấu, hệ thống có 42 ngân hàng thương mại (chỉ tính riêng khối quốc doanh và cổ phần). Trải qua giai đoạn 4 và chuẩn bị bước vào giai đoạn 5, với những thương vụ sáp nhập đã định hình, con số gọn lại dự kiến chỉ còn 34 vào cuối năm nay.

Sáng 2/7/2015, Ngân hàng Dầu khí Toàn cầu (GP.Bank) tổ chức đại hội đồng cổ đông bất thường lần 3. Sự có mặt của giới luật sư có lẽ không kém so với số lượng của cổ đông tham dự. Có cả chuyện cổ đông “dọa” kiện Ngân hàng Nhà nước.

Quyết định mua lại bắt buộc GP.Bank giá 0 đồng có hậu trường sóng gió, quyết liệt, như một ví dụ điển hình cho cách sang trang của lịch sử hệ thống.

Cho đến những ngày gần đây, các sự cố pháp lý liên quan đến các “ngân hàng 0 đồng” tiếp tục cho thấy một phần mức độ sóng gió của cuộc chuyển mình này.

Sau 64 năm, lịch sử hệ thống ngân hàng Việt Nam đang chuẩn bị bước sang trang mới, với những thay đổi căn bản cả chất và lượng, qua sóng gió của sự thanh lọc, sửa sai, không thể sửa sai mà phải trả giá như vậy…

Giai đoạn thứ 5

Lịch sử phát triển hệ thống ngân hàng Việt Nam (với sự có mặt thực sự của các ngân hàng thương mại) có thể chia thành bốn giai đoạn.

Giai đoạn 1, từ 1990 - 1996, hệ thống bắt đầu mở rộng số lượng thành viên và thành phần tham gia hoạt động ngân hàng.

Giai đoạn 2, từ 1997 - 2005, yêu cầu củng cố và chấn chỉnh đến sớm sau khi có sự mở rộng những năm trước đó. Chương trình cải cách được triển khai, bối cảnh được chú ý là sau cuộc khủng hoảng tài chính châu Á.

Giai đoạn 3, từ 2006 - 2010, sự bùng nổ và phát triển cực nhanh của hệ thống ngân hàng, gắn với sự kiện Việt Nam gia nhập Tổ chức Thương mại Thế giới (WTO) và cơn sốt của thị trường chứng khoán.

Giai đoạn này đặc biệt nhất, tạo những thay đổi và hệ lụy sâu sắc nhất cho đến nay. Đó là việc chuyển đổi loạt ngân hàng nông thôn lên đô thị; sự tham gia đầu tư ngoài ngành nở rộ trong các tập đoàn, tổng công ty nhà nước; các ngân hàng mới được thành lập.

Làn sóng phát triển đó đã cuốn vào hệ thống những nguồn vốn lớn và nóng, cả yếu tố ảo từ vay mượn. Các quan hệ sở hữu chéo cũng bắt đầu đan xen từ đây. Song song là yêu cầu và áp lực nâng cao vốn pháp định.

Dù vậy, giai đoạn này cũng đã giúp thiết lập một hệ thống phát triển mạnh hơn, rộng hơn về các sản phẩm, dịch vụ cũng như tầm thế so với khu vực.

Giai đoạn 4, từ 2011 đến nay, quá trình tái cơ cấu diễn ra quyết liệt, tạo lát cắt lớn và sâu đối với số lượng thành viên, đối với đầu tư ngoài ngành, với sở hữu chéo… đã và đang diễn ra.

Gần bốn năm qua, quá trình tái cơ cấu đã tạo nên những thực tế sửa sai trong đầu tư và vận hành hoạt động các cá thể ngân hàng thương mại, nhiều thực tế phải trả giá khi không thể sửa sai được nữa (như ba ngân hàng bị mua lại giá 0 đồng và nhiều sự vụ pháp lý…).

Với tính chất quyết liệt đó, có thể xem đây là giai đoạn vai trò điều hành, áp lực điều hành đối với Ngân hàng Nhà nước nổi bật nhất. Và dễ thấy, cũng chịu nhiều “va đập” nhất trong hầu hết các lĩnh vực: lập lại trật tự thì trường vàng, bình ổn tỷ giá, xử lý sở hữu chéo và nợ xấu, mua lại “ngân hàng 0 đồng”…

Đến nay, có thể xác định hệ thống ngân hàng Việt Nam đang chuẩn bị bước sang giai đoạn thứ 5, gọn hơn về số lượng thành viên, thay đổi rõ nét về cấu trúc sở hữu. Và ít nhất, những “điểm đen” rủi ro đã được khoanh vùng, chuyển giao quản lý hoặc được hòa vào thể trạng khác khỏe hơn.

Trước thềm giai đoạn này, Ngân hàng Nhà nước cũng đã kịp ráp một khuôn khổ pháp lý mới trong vận hành với những tiêu chuẩn cao hơn, chặt chẽ hơn và cũng không kém phần quyết liệt (điển hình như những thời điểm căng thẳng áp dụng và điều chỉnh Thông tư 02/09, Thông tư 36).

Ngược chiều cấu trúc

Trước khi tái cơ cấu, hệ thống có 42 ngân hàng thương mại (chỉ tính riêng khối quốc doanh và cổ phần). Trải qua giai đoạn 4 và chuẩn bị bước vào giai đoạn 5, với những thương vụ sáp nhập đã định hình, con số gọn lại dự kiến chỉ còn 34 vào cuối năm nay.

Con số vẫn là… con số, vì thời gian qua và hiện nay chưa cho phá sản ngân hàng. Nhưng từ 42 xuống 34 là thay đổi lớn về cấu trúc sở hữu: sở hữu Nhà nước mở rộng, sở hữu tư nhân co lại.

Với việc mua lại 3 ngân hàng với giá 0 đồng vừa qua, hệ thống đã có 7 ngân hàng thương mại nhà nước thay vì 4. Quy mô sở hữu nhà nước càng lớn hơn khi xét thêm những trường hợp các “ông lớn” quốc doanh sáp nhập thành viên của khối cổ phần.

Cấu trúc và quy mô sở hữu có ảnh hưởng lớn tới đường hướng hoạt động. Trong giai đoạn 5 tới đây, trục ảnh hưởng của khối ngân hàng thương mại nhà nước càng gia tăng đối với hệ thống, thị trường và rộng hơn là cả nền kinh tế.

Đơn cử, chỉ riêng ở khía cạnh tín dụng, Việt Nam là một nền kinh tế dựa quá nhiều vào đòn bẩy vốn, cao điểm vốn tín dụng từng lên tới khoảng 1,2 GDP. Trong đó, trải qua giai đoạn 4 và cho đến nay, thị phần cho vay của khối ngân hàng thương mại nhà nước chiếm lớn nhất mà không mấy thay đổi, khoảng 50%. Tới đây, thị phần của họ có thể mở rộng hơn nữa theo thay đổi cấu trúc sở hữu nói trên.

Vấn đề đặt ra là trong giai đoạn 5, việc tách bạch thực sự vai trò quản lý, đầu tư, điều hành của Nhà nước và tính độc lập trong kinh doanh của trục ảnh hưởng đang lớn lên qua tái cơ cấu đó sẽ như thế nào?

Câu hỏi trên đặt ra khi thời gian qua một số nghiên cứu trong nước và quốc tế vẫn quan ngại ở mức độ độc lập của các ngân hàng thương mại nhà nước, dù đã cổ phần hóa (ngoại trừ Agribank); cụ thể như ở hoạt động cho vay chỉ định, tín dụng chính sách và thậm chí là nổi bật những năm gần đây là cả yêu cầu gánh thêm chính sách tài khóa…

Lực lượng tư nhân mới

Ngược lại, hệ thống ngân hàng Việt Nam bước vào giai đoạn 5 sau lát cắt sâu đối với khu vực tư nhân. Đây là điểm tiến hay lùi trong xu hướng phát triển?

Thực tế, trong giai đoạn 3, có thể nói cơ chế đã mở một cánh cửa rất lớn cho dòng vốn và vai trò tư nhân tham gia hoạt động ngân hàng. Họ đã có cơ hội. Họ đã chứng minh và khẳng định, nhưng cũng phải trải qua sự sàng lọc của thị trường, thậm chí sàng lọc của pháp luật, dù chưa có tình huống cho phá sản.

Sở hữu nhà nước tăng lên, nhưng đồng thời cũng phải kế thừa và tìm cách khắc phục những hệ quả từ sai lệch của một bộ phận tư nhân để lại trong hệ thống, như với “những ngân hàng 0 đồng”.

Song, chuyển động vẫn… chuyển động. Trước thềm giai đoạn thứ 5, hệ thống đã, đang và sẽ tiếp tục chứng kiến những nguồn lực tư nhân mới thay thế và tham gia, như tại TPBank, NCB, Kienlong Bank, hay kế hoạch đang có tại DongA Bank…, dù phía trước, việc lập ngân hàng mới là gần như không thể.

-

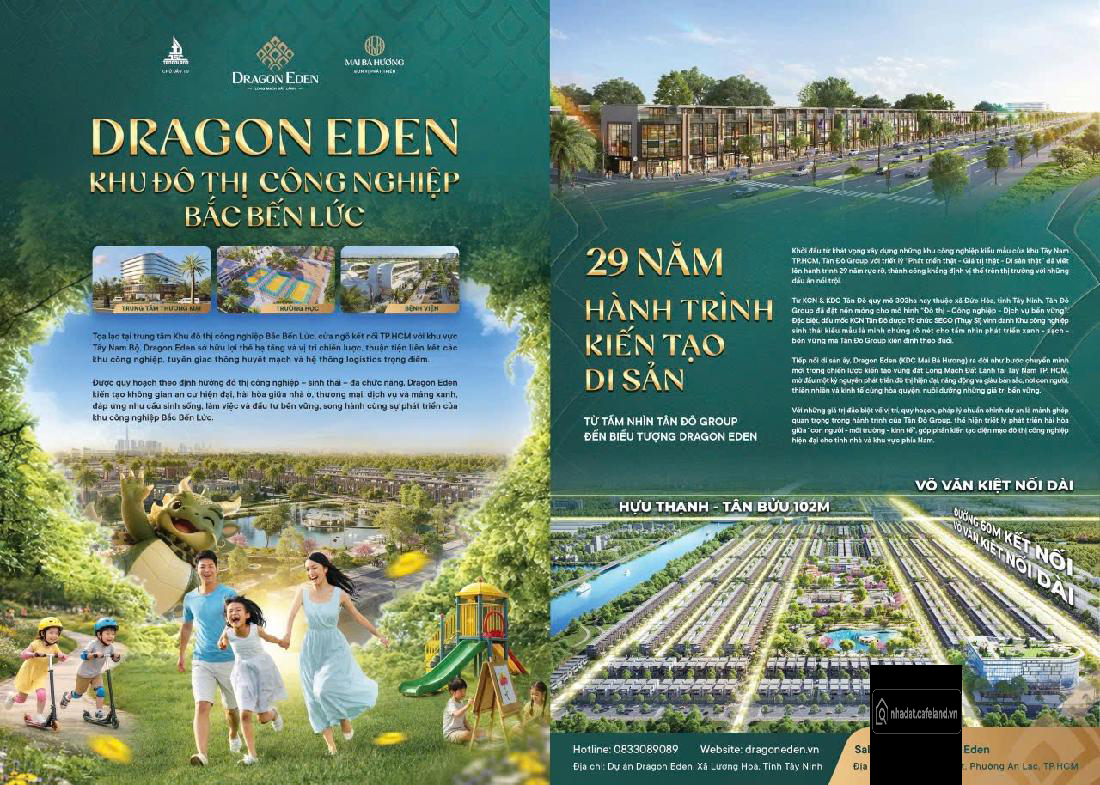

Sáp nhập tỉnh thành kích hoạt làn sóng mới cho M&A bất động sản

Hoạt động mua bán, sáp nhập (M&A) bất động sản được kỳ vọng sẽ tăng trưởng tốt từ nay đến cuối năm nhờ 3 yếu tố chính là cải cách pháp lý, chiến lược ngoại giao kinh tế chủ động và dòng vốn tìm kiếm giá trị bền vững....

-

M&A bất động sản 2023: Cục diện thay đổi

Nếu như hai năm trước thị trường mua bán, sáp nhập (M&A) sôi động khi các doanh nghiệp trong nước nỗ lực gia tăng thị phần sau đại dịch, thì nay cuộc “đi săn” của khối ngoại diễn ra mạnh mẽ hơn với những thương vụ thâu tóm dự án có quy mô lớn khi doa...

-

Nhà đầu tư nước ngoài rục rịch “chốt deal”, dòng vốn “khủng” sắp đổ vào thị trường bất động sản

Dự báo sẽ có một lượng lớn nguồn vốn đến từ các nhà đầu tư nước ngoài sẽ hoàn tất và đổ vào thị trường bất động sản Việt Nam trong giai đoạn 2024-2026, nhiều giao dịch đã và đang trong quá trình đàm phán và khá tích cực....

-

“Bơi” trong vòng xoáy khó khăn, doanh nghiệp bán bớt cổ phần, tài sản và cả dự án

Nhiều doanh nghiệp, nhà đầu tư buộc phải chuyển nhượng bớt cổ phần, tài sản, dự án đầu tư trong bối cảnh thị trường mua bán sáp nhập (M&A) không thuận lợi.

-

Cấu trúc các thương vụ M&A bất động sản nghiêng về hợp tác rót vốn hơn là thâu tóm

Tổng Giám đốc Colliers (Việt Nam) David Jackson, cho biết yêu cầu tìm kiếm tài sản tại Việt Nam của nhà đầu tư nước ngoài cả cũ và mới tăng so với năm trước. Ngoài các nhà đầu tư quen thuộc từ Đông Bắc Á và Singapore, nay các nhà đầu tư từ Malaysia, ...