Sự sụp đổ của ngân hàng SVB và Signature diễn ra cùng lúc trong tuần qua cùng những lo ngại về sức khỏe của ngân hàng First Republic đang trở thành mối quan tâm chính của thị trường cho vay bất động sản thương mại tại Mỹ. Việc siết chặt tín dụng hoặc thận trọng khi cho vay của các ngân hàng có thể làm chậm hoạt động xây dựng và tăng nguy cư suy thoái của toàn ngành.

Ngân hàng SVB và Signature đã đi xuống đáy vực. Trong khi đó, ngân hàng First Republic đã chao đảo trong nhiều ngày trước khi cổ phiếu phục hồi một phần vào thứ Ba vừa qua. Cả Signature và First Republic đều là những nhà cho vay lớn của các công ty xây dựng và quản lý các tòa nhà văn phòng, căn hộ cho thuê, khu phức hợp mua sắm và các tài sản thương mại khác.

Theo Trepp, một công ty dữ liệu bất động sản thương mại, First Republic có danh mục cho vay lớn thứ 9 tại thị trường này ở Hoa Kỳ và Signature đứng thứ 10 trước khi sụp đổ.

Các ngân hàng khu vực cỡ vừa như Signature và First Republic không chỉ cung cấp phần lớn các khoản vay bất động sản thương mại cho các doanh nghiệp Mỹ, mà còn giữ vai trò quan trọng trong một thị trường lớn hơn nhiều. Các ngân hàng thường đóng gói khoản vay thành các sản phẩm tài chính phức tạp và bán cho nhà đầu tư, giúp họ huy động thêm vốn để triển khai các khoản cho vay mới.

Điều này có nghĩa là việc cắt giảm cho vay có thể làm thay đổi hành vi của các nhà đầu tư. Theo một hiệp hội ngành nghề, bất động sản thương mại đã đóng góp 2,3 nghìn tỷ USD cho nền kinh tế Mỹ vào năm 2022. Do ngành này vẫn chưa hồi phục hoàn toàn sau đại dịch nên các nhà phân tích đang lo lắng về một đợt suy thoái mới.

Varuna Bhattacharyya, một luật sư bất động sản ở New York, cho biết những bên cho vay thậm chí sẽ trở nên thận trọng hơn khi cung cấp khoản vay cho bất kỳ dự án xây dựng mới nào ngoài các thương hiệu danh tiếng nhất. Mặc dù hiện tại cuộc khủng hoảng dường như đã gần như ổn định, nhưng bóng ma về sự sụp đổ có thể ám ảnh quyết định cho vay tại các ngân hàng khu vực trong nhiều tháng.

Trong phần lớn thời gian của năm 2022, hoạt động cho vay bất động sản thương mại tại Mỹ đã bắt đầu phục hồi, với tỷ lệ giải ngân tăng 18% vào quý cuối cùng của năm.

Ngay cả trước khi Tập đoàn Bảo hiểm Tiền gửi Liên bang Mỹ tham gia tiếp quản hai ngân hàng SVB và Signature, hoạt động cho vay đối với ngành bất động sản thương mại đã bắt đầu chậm lại đáng kể vào tháng Một năm nay.

Matthew Anderson, Giám đốc điều hành của Trepp, cho biết tốc độ tăng trưởng cho vay bất động sản thương mại trong năm 2023 đã giảm một nửa so với cùng kỳ năm ngoái. Một phần nguyên nhân là việc Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất và bắt đầu cắt giảm cho vay với ngành bất động sản thương mại. Sự sụp đổ của hai ngân hàng sẽ khiến hoạt động cho vay sẽ tiếp tục giảm và phải chờ thời gian để biết mức độ và thời gian tác động.

Cho vay bất động sản thương mại bao gồm các khoản vay để xây dựng mới, các khoản thế chấp và các khoản vay đặc biệt để quản lý các khu chung cư. Các sản phẩm cho vay được chứng khoán hóa đảm bảo bằng thế chấp đạt giá trị hơn 72 tỷ USD vào năm ngoái. Nhưng bước sang năm 2023, việc phát hành các sản phẩm này giảm 78%. Các ngân hàng nói chung đang thận trọng hơn so với sáu hoặc chín tháng trước.

Michael E. Lefkowitz, luật sư bất động sản của Rosenberg & Estis ở New York, cho biết các ngân hàng khu vực là một phần quan trọng của hệ sinh thái bất động sản thương mại tại Mỹ. Lý do là vì các chủ ngân hàng đầu tư nhiều thời gian vào việc thiết lập mối quan hệ với các nhà quản lý và phát triển bất động sản. Các ngân hàng lớn tại Mỹ thường không cung cấp loại “dịch vụ cao cấp” này cho các công ty bất động sản ở thị trường tầm trung.

Các ngân hàng tại Mỹ có thể sẽ tiếp tục cắt giảm cho vay để bảo toàn vốn nhằm củng cố bảng cân đối kế toán với dự đoán FED sẽ tiếp tục tăng lãi suất và tái kêu gọi các cơ quan quản lý tích cực hơn trong việc giám sát mức độ chấp nhận rủi ro của các ngân hàng. Bất kỳ sự sụt giảm nào trong hoạt động cho vay mới đều có thể ảnh hưởng đến việc phát triển thương mại và đẩy nền kinh tế đến gần suy thoái hơn.

Khi chính phủ nỗ lực ổn định hệ thống tài chính, họ cũng sẽ cần theo dõi các ngân hàng nắm giữ quá nhiều khoản vay bất động sản thương mại trong danh mục đầu tư. Điều này cũng có thể tạo ra các vấn đề riêng trong một nền kinh tế đang giảm tốc.

Một báo cáo vào cuối năm ngoái của cơ quan xếp hạng tín dụng Moody's Investors Service, cho thấy 27 ngân hàng khu vực đang tập trung chủ yếu vào các khoản vay bất động sản thương mại. Báo cáo cho biết điều này có thể trở thành vấn đề đối với các ngân hàng nếu nền kinh tế rơi vào suy thoái.

-

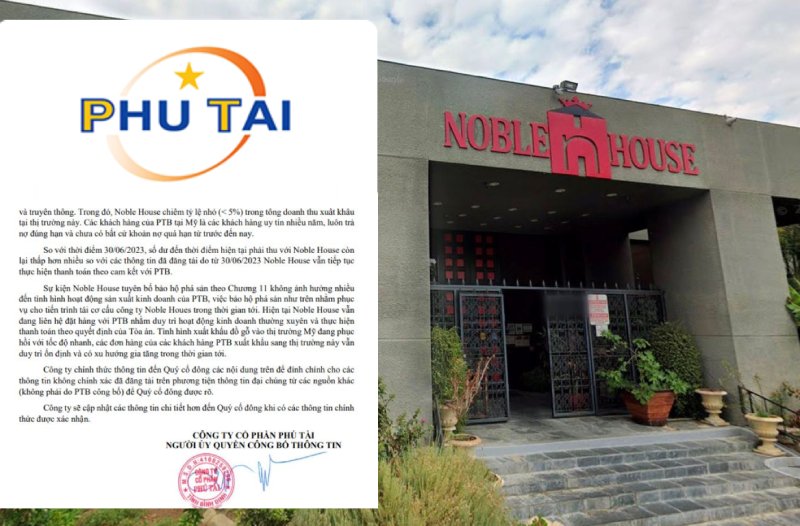

Doanh nghiệp Việt thông tin về nguy cơ mất hàng chục tỷ sau vụ Noble House nộp đơn phá sản ở Mỹ

Trước thông tin Noble House, một nhà sản xuất, phân phối và bán lẻ đồ nội tại Mỹ nộp đơn xin phá sản và công ty có nguy cơ mất trắng 80 tỷ đồng nợ từ khách hàng này, Phú Tài đã lên tiếng trấn an cổ đông, nhà đầu tư....

-

Ông Biden: Mỹ sẽ không vỡ nợ

Tổng thống Biden tuyên bố Mỹ sẽ tránh được kịch bản vỡ nợ, trong bối cảnh đàm phán giữa Nhà Trắng và quốc hội "đã có hiệu quả".

-

Các ngân hàng Mỹ “đầy ắp” nợ xấu bất động sản

Charlie Munger, cánh tay phải đắc lực của huyền thoại đầu tư nổi tiếng nhất thế giới Warren Buffett, đưa ra nhận định nói trên trong cuộc phỏng vấn vào tuần qua. Ông đồng thời cảnh báo rằng một cơn bão đang hình thành tại thị trường bất động sản thươ...

-

Nguyên nhân khiến ngân hàng Mỹ sụp đổ: Nhận quá nhiều tiền gửi của startup, không biết làm gì, mang đi mua trái phiếu dài hạn

“SVB sụp đổ vì một sai lầm ngớ ngẩn trong quản lý rủi ro lãi suất: Họ đầu tư tiền gửi ngắn hạn vào trái phiếu dài hạn. Khi lãi suất tăng, giá trị của trái phiếu giảm xuống, xóa sạch vốn chủ sở hữu của ngân hàng”, James Angel, chuyên gia về điều tiết ...

-

HSBC mua lại chi nhánh ngân hàng Silicon Valley vừa phá sản với giá 1,2 USD

HSBC đã xuất hiện như một hiệp sĩ trắng để giải cứu công ty con tại Vương quốc Anh của ngân hàng cho vay vừa phá sản - Ngân hàng Silicon Valley (SVB), cung cấp khoản hỗ trợ cho vụ sụp đổ đã làm rung chuyển cả thế giới tài chính và công nghệ....

.png)

.png)