Sáng ngày 10/4, Công ty cổ phần Hàng không Tre Việt (Bamboo Airways - BAV) đã tổ chức đại hội cổ đông bất thường năm 2023. Tại đại hội, HĐQT đã trình các cổ đông thông qua phương án chào bán riêng lẻ cổ phần phổ thông để tăng vốn điều lệ.

Tuy nhiên, chỉ có 43,56% cổ phiếu có quyền biểu quyết tán thành và có 56,42% cổ phiếu có quyền biểu quyết không tán thành phương án phát hành cổ phần riêng lẻ. Do đó, phương án này không được thông qua.

Các cổ đông thảo luận và thấy rằng cần thêm thời gian để bổ sung thông tin, hoàn thiện phương án tăng vốn khả thi nhất cho Bamboo Airways. Sau khi hoàn thiện, phương án tăng vốn sẽ được trình ĐHCĐ thông qua tại cuộc họp gần nhất.

Theo tờ trình được đưa ra, Bamboo Airways dự định phát hành 772 triệu cổ phần để hoán đổi các khoản nợ thành cổ phần theo thỏa thuận giữa công ty hàng không này với chủ nợ. Tổng giá trị các khoản nợ được hoán đổi bao gồm lãi và gốc đã phát sinh theo các hồ sơ tín dụng tính đến ngày 10/4/2023.

Giá phát hành dự kiến là 10.000 đồng/cổ phần, tương đương tỷ lệ hoán đổi 1:1, nghĩa là 10.000 đồng nợ hoán đổi được một cổ phần phát hành thêm. HĐQT Bamboo Airways được ủy quyền quyết định danh sách chủ nợ và khoản nợ được hoán đổi cổ phần.

Bên cạnh đó, Bamboo Airways dự định phát hành 185 triệu cổ phần cho nhà đầu tư mới với mức 10.000 đồng/cổ phần, tương ứng giá trị cổ phần phát hành theo mệnh giá là 1.850 tỷ đồng.

Như vậy tổng số cổ phần dự kiến sẽ phát hành là 957 triệu đơn vị. Bamboo Airways hiện có vốn điều lệ 18.500 tỷ đồng, tương đương 1,85 tỷ cổ phần. Nếu thành công, quy mô vốn điều lệ của hãng hàng không này sẽ tăng thêm 51,7%, từ 18.500 tỷ đồng lên mức 28.070 tỷ đồng.

Trong một diễn biến khác, HĐQT Công ty CP Tập đoàn FLC trước đó vừa công bố nghị quyết về việc chấp thuận chủ trương ký Hợp đồng nguyên tắc chuyển nhượng cổ phần tại Bamboo Airways mà Tập đoàn FLC đang sở hữu cho các cá nhân, tổ chức có nhu cầu nhận chuyển nhượng.

Theo đó, HĐQT giao tổng giám đốc phân cấp, ủy quyền chỉ đạo các phòng, ban, đơn vị chuyên môn tổ chức thực hiện việc chuyển nhượng cổ phần Bamboo Airways trên cơ sở đảm bảo tuân thủ quy định của pháp luật, tối đa quyền và lợi ích của Tập đoàn FLC.

Tổng giám đốc FLC cũng có nhiệm vụ thẩm định giá chuyển nhượng cổ phần từ tổ chức định giá độc lập và đảm bảo giá chuyển nhượng không thấp hơn giá do tổ chức định giá độc lập đưa ra, lựa chọn đối tác, đàm phán và ký kết các hợp đồng giao dịch.

Ngoài ra, cần kịp thời báo cáo HĐQT về quá trình thực hiện công việc đã được Đại hội cổ đông và HĐQT phê duyệt về chủ trương.

Được biết, FLC đã đầu tư 4.015 tỷ đồng vào Bamboo Airways, tương ứng tỷ lệ 21,7% vốn điều lệ của hãng hàng không này.

-

Bamboo Airways muốn phát hành cổ phần để tái cơ cấu nợ và tăng vốn điều lệ

Hãng hàng không Bamboo Airways dự kiến tổ chức đại hội cổ đông bất thường vào ngày 10/4/2023 tới để lấy ý kiến về việc phát hành cổ phần phổ thông nhằm tái cơ cấu nợ và tăng vốn điều lệ.

-

Công ty sản xuất nhựa lớn nhất miền Bắc với 3 nhà máy và 1.500 lao động báo lãi cao kỷ lục, có hơn nghìn tỷ gửi ngân hàng

Năm 2023, Nhựa Tiền Phong ghi nhận 5.176 tỷ đồng, giảm 9% song lãi sau thuế tăng 16,5% so với năm trước, đạt 559 tỷ đồng, đây cũng là mức lợi nhuận năm cao nhất của công ty kể từ khi niêm yết.

-

Cổ phiếu một công ty thép bất ngờ “tím lịm” 3 phiên liên tiếp sau thông tin hoán đổi cổ phần để cấn trừ nợ

Kết phiên giao dịch ngày 12/12, cổ phiếu của Công ty CP Thép Pomina (mã chứng khoán POM) dừng ở mức 5.810 đồng/cp với hơn 6 triệu đơn vị khớp lệnh - mức thanh khoản kỷ lục trong lịch sử niêm yết của cổ phiếu thép này....

-

Lý do đằng sau việc Tập đoàn Hoa Sen bất ngờ xin lùi thời gian tổ chức ĐHĐCĐ niên độ 2023-2024

Do cần thời gian đánh giá, dự liệu cẩn trọng kế hoạch kinh doanh trong tình hình thị trường đang có nhiều biến động khó lường, Hoa Sen xin gia hạn thời gian tổ chức Đại hội đồng cổ đông thường niên tới ngày 18/3/2024....

-

“Đại gia” vật liệu xây dựng với 45 công ty con, công ty liên kết và hơn 8.000 lao động kinh doanh ra sao sau 11 tháng?

11 tháng đầu năm 2023, lợi nhuận trước thuế của Viglacera đạt 1.663 tỷ đồng, vượt 37% kế hoạch cả năm.

-

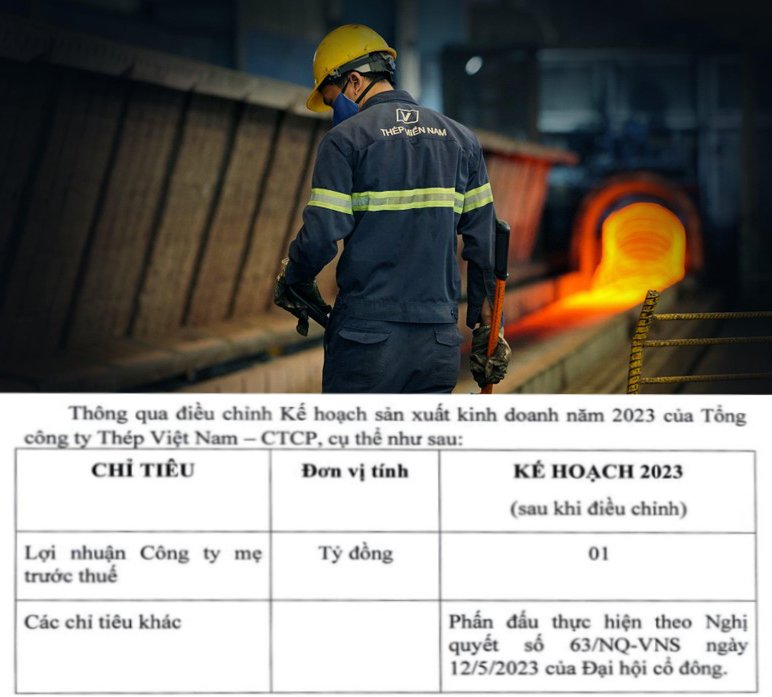

Một “ông lớn” thép Việt với gần 40 công ty con, công ty liên kết và hơn 11.000 lao động bất ngờ hạ kế hoạch kinh doanh, chỉ mong không lỗ

9 tháng đầu năm 2023, VNSteel ghi nhận doanh thu thuần đạt hơn 23.000 tỷ đồng, giảm 24% so với cùng kỳ và bị lỗ sau thuế 453 tỷ đồng, trong khi cùng kỳ năm trước lỗ 411 tỷ đồng.