Từ “ứng cử viên” sáng giá của câu lạc bộ xuất khẩu trên 10 tỉ USD, các doanh nghiệp ngành thép đang tuột dốc vì phải đối mặt với những khó khăn, thách thức trong năm 2022.

Lãi suất tăng cao và suy thoái kinh tế toàn cầu có thể khiến các doanh nghiệp mảng tôn mạ và ống thép tiếp tục gặp nhiều khó khăn trong ngắn hạn

Theo đó, hoạt động sản xuất, bán hàng suy yếu, hàng tồn kho tăng cao cộng thêm biến động tăng lãi suất vốn vay và chênh lệch tỉ giá đã khiến các doanh nghiệp thép như Tập đoàn Hòa Phát (Mã: HPG), Tập đoàn Hoa Sen (Mã: HSG), Thép Nam Kim (Mã: NKG) đều ghi nhận thua lỗ cao kỷ lục.

Vẫn còn khó khăn trong ngắn hạn

Các công ty chứng khoán cho rằng, ngành thép chưa đi qua khó khăn do nhu cầu trong những tháng tới vẫn sẽ thấp khi bức tranh kinh tế vĩ mô toàn cầu thêm u ám và cạnh tranh gay gắt hơn với thép giá rẻ của Trung Quốc.

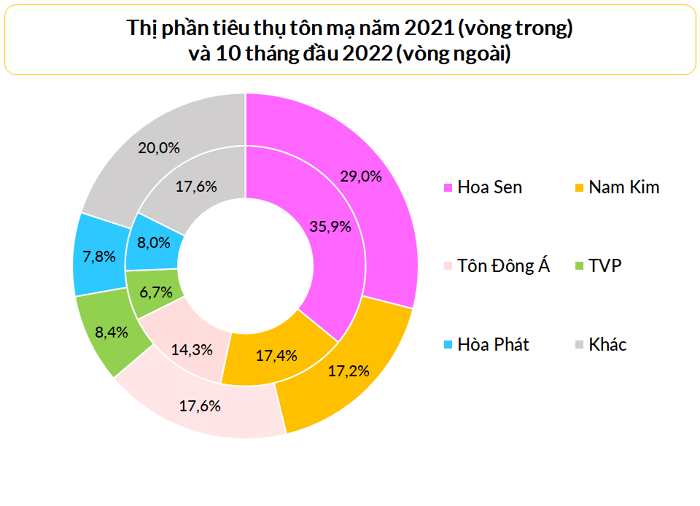

Trong một báo cáo mới đây, Chứng khoán SSI (SSI Research) nhận định các doanh nghiệp tập trung vào mảng tôn mạ và ống thép như Hoa Sen và Nam Kim vẫn tiếp tục gặp nhiều khó khăn trong thời gian tới.

SSI Research cho biết, tại thị trường trong nước, nhu cầu thép dẹt ít phụ thuộc vào ngành bất động sản hơn so với thép xây dựng do tỉ trọng tiêu thụ các mặt hàng tôn mạ hay ống thép chủ yếu đến từ thị trường dân dụng.

Tuy nhiên, nhu cầu tại thị trường dân dụng trong ngắn hạn vẫn có thể bị ảnh hưởng tiêu cực bởi lãi suất cao hơn và suy thoái kinh tế nói chung.

Đối với kênh xuất khẩu, nhu cầu tiêu thụ thép tại thị trường này cũng không có nhiều khả quan. Theo Hiệp hội Thép Thế giới (WSA), nhu cầu thép toàn cầu năm 2022 dự kiến giảm 2,3% xuống còn 1,8 tỉ tấn, sau đó phục hồi nhẹ 1% vào năm 2023 lên gần 1,81 tỉ tấn.

Cụ thể, nhu cầu tại thị trường xuất khẩu lớn thứ hai của Việt Nam là EU ước tính giảm 3,5% trong năm 2022 và có thể giảm thêm 1,3% vào năm 2023. Trong khi đó, tăng trưởng nhu cầu của thị trường Mỹ dự kiến sẽ giảm từ mức 2,1% vào năm 2022 xuống 1,6% trong năm tiếp theo.

Bên cạnh đó, chính sách Zero Covid-19 của Trung Quốc khiến nhu cầu thép tại thị trường này giảm. Trong khi đây là một trong những thị trường xuất khẩu chính của nhiều doanh nghiệp trong nước.

Thực tế, sau 10 tháng, xuất khẩu sắt thép của Việt Nam sang thị trường này chỉ đạt 96,5 nghìn tấn với trị giá 95 triệu USD, giảm tới 96% về lượng và kim ngạch so với cùng kỳ năm ngoái. Với kết quả này, Trung Quốc chẳng những không còn là thị trường lớn nhất của mảng xuất khẩu sắt thép mà còn ra khỏi nhóm tốp 10 thị trường xuất khẩu lớn nhất của Việt Nam.

Trên thị trường, giá thép trong nước có thể sẽ ổn định khi giá thép trung bình tại Trung Quốc gần đây đã phục hồi khoảng 10% so với mức đáy vào cuối tháng 10.2022. Điều này là nhờ Bắc Kinh đã công bố giải pháp hỗ trợ thị trường bất động sản cùng với lượng thép tồn kho của nước này đã giảm 50% so với mức đỉnh hồi tháng 3.

Tuy nhiên, SSI Research cho rằng, giá thép khó có thể tiếp tục phục hồi đáng kể vì nhu cầu toàn thế giới còn yếu. Ngoài ra, nhu cầu thấp và mức dư cung lớn ở thị trường trong nước có thể gây áp lực lên giá bán của các nhà sản xuất Việt Nam.

Triển vọng ngành tôn mạ ra sao trong năm 2023?

Theo số liệu của Hiệp hội Thép Việt Nam (VSA), trong quý 3.2022, tổng sản lượng tiêu thụ thép dẹt thành phẩm toàn ngành, bao gồm thép mạ kẽm và ống thép đạt 1,43 triệu tấn, giảm 19% so với cùng kỳ.

Trong đó, sản lượng tiêu thụ nội địa tăng 10% so với quý trước và 47% so với cùng kỳ năm 2021. Tuy nhiên, sản lượng xuất khẩu trong giai đoạn này giảm mạnh tới 62% xuống còn 402.000 tấn do nhu cầu toàn cầu suy yếu, đặc biệt tại thị trường EU và Mỹ.

Mặc khác, do chênh lệch giữa giá thép tại các thị trường này so với thị trường châu Á và các biện pháp bảo hộ tại EU và Mexico đã khiến các doanh nghiệp của Việt Nam gặp nhiều khó khăn.

Nhu cầu thép dẹt ít phụ thuộc vào ngành bất động sản hơn so với thép xây dựng do tỷ trọng tiêu thụ thép dẹt từ kênh dân dụng nhiều hơn

Theo xu thế chung của thị trường, sản lượng tiêu thụ quý 3 của Hoa Sen giảm 44% so với cùng kỳ xuống 313.000 tấn. Trong đó, sản lượng xuất khẩu giảm 76% xuống còn 94.000 tấn, còn sản lượng tiêu thụ nội địa tăng 32% từ mức thấp của cùng kỳ năm 2021.

Với Nam Kim, lượng tiêu thụ các sản phẩm tôn mạ trong quý 3 cũng giảm 36,7% so với cùng kỳ, xuống 175.000 tấn. Cụ thể, trong khi sản lượng xuất khẩu chỉ đạt mức 83.000 tấn, giảm 63% so với cùng kỳ thì sản lượng tiêu thụ nội địa của Nam Kim lại tăng 78,4% so với mức nền so sánh thấp trong quý 3.2021.

Tại quý 3 vừa qua, cả Hoa Sen và Nam Kim đều ghi nhận doanh thu sụt giảm đáng kể, lần lượt giảm 50% và 41% so với cùng kỳ. Cả 2 doanh nghiệp này cũng đã báo mức lỗ ròng lịch sử do sản lượng xuất khẩu và giá thép trung bình giảm mạnh.

SSI Research dự đoán sản lượng tiêu thụ của Hoa Sen trong năm 2023 có thể giảm 20,6% xuống còn 1,42 triệu tấn. Riêng sản lượng xuất khẩu giảm 42% còn 508.000 tấn, trong khi sản lượng tiêu thụ trong nước dự kiến sẽ không đổi, duy trì ở mức 913.000 tấn.

Mặt khác, công ty chứng khoán này cũng dự báo giá thép cuộn cán nóng HRC bình quân năm 2022 giảm 36% so với năm trước. SSI ước tính giá bán trung bình năm 2023 sẽ tiếp tục giảm gần 29%. Chi phí liên quan đến bán hàng dự kiến sẽ giảm 42% xuống còn 2.200 tỉ đồng do doanh số bán hàng và chi phí vận tải cùng giảm.

Theo đó, doanh thu của Hoa Sen có khả năng giảm 44% nhưng lợi nhuận ròng trong năm 2023 dự kiến vẫn sẽ phục hồi 65% lên 415 tỉ đồng.

Đối với Nam Kim, SSI Research ước tính sản lượng tiêu thụ năm 2022 sẽ giảm 18,4% so với năm ngoái xuống còn 884.000 tấn, sau đó tiếp tục giảm 13,7% còn 763.000 tấn vào năm 2023.

Kênh tiêu thụ chính của Nam Kim là xuất khẩu có thể giảm lần lượt 31% và 22% vào năm 2022 và 2023, tương ứng còn 497.000 tấn và 387.500 tấn. Tuy nhiên, sản lượng tiêu thụ của thị trường nội địa có thể tăng 6,5% vào năm 2022 rồi giảm 3% xuống 376.000 tấn vào năm 2023.

SSI cũng ước tính giá bán bình quân của Nam Kim có thể giảm 5% vào năm 2022 và 20% vào năm 2023. Dựa trên những giả định trên, doanh thu được kỳ vọng đạt 21.900 tỉ đồng trong năm 2022 và 15.000 tỉ đồng vào năm 2023, tương đương giảm lần lượt 22% và 31% so với năm liền trước.

Do đó, lợi nhuận năm 2022 của Nam Kim có khả năng chỉ còn 8 tỉ đồng, giảm 99,6% so với cùng kỳ. Sang năm 2023, lãi sau thuế có thể hồi phục nhưng cũng chỉ đạt 126 tỉ đồng, SSI dự báo.

Trước đó, SSI Research đã hạ dự báo lợi nhuận sau thuế năm 2022 của Hòa Phát xuống mức 10.200 tỉ đồng, giảm 16% so với ước tính đầu tháng 11, tương ứng với khoản lỗ ròng 270 tỉ đồng trong quý 4.2022.

Sang đến năm 2023, SSI Research điều chỉnh giảm 14% ước tính lợi nhuận của Hòa Phát xuống còn 10.880 tỉ đồng. SSI cho rằng trong ngắn hạn trong bối cảnh thị trường bất động sản chững lại cùng với triển vọng kinh tế toàn cầu kém khả quan chưa hỗ hợ nhiều cho doanh nghiệp này.

-

Giá USD tăng cao, doanh nghiệp thép lao đao vì áp lực tỉ giá

Cứ 1 triệu USD nhập khẩu thép nguyên liệu trước đây chỉ trả khoảng 23 tỉ đồng thì nay đã chi lên gần 25 tỉ đồng. Bên cạnh chi phí đầu vào, các doanh nghiệp thép phải gánh thêm chi phí do tỉ giá tăng mạnh.

-

Ngành thép “vẽ lại bản đồ” sản xuất, ưu tiên đặt dự án tại các địa phương có cảng nước sâu

Chiến lược phát triển ngành thép giai đoạn đến năm 2030, tầm nhìn 2050 yêu cầu phân bố hợp lý các cơ sở sản xuất thép, tập trung đầu tư dự án quy mô lớn tại các địa phương có cảng nước sâu, lợi thế hạ tầng logistics, nguồn năng lượng tái tạo và điều ...

-

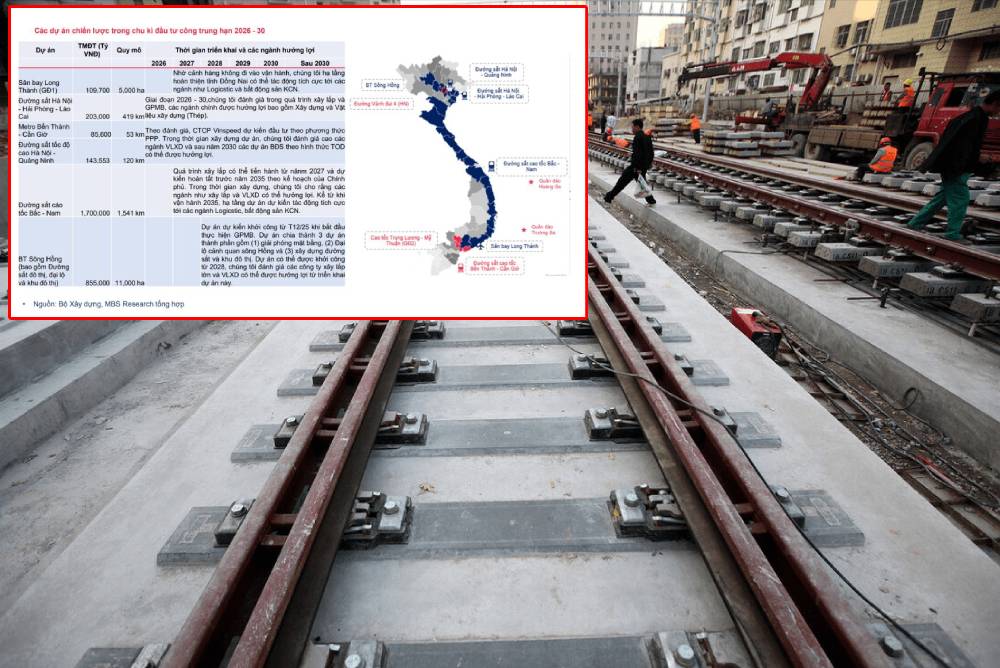

Một phân khúc thép đang được “gọi tên” nhờ các dự án đường sắt 2026

Năm 2026 được xem là thời điểm các dự án đường sắt tăng tốc mạnh mẽ. Cùng với đó, thép ray - dòng sản phẩm chuyên biệt cho hạ tầng giao thông bắt đầu được gọi tên như một động lực mới, có khả năng định hình chu kỳ tăng trưởng tiếp theo của ngành thép...

-

Cảnh 'bi đát' của Thép Pomina trước khi bắt tay Vingroup

Pomina từng là "biểu tượng" của ngành thép xây dựng với thị phần gần 30%, nhưng nhiều năm sa sút đã đẩy doanh nghiệp vào tình thế kiệt quệ.

-

Chủ trương thu hẹp sản xuất kinh doanh để duy trì hoạt động của một hãng thép có diễn biến mới

Kinh doanh gặp khó cộng thêm khoản công nợ tồn đọng khó đòi từ các chủ đầu tư, Đầu tư Thương mại SMC buộc phải thu hẹp sản xuất để duy trì hoạt động.

-

Tỷ phú Trần Đình Long sắp đưa công ty nông nghiệp lên sàn: Tham vọng mới sau thép?

Hòa Phát của tỷ phú Trần Đình Long tham gia vào lĩnh vực nông nghiệp từ năm 2015, khởi đầu với mảng chăn nuôi và thức ăn gia súc, sau đó mở rộng hoạt động sang mảng gia cầm.

.png)