Theo thông tin công bố trên Sở giao dịch Chứng khoán TP.HCM (HoSE) ngày 5/12, CTCP Thép Nam Kim (mã chứng khoán NKG) cho biết sẽ phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu (cổ phiếu thưởng).

Cụ thể, Nam Kim dự kiến phát hành 52,6 triệu cổ phiếu cho cổ đông với tỷ lệ thực hiện quyền là 100:20, tức cổ đông sở hữu 100 cổ phiếu NKG sẽ được nhận 20 cổ phiếu mới.

Nguồn vốn phát hành là từ thặng dư vốn cổ phần được xác định theo báo cáo tài chính riêng năm 2023 đã được kiểm toán.

Ngày đăng ký cuối cùng để phân bổ quyền là 20/12/2024.

Cổ đông Thép Nam Kim chuẩn bị nhận cổ phiếu thưởng

Mới đây, Ủy ban Chứng khoán Nhà nước vừa cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng cho Nam Kim với khối lượng dự kiến 131,6 triệu cổ phiếu và triển khai trong vòng 90 ngày kể từ ngày 2/12/2024.

Trước đó, doanh nghiệp này đã thông qua kế hoạch chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 50%, tương ứng cổ đông sở hữu 2 cổ phiếu được quyền mua thêm 1 cổ phiếu mới. Cổ phiếu phát hành thêm không bị hạn chế chuyển nhượng.

Trên thị trường chứng khoán, trong phiên giao dịch 6/12, cổ phiếu NKG giao dịch tại mức giá 19.100 đồng/cp, cao hơn 37% so với giá chào bán cho cổ đông. Số cổ phiếu phát hành thêm không bị hạn chế chuyển nhượng.

Với giá chào bán là 12.000 đồng/cp, Nam Kim dự kiến huy động được gần 1.580 tỷ đồng. Toàn bộ số tiền huy động được dùng để góp vốn vào Công ty TNHH Tôn Nam Kim Phú Mỹ để đầu tư dự án nhà máy Thép tấm lợp Nam Kim Phú Mỹ tại tỉnh Bà Rịa - Vũng Tàu. Thời gian giải ngân dự án đầu tư từ quý 4/2024 đến quý 1/2025.

Được biết, thời gian chuyển nhượng quyền mua từ ngày 31/12/2024-15/1/2025. Thời gian đăng ký và nộp tiền mua từ 31/12/2024-24/1/2025.

Nếu hoàn thành cả hai phương án phát hành trên, Thép Nam Kim sẽ tăng vốn điều lệ từ gần 2.633 tỷ đồng lên gần 4.480 tỷ đồng.

-

Sắp huy động 1.580 tỷ từ cổ đông, hãng thép có tiếng tại Bình Dương sẽ rót tiền vào đâu?

Doanh nghiệp thép này sẽ chào bán 131,6 triệu cổ phiếu với giá thấp hơn 37% thị trường. Toàn bộ 1.580 tỷ đồng thu được sẽ được dùng để đầu tư nhà máy mới tại Bà Rịa - Vũng Tàu.

-

Ngành thép “vẽ lại bản đồ” sản xuất, ưu tiên đặt dự án tại các địa phương có cảng nước sâu

Chiến lược phát triển ngành thép giai đoạn đến năm 2030, tầm nhìn 2050 yêu cầu phân bố hợp lý các cơ sở sản xuất thép, tập trung đầu tư dự án quy mô lớn tại các địa phương có cảng nước sâu, lợi thế hạ tầng logistics, nguồn năng lượng tái tạo và điều ...

-

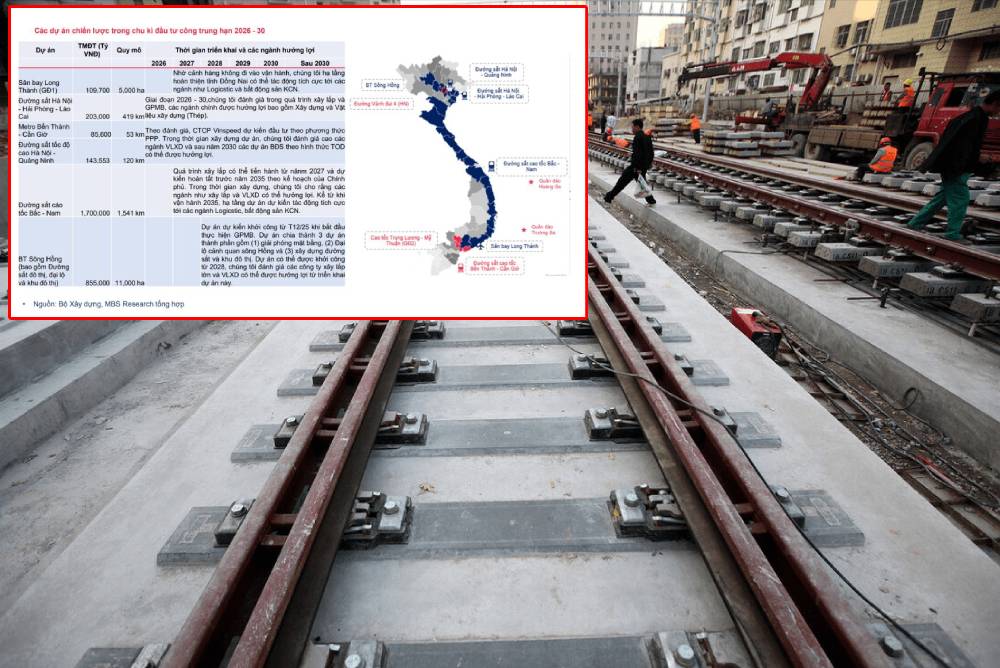

Một phân khúc thép đang được “gọi tên” nhờ các dự án đường sắt 2026

Năm 2026 được xem là thời điểm các dự án đường sắt tăng tốc mạnh mẽ. Cùng với đó, thép ray - dòng sản phẩm chuyên biệt cho hạ tầng giao thông bắt đầu được gọi tên như một động lực mới, có khả năng định hình chu kỳ tăng trưởng tiếp theo của ngành thép...

-

Cảnh 'bi đát' của Thép Pomina trước khi bắt tay Vingroup

Pomina từng là "biểu tượng" của ngành thép xây dựng với thị phần gần 30%, nhưng nhiều năm sa sút đã đẩy doanh nghiệp vào tình thế kiệt quệ.

-

Chủ trương thu hẹp sản xuất kinh doanh để duy trì hoạt động của một hãng thép có diễn biến mới

Kinh doanh gặp khó cộng thêm khoản công nợ tồn đọng khó đòi từ các chủ đầu tư, Đầu tư Thương mại SMC buộc phải thu hẹp sản xuất để duy trì hoạt động.

-

Tỷ phú Trần Đình Long sắp đưa công ty nông nghiệp lên sàn: Tham vọng mới sau thép?

Hòa Phát của tỷ phú Trần Đình Long tham gia vào lĩnh vực nông nghiệp từ năm 2015, khởi đầu với mảng chăn nuôi và thức ăn gia súc, sau đó mở rộng hoạt động sang mảng gia cầm.

.png)