Trong báo cáo này, SSI cho biết doanh nghiệp bất động sản là nhóm chào bán nhiều trái phiếu nhất từ đầu năm đến nay.

Cụ thể, có 44 doanh nghiệp bất động sản chào bán trái phiếu qua 139 đợt chào bán với 47,8 nghìn tỷ trái phiếu bất động sản được chào bán nhưng chỉ có 36.146 tỷ trái phiếu bất động sản được phát hành, tương đương tỷ lệ 77,3%, mức thấp nhất trong các nhóm.

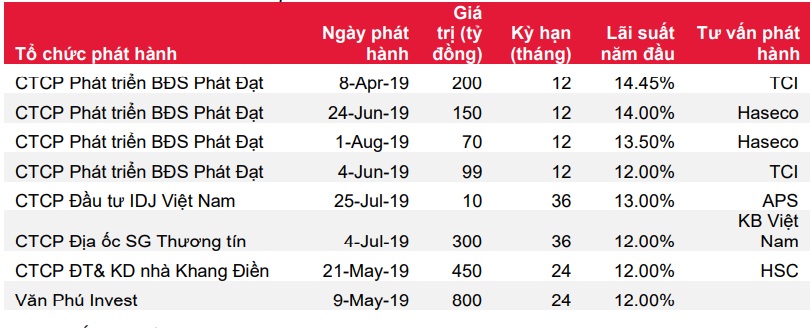

Các lô phát hành có lãi suất từ 12% trở lên. Nguồn: SSI

Trong số 36.876 tỷ đồng trái phiếu bất động sản được phát hành, riêng nhóm ngân hàng thương mại đã gom 7.410 tỷ (20,1%), cùng với đó là 3.250 tỷ trái phiếu (8,8%) được mua bởi các công ty chứng khoán (trong đó có nhiều công ty chứng khoán là công ty con của ngân hàng).

Trong khi đó, 22.664 tỷ đồng (61,5%) lượng trái phiếu được mua nhưng chỉ có thông tin là do nhà đầu tư trong nước chi tiền.

Trong số các nhà băng chi tiền mua trái phiếu bất động sản thời gian qua, MBBank, Techcombank và PVCombank là 3 ngân hàng có giá trị mua lớn nhất, lần lượt đạt 1.710 tỷ đồng; 1.500 tỷ đồng và 1.300 tỷ đồng.

Nhóm ngân hàng thương mại như VPBank, MSB, SeABank, TPBank và OCB cũng đã mua hàng trăm tỷ đồng trái phiếu của các doanh nghiệp bất động sản từ đầu năm.

Theo báo cáo, hầu hết trái phiếu ngân hàng có lãi suất cố định và trả lãi hàng năm. Lãi suất và kỳ hạn bình quân của nhóm ngân hàng là 6,75%/năm và 3,3 năm. Chỉ có 3,900 tỷ đồng trái phiếu nhóm này có lãi suất thả nổi, trong đó gồm: 2.500 tỷ trái phiếu kỳ hạn 3 năm của ABBank có mức lãi suất năm đầu là 6,5%/năm và các năm sau bằng bình quân lãi suất tiết kiệm 12 tháng trả sau của 4 Ngân hàng thương mại Nhà nước (SOBs), 1.400 tỷ trái phiếu lãi suất thả nổi còn lại là trái phiếu kỳ hạn dài 5-10 năm của BIDV, VietinBank, Seabank và VIB

Nếu loại trừ nhóm ngân hàng, mức lãi suất bình quân các nhóm còn lại là 9,72%/năm trong đó cao nhất là lãi suất trái phiếu của các doanh nghiệp bất động sản (10,01%/năm) rồi đến nhóm phát triển hạ tầng (9,79%/năm); nhóm định chế tài chính (8,64%/năm).

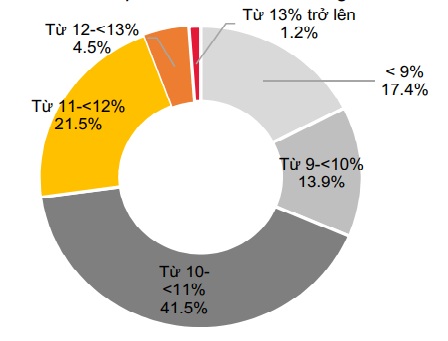

Cơ cấu trái phiếu bất động sản theo khoảng lãi suất. Nguồn: SSI

Theo SSI, Bất động sản là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro. Bản thân các ngân hàng thương mại cũng phải áp hệ số rủi ro 50% với cho vay đảm bảo bằng nhà ở, quyền sử dụng đất; 200% với cho vay đầu tư, kinh doanh bất động sản (theo thông tư 36) và hệ số này còn tăng lên cao hơn nữa trong dự thảo thông tư thay thế. Rủi ro cao hơn nên lãi suất trái phiếu bất động sản thuộc nhóm cao nhất cũng là điều dễ hiểu.

Nếu căn cứ số liệu trên bảng cân đối kế toán tại 30/6/2019 của 18 ngân hàng thương mại niêm yết, tổng số trái phiếu các ngân hàng nắm giữ là gần 230.5 nghìn tỷ đồng, tăng 65 nghìn tỷ đồng so với cuối năm 2018. Trong đó một số ngân hàng tăng rất mạnh là Sacombank, VietinBank, SHB, MBBank. Ngân hàng nắm giữ nhiều trái phiếu doanh nghiệp nhất vẫn là Techcombank với số dư là 60.663 tỷ đồng tại 30/6/2019.

SSI nhận định, so với cho vay, việc mua trái phiếu doanh nghiệp sẽ giúp các ngân hàng thương mại linh hoạt hơn vì có thể bán lại một phần trái phiếu này cho các tổ chức, quỹ đầu tư và khách hàng cá nhân khi cần điều chỉnh các khoản mục tài sản trên bảng cân đối kế toán.

Tuy nhiên, công ty chứng khoán này cũng tỏ ra lo ngại một số ngân hàng có thể sử dụng công cụ trái phiếu doanh nghiệp, thông qua các giao dịch tài chính phức tạp để cơ cấu lại nợ của tổ chức phát hành hoặc các mục đích khác.

Để hạn chế các rủi ro tiềm ẩn, mới đây, Ngân hàng Nhà nước đã có văn bản gửi đến các ngân hàng thương mại yêu cầu tăng cường kiểm soát hoạt động đầu tư trái phiếu doanh nghiệp và cho biết sẽ xử lý nghiêm các trường hợp vi phạm.

-

Phát hành trái phiếu – Kỳ 1: Tại sao doanh nghiệp bất động sản phải lao vào cuộc đua?

CafeLand – Chỉ trong tám tháng đầu năm 2019, tổng lượng trái phiếu các doanh nghiệp phát hành đã lên hơn 140.000 tỉ đồng, gần bằng cả năm 2018. Đặc biệt, trong số đó, doanh nghiệp trong ngành bất động sản và xây dựng chiếm tỷ lệ khá cao. Bên cạnh đó, lãi suất trái phiếu cũng ở mức cao nhất, lên tới 14,5%. Vậy tại sao các doanh nghiệp bất động sản lại lao vào cuộc đua phát hành trái phiếu?

-

Sai sót báo cáo trái phiếu, Hội An Invest bị phạt gần trăm triệu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 86/QĐ-XPHC ngày 2/2/2026 xử phạt 92,5 triệu đồng đối với Công ty Cổ phần Hội An Invest do không công bố và công bố chậm một số thông tin theo quy định pháp luật trong lĩnh vực ...

-

Sunshine VNE thanh toán trái phiếu bằng tài sản thay tiền mặt

Công ty Cổ phần Đầu tư, Thương mại và Phát triển Xây dựng Sunshine VNE vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội và người sở hữu trái phiếu để công bố thông tin bất thường liên quan đến việc thanh toán gốc, lãi trái phiếu bằng tài sản khác t...

-

Không công bố hàng loạt báo cáo trái phiếu, Tập đoàn R&H bị phạt

Ngày 28/1/2026, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành Quyết định số 81/QĐ-XPHC về việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối với Công ty Cổ phần Tập đoàn R&H....

-

Long Hưng Phát làm rõ tài sản bảo đảm trái phiếu tại dự án Aqua Riverside City

Công ty TNHH Đầu tư Bất động sản Long Hưng Phát vừa công bố thông tin bất thường liên quan đến việc điều chỉnh điều khoản, điều kiện của lô trái phiếu LHRCH2025005, theo quy định tại Thông tư 76/2024/TT-BTC của Bộ Tài chính....

-

Sunbay Ninh Thuận công bố biến động tài sản bảo đảm loạt trái phiếu, liên quan 17 sổ đỏ

Công ty Cổ phần Sunbay Ninh Thuận vừa có văn bản công bố thông tin bất thường gửi Sở Giao dịch Chứng khoán Hà Nội (HNX), liên quan đến tài sản bảo đảm của một số lô trái phiếu do doanh nghiệp phát hành....

.png)