Chưa công bố danh tính nhà đầu tư mới

Công ty CP Thép Pomina (mã chứng khoán POM) vừa tổ chức thành công ĐHĐCĐ bất thường để thông qua phương án tái cấu trúc công ty.

Chủ tịch HĐQT Pomina Đỗ Duy Thái cho biết, trong bối cảnh khó khăn vừa qua, ban lãnh đạo vẫn quyết liệt để phục vụ 2 mục tiêu chính là lành mạnh hoá tài chính và tối ưu hóa sản xuất. Lò cao sẽ chạy vào cuối năm nay để đón sự hồi phục của ngành bất động sản.

Nhà đầu tư mới của Pomina sẽ được tiết lộ vào cuối tháng 4/2024

Về phương án tái cấu trúc, nhằm đồng bộ khâu luyện và cán thép để tối ưu hoá năng lượng sản xuất tại nhà máy thép Pomina 1 và Pomina 3, cổ đông đã thông qua việc Pomina sẽ cùng với nhà đầu tư mới góp vốn thành lập Công ty CP Pomina Phú Mỹ.

Cụ thể, Pomina Phú Mỹ dự kiến có vốn điều lệ khoảng 2.700-2.800 tỷ đồng và vốn vay ngân hàng 4.000 tỷ đồng, được sử dụng thương hiệu và hệ thống phân phối của Pomina.

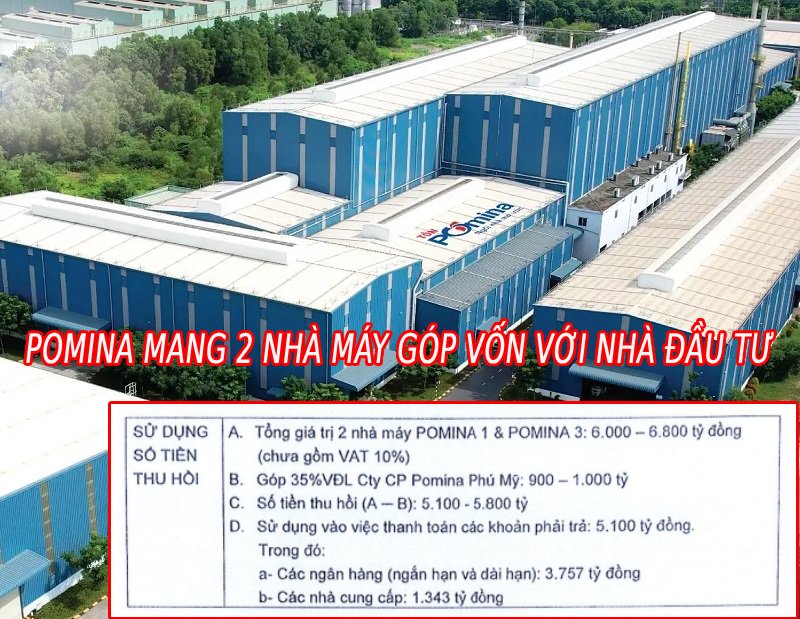

Nhà sản xuất thép này sẽ góp 35% vốn điều lệ, tương đương 900-1.000 tỷ đồng, bằng toàn bộ giá trị đất đai, nhà xưởng, dây chuyền thiết bị của 2 nhà máy Pomina 1 và Pomina 3. Trong khi đó, nhà đầu tư mới sẽ góp 65% vốn còn lại bằng tiền, tương đương 1.800-1.900 tỷ đồng.

Theo kết quả định giá tài sản của Công ty kiểm toán AFC và Savills, giá trị tài sản hiện vật của 2 nhà máy Pomina 1 và Pomina 3 là 6.694 tỷ đồng (chưa bao gồm VAT). Trong đó, giá trị của nhà máy Pomina 1 là hơn 336 tỷ đồng và Pomina 3 là 6.358 tỷ đồng.

Còn theo tính toán từ Pomina, tổng giá trị 2 nhà máy trên dao động từ 6.000-6.800 tỷ đồng. Doanh nghiệp này kỳ vọng thu hồi lại khoảng 5.100-5.800 tỷ đồng sau khi đã trừ phần vốn góp vào Công ty Pomina Phú Mỹ. Số tiền này dự kiến sẽ được dùng để thanh toán các khoản nợ ngắn hạn và dài hạn tại các ngân hàng và khoản nợ phải trả cho nhà cung cấp.

Về danh tính nhà đầu tư mới, phía Pomina cho biết chưa thể công bố thông tin trong lần họp bất thường này do quá trình đàm phán vẫn diễn ra và đang đi tới bước cuối cùng.

“Do yếu tố bảo mật nên công ty cũng chưa thể công bố danh tính nhà đầu tư, thay vào đó việc công bố dự kiến được thực hiện trong kỳ Đại hội đồng cổ đông thường niên vào cuối tháng 4 tới”, Pomina cho biết.

Chủ tịch Đỗ Duy Thái cho rằng vấn đề tài chính là quan trọng trong thương vụ này để có thể khởi động lại lò cao, lấy lại vị thế dẫn đầu thị trường phía Nam.

Chia sẻ về nhà đầu tư mới, Chủ tịch Đỗ Duy Thái cho biết đây là tập đoàn có hệ sinh thái lớn và hoạt động gần với ngành thép.

“Khi chọn nhà đầu tư chiến lược, chúng tôi cân nhắc khá nhiều khía cạnh, mang lại giá trị gia tăng cho công ty. Đó là mục tiêu chính. Chắc chắn rằng chúng tôi phải chọn nhà đầu tư phải cùng văn hoá công ty và quan trọng nhất là có thể mang lại giá trị gia tăng cho công ty”, Chủ tịch Pomina chia sẻ.

Triển vọng kinh doanh của Pomina ra sao sau tái cấu trúc?

Chủ tịch Đỗ Duy Thái nhận định ngành thép đang hồi phục chậm và có thể tăng mạnh vào cuối năm nay. Vì thế, Pomina đang cố gắng tái cấu trúc hoàn tất vào cuối quý 3 và hoạt động lại lò cao vào quý 4/2024 để đón sóng bất động sản phục hồi.

Pomina dự kiến thu hồi lại khoảng 5.100-5.800 tỷ đồng sau khi đã trừ phần vốn góp vào Công ty CP Pomina Phú Mỹ

Theo kế hoạch tái cấu trúc, doanh nghiệp này sẽ bán tài sản các nhà máy Pomina 1 và 3, trong đó sẽ di chuyển toàn bộ dây chuyền cám về nhà máy Phú Mỹ, điều này cũng sẽ góp phần giảm bớt giá thành sản xuất của công ty.

Trước đây, Pomina phải vận chuyển khí gang từ Phú Mỹ về Pomina 1 dẫn đến gang bị nguội. Trong khi phương án mới sẽ giữ được nhiệt độ cao hơn, do đó có thể giảm giá thành khoảng 450.000 đồng/tấn, qua đó tăng cạnh tranh trên thị trường và giúp lợi nhuận các năm tới tăng lên.

“Tiết giảm chi phí khí nóng di chuyển về nhà máy Pomina 1 là yếu tố thuyết phục được nhà đầu tư mới. Khi hoàn tất công ty sẽ giảm được giá thành và dự kiến chạy hết công suất, đạt khoảng 1 triệu tấn/năm”, lãnh đạo Pomina cho biết.

Theo đó, doanh thu tại nhà máy Pomina Phú Mỹ có thể lên đến 14.000-15.000 tỷ đồng, chưa tính đến nguồn thu từ nhà máy Pomina 2.

Thời gian tới, ban lãnh đạo Pomina cho biết sẽ tiếp tục đàm phán với nhà đầu tư về việc sáp nhập đơn vị còn lại là Công ty CP Pomina 2 vào Công ty CP Pomina Phú Mỹ để tận dụng ưu thế lò cao và giảm chi phí sản xuất. Đồng thời, sẽ chấm dứt đăng ký kinh doanh của 2 đơn vị Pomina 1 và Pomina 3

-

Con trai tỷ phú Trần Đình Long đăng ký mua 50 triệu "cổ phiếu quốc dân"

Ông Trần Vũ Minh, con trai tỷ phú Trần Đình Long - Chủ tịch HĐQT Hòa Phát đăng ký mua 50 triệu cổ phiếu HPG.

-

Ngành thép “vẽ lại bản đồ” sản xuất, ưu tiên đặt dự án tại các địa phương có cảng nước sâu

Chiến lược phát triển ngành thép giai đoạn đến năm 2030, tầm nhìn 2050 yêu cầu phân bố hợp lý các cơ sở sản xuất thép, tập trung đầu tư dự án quy mô lớn tại các địa phương có cảng nước sâu, lợi thế hạ tầng logistics, nguồn năng lượng tái tạo và điều ...

-

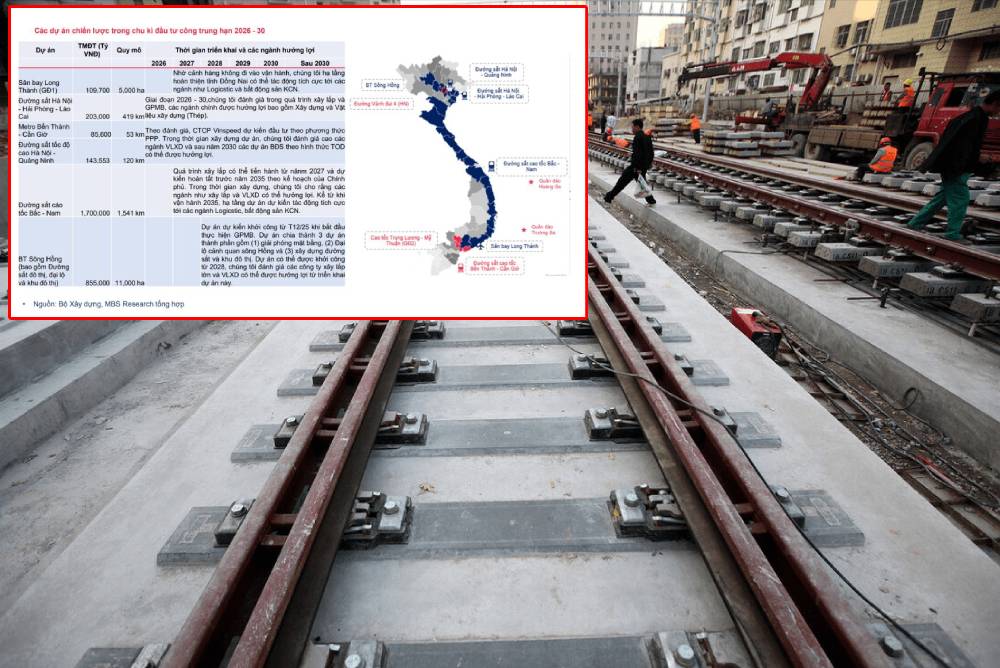

Một phân khúc thép đang được “gọi tên” nhờ các dự án đường sắt 2026

Năm 2026 được xem là thời điểm các dự án đường sắt tăng tốc mạnh mẽ. Cùng với đó, thép ray - dòng sản phẩm chuyên biệt cho hạ tầng giao thông bắt đầu được gọi tên như một động lực mới, có khả năng định hình chu kỳ tăng trưởng tiếp theo của ngành thép...

-

Cảnh 'bi đát' của Thép Pomina trước khi bắt tay Vingroup

Pomina từng là "biểu tượng" của ngành thép xây dựng với thị phần gần 30%, nhưng nhiều năm sa sút đã đẩy doanh nghiệp vào tình thế kiệt quệ.

-

Chủ trương thu hẹp sản xuất kinh doanh để duy trì hoạt động của một hãng thép có diễn biến mới

Kinh doanh gặp khó cộng thêm khoản công nợ tồn đọng khó đòi từ các chủ đầu tư, Đầu tư Thương mại SMC buộc phải thu hẹp sản xuất để duy trì hoạt động.

.png)