Công ty chứng khoán SSI vừa phát hành báo cáo thị trường trái phiếu doanh nghiệp Việt Nam 6 tháng đầu năm 2020. Theo đó, có 134 doanh nghiệp phát hành trái phiếu bao gồm phát hành ra công chúng và chào bán riêng lẻ.

Đăc biệt, trong số đó có tới 133 doanh nghiệp đã hành riêng lẻ với 826 đợt, chiếm 94,2% tổng giá trị phát hành. Doanh nghiệp duy nhất phát hành ra công chúng là công ty thuộc Masan Group.

Lãi suất bình quân giảm

Trong 6 tháng đầu năm 2020, nhóm các doanh nghiệp bất động sản phát hành trái phiếu nhiều nhất, tổng cộng 71,6 nghìn tỷ đồng, chiếm 41,8% tổng lượng phát hành.

Nếu chỉ tính trong quý 2, các doanh nghiệp bất động sản phát hành 47,2 nghìn tỷ đồng trong quý 2/2020, tăng gần gấp đôi so với lượng phát hành quý 1/2020 và cùng kỳ 2019.

Các doanh nghiệp bất động sản phát hành trên 1.000 tỷ đồng trong 6 tháng đầu năm 2020. Nguồn: SSI tổng hợp

Đứng thứ 2 là nhóm ngân hàng với tổng giá trị phát hành là 47,3 nghìn tỷ đồng, chiếm tỷ trọng 27,6% và tăng 31,2% so với cùng kỳ năm trước. Một số nhóm khác có giá trị phát hành cao là năng lượng và khoáng sản phát hành 10,5 nghìn tỷ đồng, gấp 5,3 lần cùng kỳ 2019. Còn lại là nhóm phát triển hạ tầng, các công ty dịch vụ tài chính và các doanh nghiệp khác.

Kỳ hạn phát hành trái phiếu bình quân của doanh nghiệp bất động sản trong quý là 3,26 năm, lãi suất phát hành bình quân là 10,42%/năm, giảm so với mức 3,85 năm và 10,77%/năm trong quý 1/2020.

Theo SSI, người mua chính các trái phiếu địa ốc là ngân hàng, chiếm 40% tổng lượng phát hành. Một số lô phát hành lớn được các ngân hàng thương mại mua là của các công ty Công ty CP Kita Invest, của Công ty CP Phát triển Thành phố Xanh, Công ty CP City Garden, Công ty CP Đầu tư kinh doanh bất động sản Hà An, Công ty TNHH Saigon Glory, Công ty TNHH Thành phố AQUA.

Trong khi đó, các nhà đầu tư cá nhân đã mua 14,5 nghìn tỷ đồng trái phiếu bất động sản trên thị trường sơ cấp, chiếm 20% tổng lượng phát hành trong 6 tháng năm 2020.

Sẽ gia tăng mạnh phát hành trong thời gian tới

Ngoài nhóm bất động sản, thì các ngân hàng thương mại chiếm tỷ trọng 27,6% tổng lượng phát hành với 47.300 tỷ đồng, trong đó BIDV dẫn đầu với 15.168 tỷ đồng, chiếm 32% tổng giá trị trái phiếu do các nhà băng phát hành. So với bất động sản, trái phiếu ngân hàng có kỳ hạn dài hơn và lãi suất bình quân thấp hơn. Trong quý 2, kỳ hạn bình quân 4,55 năm với lãi suất 6,68%.

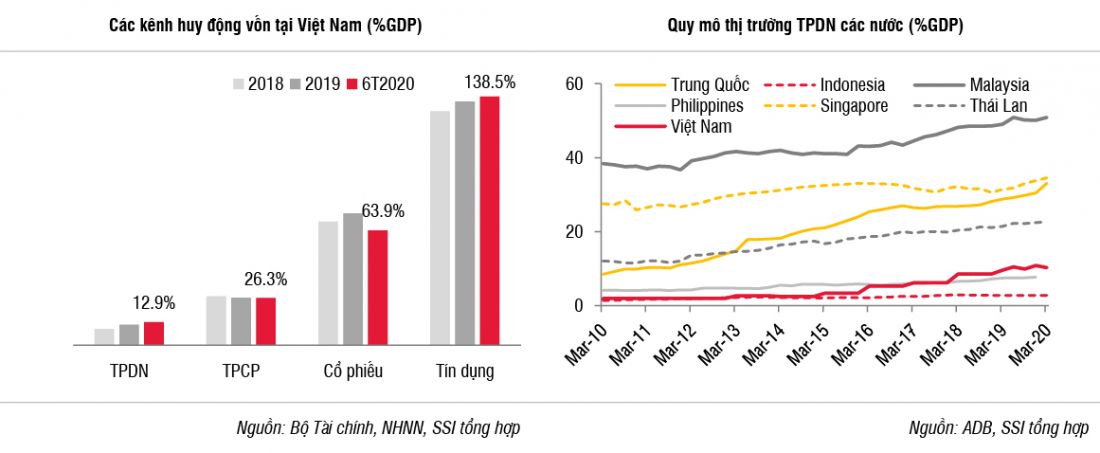

Mặc dù tăng trưởng mạnh nhưng báo cáo cũng chỉ ra, so với các kênh huy động vốn khác tại Việt Nam, kênh trái phiến doanh nghiệp vẫn có quy mô khá khiêm tốn. Nền kinh tế vẫn dựa nhiều vào tín dụng ngân hàng, tổng quy mô tín dụng tại 30/6 là 8,48 triệu tỷ đồng, tương đương 138,5% GDP và gấp 10,75 lần kênh trái phiếu doanh nghiệp.

Tính đến cuối tháng 6 quy mô phát hành tương đương 12,6% GDP nhưng vẫn còn cách xa so với mức 23% GDP của Thái Lan, và Singapore; 50,9% của Malaysia và 80% của Hàn Quốc và 33-35% GDP của Trung Quốc, theo ADB.

Báo cáo SSI nhấn mạnh sự gia tăng phát hành trong quý 2/2020 thể hiện sự tăng tốc trước khi các điều kiện phát hành bị siết chặt.

Theo đó, Bộ Tài chính đã chính thức ban hành Nghị định 81 sửa đổi, bổ sung Nghị định 163 có hiệu lực từ tháng 9/2020 yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian phát hành riêng lẻ nhưng không có quy định mới đối với nhà đầu tư.

SSI dự đoán, trong 2 tháng 7-8/2020, các doanh nghiệp có thể sẽ gia tăng mạnh phát hành trước khi Nghị định 81 chính thức có hiệu lực. Sau thời điểm 1/9/2020, các đợt phát hành riêng lẻ sẽ giảm mạnh, các doanh nghiệp có nhu cầu phát hành phần lớn sẽ phải chuyển qua phát hành ra công chúng.

“Cùng với việc Ngân hàng Nhà nước giãn lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung vào dài hạn, kênh tín dụng của các NHTM sẽ trở lại thành kênh tài trợ vốn chính cho các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản”, báo cáo có đoạn viết.

Trong khi đó thị trường trái phiếu doanh nghiệp thứ cấp được dự báo sẽ vẫn sôi động trong nửa cuối năm 2020 khi mà mức chênh lệch giữa lãi suất trái phiếu doanh nghiệp và lãi suất tiền gửi tiếp tục giãn rộng.

-

Thị trường trái phiếu doanh nghiệp: Rủi ro thẩm định đẩy về phía người mua

Sự nóng lên của thị trường trái phiếu doanh nghiệp có thể dẫn đến tình trạng cạnh tranh lãi suất, chất lượng trái phiếu doanh nghiệp không đồng đều, đẩy rủi ro về phía người mua phải tự thẩm định, đánh giá.

-

Sai sót báo cáo trái phiếu, Hội An Invest bị phạt gần trăm triệu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 86/QĐ-XPHC ngày 2/2/2026 xử phạt 92,5 triệu đồng đối với Công ty Cổ phần Hội An Invest do không công bố và công bố chậm một số thông tin theo quy định pháp luật trong lĩnh vực ...

-

Sunshine VNE thanh toán trái phiếu bằng tài sản thay tiền mặt

Công ty Cổ phần Đầu tư, Thương mại và Phát triển Xây dựng Sunshine VNE vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội và người sở hữu trái phiếu để công bố thông tin bất thường liên quan đến việc thanh toán gốc, lãi trái phiếu bằng tài sản khác t...

-

Không công bố hàng loạt báo cáo trái phiếu, Tập đoàn R&H bị phạt

Ngày 28/1/2026, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành Quyết định số 81/QĐ-XPHC về việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối với Công ty Cổ phần Tập đoàn R&H....

-

Long Hưng Phát làm rõ tài sản bảo đảm trái phiếu tại dự án Aqua Riverside City

Công ty TNHH Đầu tư Bất động sản Long Hưng Phát vừa công bố thông tin bất thường liên quan đến việc điều chỉnh điều khoản, điều kiện của lô trái phiếu LHRCH2025005, theo quy định tại Thông tư 76/2024/TT-BTC của Bộ Tài chính....

-

Sunbay Ninh Thuận công bố biến động tài sản bảo đảm loạt trái phiếu, liên quan 17 sổ đỏ

Công ty Cổ phần Sunbay Ninh Thuận vừa có văn bản công bố thông tin bất thường gửi Sở Giao dịch Chứng khoán Hà Nội (HNX), liên quan đến tài sản bảo đảm của một số lô trái phiếu do doanh nghiệp phát hành....

.png)