Rầm rập tăng giá, vét hàng

Sáng 12/11 - một ngày trước khi Thống đốc Nguyễn Văn Bình đăng đàn trả lời chất vấn trực tiếp trước Quốc hội về một số vấn đề như “nhóm lợi ích”, xử lý nợ xấu giao cho Ngân hàng Nhà nước (NNNH) thực hiện… và các vấn đề bàn cãi lâu nay dường như một lần nữa được khẳng định.

Đọc được hy vọng, thị trường chứng khoán (TTCK) đã bất ngờ giao dịch khá sôi động với nhiều mã thuộc nhóm ngân hàng, BĐS tăng mạnh

Trên sàn Hà Nội, cổ phiếu SHB của Ngân hàng Thương mại Cổ phần Sài Gòn - Hà Nội giao dịch rất mạnh, khớp lệnh hơn 6,5 triệu cổ phiếu với sức cầu rất lớn. Cho dù thua lỗ hơn 1.700 tỷ trong do phải trích lập các khoản dự phòng nợ xấu của Habubank nhưng kỳ vọng vào hoàn nhập cuối năm và sự hình thành của công ty quản lý tài sản (VAMC) đã khiến giới đầu tư mua vào ồ ạt. Tới cuối phiên, SHB tăng trần lên 5.200 đồng/cp với gần 10 triệu cổ phiếu được chuyển nhượng, dư mua giá trần hơn 0,8 triệu đơn vị.

Cổ phiếu EIB tiếp tục thỏa thuận gần 5,3 triệu cổ phiếu ở mức giá 15.300 đồng/cp, trong khi trên sàn EIB đóng cửa tăng 100 đồng lên 14.900 đồng/cp.

|

Cổ phiếu NVB của Nam Việt - ngân hàng theo lời của Thống đốc NHNN, nằm trong nhóm “báo cáo có lãi nhưng qua thanh tra làm rõ thực tế là lỗ, giảm vốn điều lệ, thậm chí không còn vốn điều lệ” cũng giao dịch hơn 4,6 triệu đơn vị.

Nhóm cổ phiếu BĐS cũng có sức tăng mạnh mẽ. Cổ phiếu SCR của Công ty Cổ phần Địa ốc Sài Gòn Thương Tín (Sacomreal) cuối phiên tăng hết biên độ cho phép lên 4.300 đồng/cp với gần 3,5 triệu đơn vị được chuyển nhượng, dư mua giá trần còn hơn 1,2 triệu đơn vị.

Một loạt cổ phiếu BĐS khác cũng tăng trần và dư mua lớn như: NTL, HBC, VCG, THV, NTB… cho dù đa số đang ngập chìm trong nợ nần và tồn kho.

Những thông tin ban đầu cho thấy, nhiều khả năng công ty quản lý tài sản (VAMC) sẽ được thành lập với vốn khoảng 100 ngàn tỷ đồng. Đề án đã được trình lên Chính phủ để thống nhất và xin ý kiến các cơ quan lãnh đạo cấp cao.

Chi tiết về đề án cho dù chưa được công bố song tổ chức này có thể sẽ là một đơn vị đặt dưới sự quản lý của NHNN để xử lý nhanh nợ xấu của các tổ chức tín dụng bằng cách tiếp nhận các khoản nợ xấu có tài sản bảo đảm bằng tài sản, chủ yếu là bất động sản nhằm khơi thông nguồn vốn cho nền kinh tế.

Đón nhận thông tin này không ít nhà đầu tư cho rằng, đây sẽ là một cú huých mạnh cho TTCK vốn rất ảm đạm và liên tục phá đáy trong thời gian qua. Việc thành lập VAMC, theo nhiều người, có lẽ còn hơn cả gói kích cầu 4 tỷ USD năm 2009. Ngân hàng và các doanh nghiệp BĐS được đánh giá sẽ hưởng lợi nhiều nhất. Cổ phiếu hai ngành này, theo đó, được chọn mua ráo riết trong phiên đầu tuần.

Nói về việc thành lập VAMC, theo đánh giá của một chuyên gia từ chương trình Fullbright, đây là giải pháp gần như bắt buộc nếu tỷ lệ nợ xấu đúng là ở mức khoảng 10% bởi lẽ các ngân hàng không thể tự xử lý được khoản nợ khổng lồ như vậy. VAMC là cách để nền kinh tế thoát khỏi tình cảnh “cục máu đông” như hiện nay.

VAMC hoạt động thế nào?

Một trong những vấn đề được nhiều người quan tâm nhất là VAMC sẽ lấy tiền ở đâu ra để có được nguồn vốn 100 ngàn tỷ mua nợ xấu. Nó được đặt ra trong bối cảnh ngân sách Nhà nước đang rất eo hẹp. Bội chi ngân sách đến gần cuối quý III/2012 đã vượt mức 6,8%, cao hơn nhiều mức 4,8% đề ra. Trong khi đó, nguồn thu đang có dấu hiệu giảm vì doanh nghiệp gặp khó khăn.

Gần đây, bài toán tăng lương công chức đã được nâng lên hạ xuống, đắn đo từng đồng và cuối cùng chốt lại cố gắng mới tăng thêm 100.000 đồng/tháng. Do vậy, khá nhiều người tỏ ra nghi ngại về nguồn tiền thực để xử lý nợ xấu.

Những thông tin ban đầu cho thấy, nhiều khả năng một trong những biện pháp mà đề án có thể đề cập tới là các tổ chức tín dụng bán nợ sẽ được thanh toán bằng trái phiếu hoặc bằng công cụ nợ đặc biệt do VAMC phát hành.

Vấn đề đặt ra là, nếu như vậy, thực chất biện pháp giải quyết sẽ là chuyển nợ xấu từ ngân hàng sang Nhà nước. Các ngân hàng sau khi bán nợ sẽ có một bộ mặt tài chính lành mạnh hơn, khả năng cho vay theo đó sẽ được nâng lên và khi tín dụng tăng thì tỷ lệ nợ xấu tiếp tục giảm.

|

Về lý thuyết, khi đó tiền sẽ được bơm nhiều hơn vào nền kinh tế, vào các doanh nghiệp trong đó có cả các doanh nghiệp khó khăn. Vấn đề nợ xấu, ở một khía cạnh nào đó, sẽ được giải quyết. Nhà nước sau đó sẽ thu hồi lại vốn… và nền kinh tế khỏe mạnh trở lại.

Nhiều lý giải cho thấy, giải quyết nợ xấu không có nghĩ là giải quyết hoàn toàn nợ xấu, mà trên thực tế chỉ cần giải quyết những nút thắt quan trọng để khơi dòng tiền. Khi tiền được khơi thông, rất nhiều nợ đang xấu sẽ bớt xấu.

Tuy nhiên, điều mà nhiều người lo ngại là cục nợ của các ngân hàng trên thực tế không có gì thay đổi khi mà giá tài sản nói chung đã tăng rất mạnh, gấp nhiều lần trong thập kỷ qua. Việc đảo qua, đảo lại, mua bán nợ có lẽ khó giải quyết được vấn đề tồn kho - 1 biểu hiện của bong bóng tài sản.

Trên thực tế, phương án thành lập VAMC 100 ngàn tỷ được rất nhiêu chuyên gia trong nước ủng hộ và được coi là phương án khả dĩ nhất giải quyết tình trạng “cục máu đông” gây tắc nghẽn phát triển kinh tế. Nhưng không ít người vẫn còn lo ngại về nguy cơ bong bóng tài sản sẽ được duy trì, thậm chí bơm căng thêm trong các năm tới.

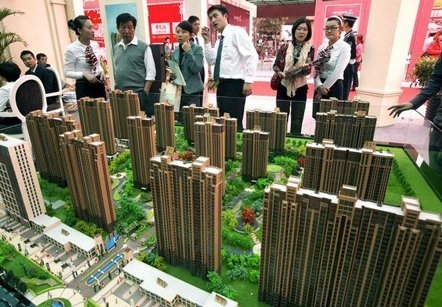

Trong lĩnh vực BĐS chẳng hạn, khi mà ngân hàng thoát được khối nợ xấu trên vai, doanh nghiệp BĐS qua đó cũng được “nhờ” thì khả năng giữ giá BĐS ở mức cao sẽ xảy ra. Thay vì đẩy mạnh tiết giảm chi phí, thay đổi công nghệ, giảm chi phí bôi trơn… để qua đó giảm giá thành, tăng tính cạnh tranh… thì các doanh nghiệp sẽ lại tiếp tục bán ra những sản phẩm có giá vượt nhiều lần so với thu nhập của người dân.

Thậm chí, có lo ngại cho rằng, việc hình hành VAMC với vốn lớn không có nghĩa là sẽ giải cứu được tình trạng nợ xấu. Vấn đề là đơn vị này hoạt động như thế nào mới là quan trọng. VAMC sẽ mua nợ có đúng cách hay không? Mua với giá nào?. Lo ngại được nâng lên trong bối cảnh nợ xấu phần nhiều thuộc các doanh nghiệp Nhà nước và nợ xấu có liên quan tới vi phạm pháp luật…

Có thể thấy, với tình trạng bế tắc của nền kinh tế như hiện nay, việc hình thành một VAMC khủng có lẽ là cần thiết. Nhưng, vấn đề mua nợ bằng cách nào mới là quan trọng nhất. Như một số chuyên gia đã nói, các ngân hàng phải chịu trách nhiệm với nợ xấu của mình. Các ông chủ ngân hàng phải chịu mất vốn, mất tiền cho các khoản nợ xấu mình gây ra. Với BĐS, các doanh nghiệp phải chịu lỗ do phát triển quá nóng, chứ không thể đẩy lỗ cho Nhà nước, cho người dân được.

.png)