Trong báo cáo triển vọng ngành thép mới đây, Công ty Chứng khoán Rồng Việt (VDSC) cho rằng ngành thép ít có cơ hội phục hồi trong năm 2023 mặc dù được hỗ trợ bởi đầu tư công. Theo VDSC, nhu cầu tiêu thụ thép vẫn còn yếu ở cả trong và ngoài nước cũng như áp lực tỉ giá, lãi suất tăng cao đã đè nặng lên triển vọng ngành thép trong những quý tới.

Giá thép đã tạo đáy

Theo Hiệp hội Thép Việt Nam (VSA), nhu cầu sử dụng thép trong nước đang ở mức thấp, xuất khẩu giảm mạnh do giá cao hơn giá khu vực. Cụ thể, bán hàng thép các loại trong tháng 10 vừa qua chỉ đạt 1,9 triệu tấn, giảm 5,53% so với tháng trước và giảm tới 29,4% so với cùng kỳ.

Sau 10 tháng, cả nước mới chỉ tiêu thụ được 23,15 triệu tấn thép thành phẩm, giảm 6% so với cùng kỳ năm 2021. Trong khi đó, lượng thép sản xuất ra trong giai đoạn này ở mức 25,3 triệu tấn.

Hiện nay, đà giảm của giá thép trong nước đã chậm dần và giá có xu hướng tạo đáy đầu quý 4.2022

Thời gian qua, thị trường thép liên tiếp đối mặt với nhiều khó khăn, tiêu thụ giảm mạnh, nhiều doanh nghiệp gặp khó trong bán hàng. Theo đó, nhu cầu giảm ở trong nước đã kéo giá thép giảm nhanh từ tháng 5.2022 và đã giảm liên tiếp 15 lần với mức giá từ gần 20 triệu đồng/tấn xuống chỉ còn khoảng 14 triệu đồng/tấn trong vòng 3 tháng.

Tuy nhiên, hiện đà giảm của giá thép trong nước đã chậm dần và giá có xu hướng tạo đáy đầu quý 4.2022. Cụ thể, từ cuối tháng 9, giá thép tăng trở lại sau nhiều lần hạ giá lên mức 15-16,5 triệu đồng/tấn. Sang đến tháng 10, giá thép xây dựng trong nước lại giảm 3 lần liên tiếp đưa về mức khoảng 14-15 triệu đồng/tấn.

Mới đây, sau khi các nhà sản xuất thép như Hòa Phát, Formosa Hà Tĩnh hay Pomina… cắt giảm quy mô sản xuất, đóng cửa lò cao đã khiến đà rơi của giá thép đã được kìm hãm.

Trong quý 3 vừa qua, lượng tồn kho lớn với giá cao đã gây áp lực lớn lên kết quả kinh doanh của các doanh nghiệp thép. Đến nay, các nhà sản xuất thép này đã có động thái xả hàng tồn kho để giảm bớt áp lực lên chi phí sản xuất, kinh doanh.

VDSC cho rằng, cạnh tranh giá thép nội địa giữa các nhà sản xuất trong nước sẽ giảm khi hàng tồn kho giá cao tích lũy trong năm 2022 được giải phóng dần trong các tháng tới. Tuy nhiên, chênh lệch giá bán nội địa và xuất khẩu cũng khiến các doanh nghiệp gặp khó khi nhiều đối thủ lớn (Trung Quốc, Ấn Độ) đẩy mạnh xuất khẩu sang Đông Nam Á trong nửa đầu năm 2023.

Mặc khác, VDSC cũng đưa ra giả định rằng các hoạt động kinh tế của Trung Quốc bình thường hóa từ quý 3.2023, tiêu thụ thép của nước này sẽ tập trung vào nội địa. Theo đó, mặt bằng giá thép có thể diễn biến dao động quanh mức 14 triệu đồng/tấn, trước khi tăng dần từ giữa năm 2023 nhờ nhu cầu trở lại tại các thị trường EU và châu Mỹ.

Doanh nghiệp vẫn chưa hết khó

Chứng khoán Rồng Việt cho biết, lợi nhuận của hầu hết các doanh nghiệp thép đều suy giảm từ quý 2.2022 và chuyển sang thua lỗ trong quý 3.

Doanh thu của 3 công ty thép niêm yết lớn nhất gồm Hòa Phát, Hoa Sen và Nam Kim đã giảm 25% so với cùng kỳ và giảm 18% so với quý trước đó khi nhu cầu thép yếu khiến cả sản lượng và giá bán đều giảm. Bên cạnh đó, lãi suất tăng và đồng VND suy yếu đã khiến nhiều doanh nghiệp trong ngành ghi nhận mức lỗ kỷ lục.

.png)

Lợi nhuận của các doanh nghiệp ngành thép vẫn chưa thể phục hồi trong năm 2023 do giá thép đã tạo đáy, cùng với đó là áp lực tỉ giá, lãi suất tăng cao

VDSC cho rằng, bức tranh lợi nhuận của các doanh nghiệp thép vẫn chưa khá hơn trong ngắn hạn do nhu cầu vẫn còn yếu.

Giai đoạn cuối năm, ngành thép thường hưởng lợi từ yếu tố mùa vụ khi người dân có nhu cầu xây mới và sửa chữa nhà cửa, công trình... ngày càng cao, tuy nhiên nhóm này chiếm tỉ trọng không quá lớn.

Hiện thép trong nước chủ yếu được tiêu thụ nhờ các dự án bất động sản và đầu tư công. Tuy nhiên, nhóm dự án địa ốc gần như bị đóng băng khi thị trường gặp khó về pháp lý, vốn, thanh khoản... Trong khi đó, tỉ lệ giải ngân vốn đầu tư công 11 tháng qua chỉ mới đạt 52,43% kế hoạch.

Về dài hạn, mặc dù tác động của hàng tồn kho chi phí cao có thể giảm dần, nhưng giá thép giảm cùng với nhu cầu suy yếu có thể khiến lợi nhuận của các doanh nghiệp ngành thép tiếp tục tăng trưởng âm so với cùng kỳ.

Chỉ từ quý 3.2023, khi áp lực tăng lãi suất dịu bớt trên toàn cầu, nhu cầu thép mới có khả năng tăng trở lại. Theo đó, biên lợi nhuận gộp của các doanh nghiệp thượng nguồn, gồm Hòa Phát, Formosa, Pomina hay hạ nguồn như Nam Kim, Hoa Sen, SMC sẽ được cải thiện đáng kể.

Tuy nhiên, VDSC cho biết cũng không kỳ vọng một sự bật tăng mạnh về xuất khẩu trong nửa đầu năm 2023, trong bối cảnh ngày càng nhiều thách thức về cạnh tranh và rào cản thương mại. Mặc khác, gánh nặng VND mất giá và lãi suất tăng vẫn lớn, tiếp tục ảnh hưởng lên chi phí tài chính.

Do đó, các doanh nghiệp đang và sẽ giới hạn tác động của vấn đề tỉ giá và lãi suất thông qua thắt chặt nhu cầu vay mượn và quản trị vốn lưu động chặt chẽ hơn.

-

Bán hàng thép Hòa Phát giảm mạnh, thấp nhất trong vòng 2 năm

Sản lượng tiêu thụ thép của Hòa Phát chứng kiến sự sụt sâu trong bối cảnh nhu cầu thị trường trong và ngoài nước đều suy yếu.

-

Ngành thép “vẽ lại bản đồ” sản xuất, ưu tiên đặt dự án tại các địa phương có cảng nước sâu

Chiến lược phát triển ngành thép giai đoạn đến năm 2030, tầm nhìn 2050 yêu cầu phân bố hợp lý các cơ sở sản xuất thép, tập trung đầu tư dự án quy mô lớn tại các địa phương có cảng nước sâu, lợi thế hạ tầng logistics, nguồn năng lượng tái tạo và điều ...

-

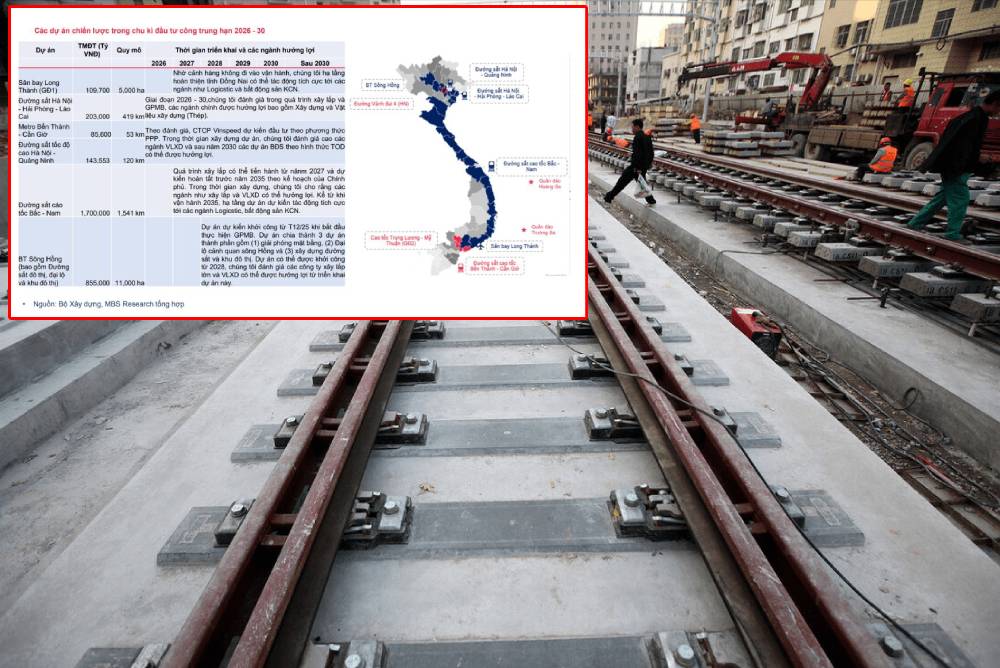

Một phân khúc thép đang được “gọi tên” nhờ các dự án đường sắt 2026

Năm 2026 được xem là thời điểm các dự án đường sắt tăng tốc mạnh mẽ. Cùng với đó, thép ray - dòng sản phẩm chuyên biệt cho hạ tầng giao thông bắt đầu được gọi tên như một động lực mới, có khả năng định hình chu kỳ tăng trưởng tiếp theo của ngành thép...

-

Cảnh 'bi đát' của Thép Pomina trước khi bắt tay Vingroup

Pomina từng là "biểu tượng" của ngành thép xây dựng với thị phần gần 30%, nhưng nhiều năm sa sút đã đẩy doanh nghiệp vào tình thế kiệt quệ.

-

Chủ trương thu hẹp sản xuất kinh doanh để duy trì hoạt động của một hãng thép có diễn biến mới

Kinh doanh gặp khó cộng thêm khoản công nợ tồn đọng khó đòi từ các chủ đầu tư, Đầu tư Thương mại SMC buộc phải thu hẹp sản xuất để duy trì hoạt động.

-

Tỷ phú Trần Đình Long sắp đưa công ty nông nghiệp lên sàn: Tham vọng mới sau thép?

Hòa Phát của tỷ phú Trần Đình Long tham gia vào lĩnh vực nông nghiệp từ năm 2015, khởi đầu với mảng chăn nuôi và thức ăn gia súc, sau đó mở rộng hoạt động sang mảng gia cầm.

.png)