Năm 2022, hai ông lớn ngành thép là Hòa Phát và Hoa Sen đã đặt ra hướng đi riêng có phần trái ngược

Những cuộc soán ngôi chóng vánh

Cuối tháng 9 vừa qua, nhà sản xuất Thép Pomina đã gây ngạc nhiên khi phát đi một thông báo sẽ dừng hoạt động sản xuất lò cao (BF), đồng thời phải cắt giảm một số nhận sự để đảm bảo tình hình kinh doanh. Quyết định này của Pomina đến từ việc nhu cầu thép xây dựng trên thị trường thế giới và nội địa đã suy yếu, các dự án đầu tư, bất động sản bị trì trệ và gặp nhiều khó khăn.

Trước đó, vào tháng 7.2020, một nhà sản xuất thép khác là Hoa Sen cũng đã quyết định từ bỏ việc xây dựng một khu liên hợp sản xuất 16 triệu tấn thép/năm, trị giá 10 tỉ USD do tình hình lúc đó không còn phù hợp với mục tiêu chiến lược ban đầu.

Sự rút lui của Hoa Sen và bước thụt lùi của Pomina cho thấy những “dư chấn” của đại dịch Covid, cộng thêm nguy cơ suy thoái tại nhiều nền kinh tế lớn đã thay đổi vận mệnh của các nhà sản xuất thép. Hiện tại, “miếng bánh” thị phần thép xây dựng hiện đang được phân chia lại một cách quyết liệt.

Vào cuối năm 2009, dự án luyện thép lớn nhất Việt Nam khi đó với công suất 1 triệu tấn/năm cùng vốn đầu tư hơn 300 triệu USD được Công ty cổ phần Thép Pomina khởi công xây dựng tại Bà Rịa - Vũng Tàu. Với dự án này, tổng công suất của Thép Pomina được tăng gấp 3 lần, lên 1,5 triệu tấn/năm, qua đó trở thành doanh nghiệp sản xuất phôi thép lớn nhất cả nước.

Trong chiến lược phát triển dài hạn của ngành thép, việc quyết định mở rộng đầu tư với dự án Pomina 3 có lẽ là không phải bàn. Tuy nhiên, điều đáng nói là tại thời điểm đó, Pomina đã đầu tư dự án lớn trong bối cảnh nền kinh tế đang khó khăn và nhiều công ty thép nước ngoài đã được cấp phép đầu tư xây dựng nhà máy tại Việt Nam.

Nhiều người cho rằng, đó là quyết định khá mạo hiểm của Chủ tịch Thép Pomina và tới tận sau này, quyết định đó đang tác động trực tiếp đến kết quả kinh doanh của Pomina hiện tại. Thời điểm đó, Pomina được xem là doanh nghiệp đầu tư bài bản với công nghệ hiện đại nhất trong ngành thép. Đây cũng là một trong số ít công ty thép có lợi thế trong cuộc chiến giảm giá để giành thị phần.

Theo số liệu thống kê của Hiệp hội Thép Việt Nam (VSA), cho đến hết năm 2013, khi dự án luyện thép Pomina 3 đi vào hoạt động được gần 1 năm, Pomina vẫn giữ thị phần lớn nhất trên thị trường thép xây dựng với 16%. Trong giai đoạn này, một cái tên khác là Tập đoàn Hòa Phát đã vươn lên vị trí thứ 2 với 15,2% khi liên tiếp đầu tư hàng chục nghìn tỉ đồng để xây dựng các khu liên hợp sản xuất gang thép.

Tới tháng 6.2014, lần đầu tiên sản lượng thép xây dựng tiêu thụ của Hòa Phát đã vượt mặt Pomina, vươn lên giữ vị trí dẫn đầu với 18% thị phần toàn ngành. Con số này hiện đã tăng lên hơn 36% tại thời điểm tháng 10.2022. Trong khi đó, thị phần của Pomina chỉ còn vỏn vẹn 4,1%, xếp sau cả VnSteel, Formosa, Vinakyoei và kém rất xa Hòa Phát.

.png)

Bản đồ thị phần thép xây dựng đang được phân chia lại một cách quyết liệt

Chỉ trong vòng chưa đầy 5 năm, Hòa Phát với tiền đề là Khu liên hợp sản xuất gang thép ở Hải Dương đã nhanh chóng chiếm được thị phần của Pomina, qua đó đã đưa doanh nghiệp này lên vị trí nhà sản xuất thép lớn nhất Việt Nam.

Theo VSA, sản lượng tiêu thụ 10 tháng đầu năm 2022 của toàn ngành thép chỉ đạt 23,2 triệu tấn, bằng 94% so với cùng kỳ. Trong khi sản lượng thép tiêu thụ giảm mạnh thì thị phần ngành thép lại có nhiều thay đổi đáng kể.

Như vậy, có thể thấy tăng trưởng của các doanh nghiệp thép không phải dựa vào sự tăng trưởng chung của cả ngành, mà là giành giật thị phần từ các công ty khác. Theo đó, mấu chốt của cuộc soán ngôi của Hòa Phát với “cựu vương” Pomina chính là nằm ở công nghệ và quyết định đầu từ đúng thời điểm. Ngoài ra, với quy mô lớn cùng cơ cấu tài chính lành mạnh cũng là một lợi thế lớn giúp Hòa Phát liên tục bứt phá trong cuộc đua giành thị phần kể cả trong giai đoạn khó khăn.

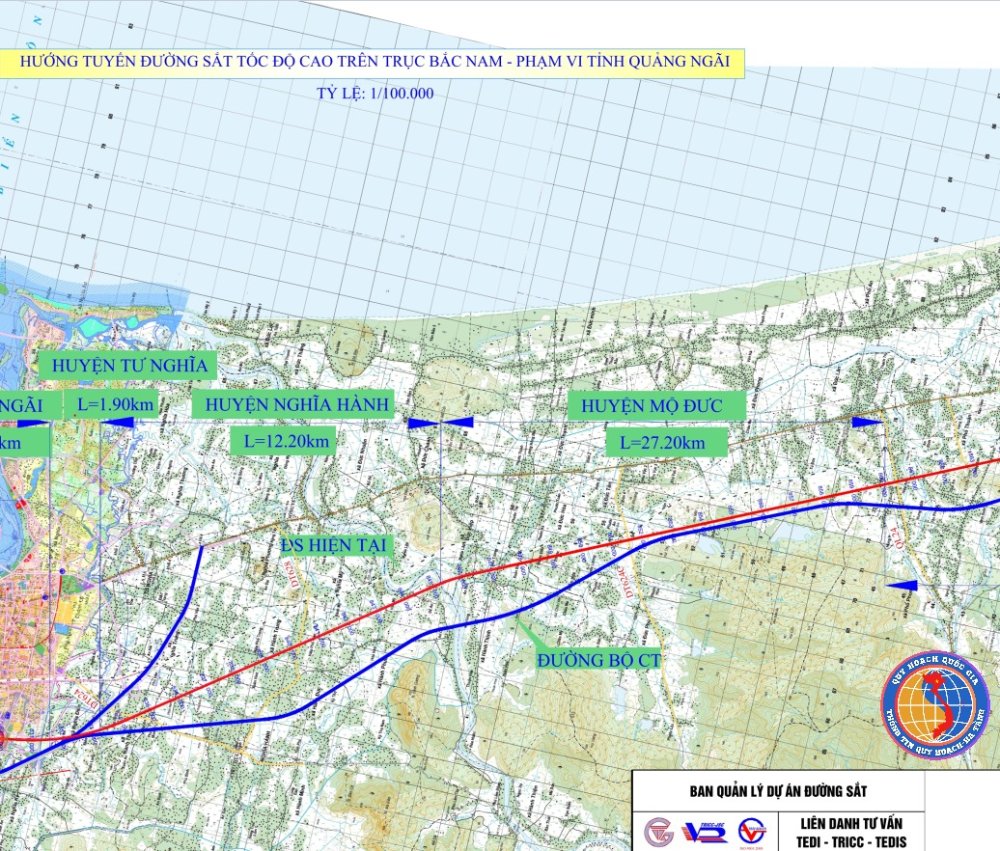

Nếu như Khu liên hợp sản xuất gang thép tại Hải Dương là tiền đề để đưa Hòa Phát nằm trong nhóm dẫn đầu thị trường, thì Dung Quất là nước cờ tiếp theo của "Vua Thép" để áp đảo đối thủ trong ngành cũng như cạnh tranh với thép giá rẻ của Trung Quốc.

Các công ty chứng khoán đánh giá vị thế dẫn đầu của Hòa Phát đang khá vững vàng, khó công ty nào theo kịp, “nhờ công nghệ hiện đại, quy mô lớn và chuỗi khép kín”. Một khi chi phí sản xuất của các nước đối thủ càng ngày càng lớn thì ưu thế của Hòa Phát sẽ càng cao.

Cụ thể, việc đầu tư lò cao tại nhà máy gang thép Hải Dương đã giúp Hòa Phát tạo ra lợi thế cạnh tranh so với các doanh nghiệp sử dụng công nghệ EAF tiêu tốn năng lượng, giá thành cao. Trong khi đó, dự án Dung Quất 1 và 2 đã giúp Hòa Phát khép kín chuỗi giá trị các sản phẩm thép từ quặng sắt đến phôi thép, thép xây dựng, thép chất lượng cao, thép cuộn cán nóng, ống thép, tôn mạ, thép dự ứng lực. So với các doanh nghiệp khác trong ngành, điều này giúp Hòa Phát có lợi thế đáng kể.

| Theo WorldSteel, Việt Nam hiện đứng thứ 13 thế giới về sản xuất thép thô trong năm 2021 với sản lượng hơn 23 triệu tấn, gồm phôi thép dài, thép dẹt. |

Ông lớn thay đổi chiến lược kinh doanh

Tại đại hội cổ đông thường niên hồi đầu năm, ông Lê Phước Vũ, Chủ tịch Tập đoàn Hoa Sen, cho biết tập đoàn sẽ có bước ngoặt lớn là hình thành hệ thống bán lẻ Hoa Sen Home với mục tiêu trở thành tập đoàn phân phối vật liệu xây dựng và nội thất hàng đầu. "Trong 5-10 năm tới, khi nói đến Tập đoàn Hoa Sen chính là nói đến hệ thống phân phối vật liệu xây dựng Hoa Sen Home chứ không phải là tôn Hoa Sen hay ống thép Hoa Sen", ông Vũ cho biết.

Trong khi Hoa Sen muốn chuyển mình từ nhà sản xuất tôn thép, ống nhựa thành nhà phân phối thì Nam Kim lại đang mở rộng năng lực sản xuất, Hòa Phát thì tiếp tục tham vọng nối dài chuỗi giá trị từ thượng nguồn cho tới hạ nguồn.

Sau khi thắng lớn trong năm 2021, nhiều chuyên gia cho rằng 2022 sẽ là một năm triển vọng của các doanh nghiệp ngành thép khi dịch bệnh được kiểm soát, nhu cầu xây dựng hồi phục mạnh trở lại. Tuy nhiên, trên thực tế, ngành thép đang phải hứng chịu nhiều yếu tố bất lợi khách quan từ thị trường như chính sách thắt chặt tiền tệ, tăng lãi suất, tỉ giá leo thang, qua đó ảnh hưởng trực tiếp đến kết quả kinh doanh của các doanh nghiệp trong ngành.

Trở lại với Hoa Sen, hiện doanh nghiệp này đang đứng đầu thị phần tôn mạ, thứ 2 về ống thép và thứ 3 về ống nhựa ở Việt Nam. Tuy nhiên, Chủ tịch Hoa Sen khẳng định sẽ không đầu tư thêm vào lĩnh vực sản xuất. Thậm chí những tài sản không liên quan đến hệ thống phân phối đều bán hết để đưa về tiền mặt.

Ông Vũ cho rằng "chiếc áo" phân phối sẽ phù hợp với Hoa Sen khi mảng sản xuất đã gần như đã hết dư địa đối với công ty.

Để thực hiện điều này, Hoa Sen đã thông qua chủ trương chuyển đổi một đơn vị thành Công ty cổ phần Nhựa Hoa Sen để tiếp nhận toàn bộ hoạt động sản xuất kinh doanh của mảng nhựa. Đồng thời, sẽ thành lập mới Công ty cổ phần phân phối Vật liệu xây dựng & Nội thất Hoa Sen (gọi tắt là Hoa Sen Home) để tiếp nhận toàn bộ hoạt động kinh doanh của mảng phân phối và bán lẻ.

Trước đây, Hoa Sen chỉ có 3 mặt hàng tôn, thép và nhựa. Còn hiện tại, chuỗi Hoa Sen Home với quy mô 110 siêu thị đã có đến hàng trăm mặt hàng bao gồm sơn bả, thiết bị điện, máy móc cầm tay, thiết bị vệ sinh, ngói, gạch ốp lát, lưới thép, đá mài... trong đó tập trung chính cho 4-5 mặt hàng có doanh thu cao như thép xây dựng, gạch, sơn, thiết bị vệ sinh.

.png)

Khu Liên hợp sản xuất gang thép Hòa Phát Dung Quất 2

Với Hòa Phát, trong khi Hoa Sen dự định rời khỏi lĩnh vực sản xuất để chuyên tâm làm phân phối thì doanh nghiệp này lại tham vọng củng cố vị thế của mình với quân bài chiến lược “Dung Quất”.

Sau khi trở thành nhà sản xuất thép lớn nhất Đông Nam Á vào năm 2021, Hòa Phát đang khẩn trương hoàn thiện các thủ tục để nâng công suất dự án Khu liên hợp Hòa Phát Dung Quất 1 từ 4 lên 6 triệu tấn/năm nhằm nâng cao hiệu quả kinh doanh.

Bên cạnh đó, Khu liên hợp Hòa Phát Dung Quất 2 với công suất 5,6 triệu tấn thép cuộn cán nóng HRC cũng đang được Hòa Phát triển khai và hoàn thành trong vòng 3 năm. Khi hoàn thành, năng lực sản xuất thép của Hòa Phát đạt khoảng 14 triệu tấn/năm; trong đó, có 8,6 triệu tấn HRC. Đây chính là siêu dự án chiến lược của Hòa Phát để đảm bảo vị thế nhà sản xuất thép hàng đầu khu vực.

Với vị trí địa lý của các dự án Dung Quất 1 và 2, Hòa Phát sẽ nhắm đến khu vực miền Nam và miền Trung là thị trường mục tiêu chính. Ngoài ra, Khu liên hợp gang thép Hòa Phát - Dung Quất cũng được đặt kỳ vọng rất lớn giúp Hòa Phát tự chủ nguồn nguyên liệu là thép cuộn cán nóng, nguyên liệu chính cho sản xuất tôn mạ và ống thép.

Hiện tại, ở trong nước chỉ có Formosa Hà Tĩnh là có khả năng cung ứng sản phẩm thép cuộn cán nóng nhưng chưa thể phục vụ hết nhu cầu của thị trường. Theo VSA, nhu cầu nội địa cho sản phẩm thép cuộn cán nóng khoảng 12 triệu tấn/năm, trong đó Formosa chỉ đáp ứng chưa đến 20%. Sắp tới, nhu cầu HRC sẽ còn tăng cao do hàng loạt công ty đầu ngành tôn mạ như Nam Kim, Đông Á, Phương Nam... đều liên tục mở rộng nhà máy.

Với dự án Dung Quất 2, Hòa Phát cho thấy tham vọng muốn quản trị tốt đầu vào, khép kín cả chuỗi sản xuất thép dẹt, sau khi đã thành công trong việc khép kín sản xuất thép dài. Cụ thể, nếu triển khai khép kín chuỗi sản xuất thép dẹt, Hòa Phát có thể đạt được giá trị gia tăng cao ở nhiều công đoạn.

Mặc dù có lợi thế về chủ động được nguồn phôi nhưng rủi ro nguyên liệu (quặng sắt, than, thép phế...) vẫn là thách thức đối với Hòa Phát. Để tăng cường tính tự chủ đối với loại nguyên liệu thiết yếu này, Hòa Phát đã mua dự án quặng sắt Roper Valley (Australia) với trữ lượng dự đoán 320 triệu tấn và công suất khai thác 4 triệu tấn/năm. Ngoài ra, doanh nghiệp này còn nghiên cứu để đầu tư mua tiếp một số mỏ quặng sắt mới tại Australia. Mục tiêu về lâu dài là đảm bảo đáp ứng ít nhất 50% nhu cầu quặng sắt, tương đương 10 triệu tấn/năm.

Hiện nay, Hòa Phát không chỉ là nhà sản xuất thép đơn thuần mà đang dần trở thành người tiêu thụ thép, kéo dài chuỗi giá trị từ những nguyên liệu đầu tiên cho tới những sản phẩm cuối cùng. Mới đây, Hòa Phát mở mảng sản xuất container mà theo Chủ tịch Trần Đình Long, “thuận lợi là rất nhiều”. Nếu hằng năm sản xuất được nửa triệu container, đó sẽ là đầu ra cho hàng triệu tấn thép, khách hàng của chính khu liên hợp Dung Quất.

Định vị lại ngành thép

Theo thống kê của Hiệp hội Thép Thế giới (WorldSteel), Việt Nam hiện đứng thứ 13 thế giới về sản xuất thép thô năm 2021 với sản lượng hơn 23 triệu tấn, gồm phôi thép dài, thép dẹt. Trong hơn 20 năm qua, ngành thép Việt Nam đã phát triển vượt bậc cả về quy mô sản xuất cũng như chủng loại sản phẩm và khẳng định vị trí sản xuất thép trên bản đồ thép khu vực ASEAN và thế giới.

Đánh giá về triển vọng ngành thép năm 2022, Chứng khoán VNDirect cho rằng Việt Nam đang đứng trước cơ hội trở thành công xưởng sản xuất thép mới của thế giới, thay thế vị trí của Trung Quốc. Trên thực tế, ngành thép Việt Nam có nhiều cơ hội để phát triển khi hưởng lợi trực tiếp từ việc thiếu hụt nguồn cung tại các thị trường lớn như EU, Mỹ. Tuy nhiên, ông Nghiêm Xuân Đa, Chủ tịch VSA, cho rằng Việt Nam không cần thiết phải trở “thành công xưởng thế giới” thay Trung Quốc bởi quy mô sản xuất thép của 2 nước có khoảng cách rất lớn.

Hiện nay, ngành thép Việt Nam đang bước vào một giai đoạn mới, trong đó cạnh tranh trên thị trường ngày càng gay gắt. Mặt khác, các doanh nghiệp tư nhân, doanh nghiệp nước ngoài đang nắm giữ vai trò lớn hơn. Trong đó, các doanh nghiệp dẫn đầu thị phần như Hòa Phát, Hoa Sen đã đạt được mức tăng trưởng thị phần tương đối ổn định, cải thiện được sức khỏe tài chính.

Trong bối cảnh thị trường có nhiều biến động, VSA cho rằng đã đến lúc các doanh nghiệp ngành thép cần định vị lại mình trong vai trò là “bánh mì” của ngành công nghiệp. Đây cũng là thời kỳ kiểm chứng năng lực doanh nghiệp, kết quả này sẽ quyết định tương lai của ngành công nghiệp thép Việt Nam.

-

Thép thấp thỏm chờ bất động sản hồi phục

Với hơn 90% lượng tiêu thụ thép trong nước đến từ ngành xây dựng, thị trường bất động sản trì trệ có thể làm giảm nhu cầu mặt hàng này trong năm 2023.

-

Năm 2023, nhiều tín hiệu cho thấy giá thép sẽ phục hồi

Đến đầu tháng 12/2022, các thương hiệu thép trong nước đã rục rịch điều chỉnh giá bán, song các đợt tăng/giảm không đồng nhất.

-

Bức tranh kinh tế Việt Nam 2022 - những con số ấn tượng

Kết thúc năm 2022, bên cạnh những khó khăn, bức tranh nền kinh tế Việt Nam nhiều gam màu sáng với những con số tăng trưởng ấn tượng. Mức tăng trưởng GDP ước tính trên 8%, kim ngạch xuất nhập khẩu hàng hóa vượt mốc 730 tỷ USD, xuất siêu đạt tới 11,2 t...

-

Khó chồng khó, doanh nghiệp bất động sản phá sản tăng gần 40%

Theo Bộ Xây dựng, năm 2022 số doanh nghiệp bất động sản tuyên bố phá sản, giải thể tăng khoảng 38,7% so với cùng kỳ năm trước.

-

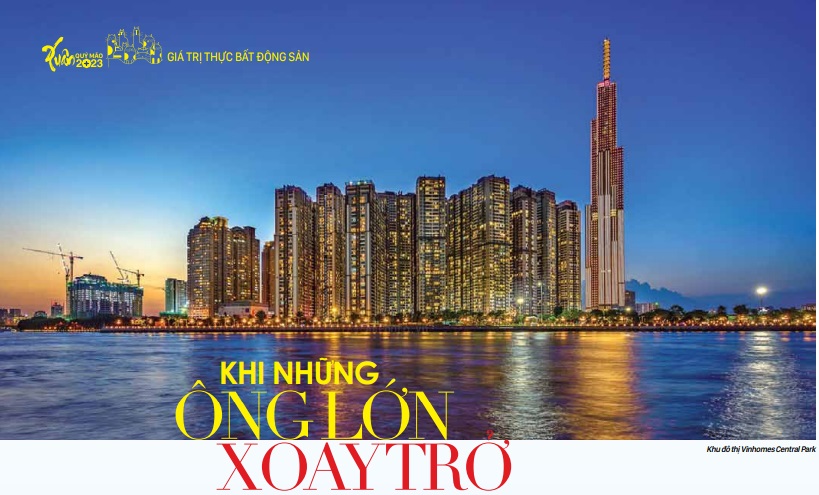

Khi những ông lớn xoay trở

Từ khi hình thành cho đến nay, thị trường bất động sản đã trải qua nhiều giai đoạn, thăng hoa, trầm lắng, thậm chí là “đóng băng” và suy thoái. Thực tế cho thấy cũng đã có không ít doanh nghiệp bất động sản phá sản, người lãnh đạo rơi vào vòng lao lý...

-

Kinh tế năm 2023: Nhiều gam màu sáng

Chưa bao giờ các vấn đề vĩ mô lại được nhiều người quan tâm đến thế. Điều này cũng dễ hiểu khi các yếu tố về kinh tế vĩ mô, chính sách đang tác động một cách sâu sắc lên toàn bộ doanh nghiệp, nhà đầu tư và toàn xã hội....

-

Viglacera báo lãi kỷ lục nhờ mảng bất động sản khu công nghiệp

Viglacera ước tính lãi trước thuế năm 2022 đạt 2.288 tỷ đồng, vượt 35% kế hoạch năm. Trong đó, mảng bất động sản đóng góp hơn 2/3 với mức lãi 1.622 tỷ đồng.

.png)

.png)