Một trong những mục tiêu giảm lãi suất huy động ngoại tệ về 0% của NHNN nhằm hạn chế tiền gửi bằng ngoại tệ, giảm đô la hóa nền kinh tế. Tuy nhiên, thực tế lại xuất hiện một nghịch lý hệ thống các NHTM tại TPHCM nửa đầu năm 2016 huy động bằng ngoại tệ vẫn tăng 9% so với cùng kỳ năm trước.

Không lãi suất huy động ngoại tệ vẫn tăng

Theo số liệu từ Tổng cục Thống kê, huy động vốn cả nước của các TCTD tăng 8,23% trong 6 tháng đầu năm, cao hơn mức 4,58% của cùng kỳ năm trước. Đáng lưu ý, huy động ngoại tệ ở các thành phố lớn vẫn duy trì đà tăng trưởng khả quan.

Cụ thể, vốn huy động của các NHTMCP tại TPHCM chiếm 54,8% tổng vốn huy động, tăng 18,1% so cùng kỳ; Trong đó vốn huy động bằng ngoại tệ chiếm 13,7% và tăng 9,1% so cùng kỳ. Mặc dù chính sách lãi suất 0% áp dụng cho các khoản gửi USD của tổ chức và cá nhân được áp dụng từ cuối năm 2015, nhưng người dân và doanh nghiệp vẫn tích cực gửi USD vào NH. Điều này cho thấy tâm lý người dân vẫn e ngại rủi ro tỷ giá và họ chấp nhận giữ lại ngoại tệ không lãi suất.

Trong khi huy động ngoại tệ tăng, dư nợ cho vay bằng ngoại tệ lại giảm mạnh. Cụ thể tính đến cuối tháng 6, dư nợ bằng ngoại tệ đạt 127,9 ngàn tỷ đồng, chiếm 9,8% tổng dư nợ, giảm 23% so với cùng kỳ.

Hoạt động cho vay ngoại tệ sụt giảm trong nửa đầu năm có thể chịu ảnh hưởng bởi Thông tư 24 về việc siết lại hoạt động cho vay ngoại tệ nhằm giảm tình trạng đô la hóa trong nền kinh tế, đồng thời bớt áp lực tỷ giá trong trung hạn. Tuy nhiên, Thông tư 07 mới đây đã cho phép các doanh nghiệp xuất khẩu được trở lại vay vốn bằng ngoại tệ và quy định này được thực hiện đến hết ngày 31-12-2016. Với việc mở lại cho vay USD, dự báo dư nợ ngoại tệ những tháng tới có thể tăng mạnh.

Để chuẩn bị cho xu hướng này, các NH đã tăng cho vay ngoại tệ, chẳng hạn Sacombank cho vay đa ngoại tệ ngoài USD như EUR, AUD, bảng Anh (GBP), frank Thụy Sĩ (CHF), yen Nhật (JPY), đô la Singapore (SGD), đô la Canada (CAD), baht Thái (THB)… Sacombank cho rằng đa dạng ngoại tệ cho vay giúp doanh nghiệp có thêm nhiều lựa chọn nhằm bổ sung vốn kinh doanh cho hoạt động xuất nhập khẩu, qua đó giúp doanh nghiệp giảm thiểu rủi ro biến động tỷ giá, tiết giảm chi phí trong thanh toán và chủ động chọn đồng tiền thanh toán có lợi khi ký kết hợp đồng xuất nhập khẩu.

Theo TS. Nguyễn Đức Hưởng, Phó Chủ tịch HĐQT LienVietPostbank, khi mở lại cho vay ngoại tệ, tín dụng ngoại tệ tăng nên các NHTM và cả NHNN sẽ phải chú ý nguồn đầu vào là vốn huy động ngoại tệ. Hiện nay, trần lãi suất huy động USD áp 0%/năm, khiến các khoản tiền gửi ngoại tệ được chuyển về dạng không kỳ hạn, tiền gửi thanh toán. Vì lý do đó, việc đưa lãi suất lên khỏi mức 0% cần được xem xét. Theo ông Hưởng, NHNN cần xem xét mở lại các kỳ hạn tiền gửi ngoại tệ, áp các mức trần linh hoạt hơn như 0,25%, 0,5%/năm... Ưu tiên nguồn huy động trung, dài hạn để ổn định cơ cấu nguồn.

NH hưởng lợi

Nếu như lãi suất huy động USD vẫn duy trì mức trần 0%, tính đến cuối tháng 5-2016 lãi suất huy động bình quân tiền đồng tăng nhẹ 0,01% từ 6,06% trong tháng 4-2016 lên 6,07%/năm. Như vậy lãi suất huy động VNĐ đã tăng 0,18% so với đầu năm và cao hơn 0,38% so với đáy 5,69%/năm thiết lập vào tháng 5-2015 .Hiện tại, đa số doanh nghiệp sẽ vay NH với mức lãi suất khoảng 9,27%/năm. Đây được cho là mức thấp nhất trong năm và chỉ thấp hơn 0,3% so với đầu năm.

Theo nhận định Công ty Chứng khoán TPHCM (HSC), lãi suất cho vay bình quân USD là 4,44%/năm; giảm mạnh từ mức 4,93% ở tháng 4-2016. Với mức này, lãi suất cho vay USD giảm 0,5% so với đầu năm và là mức thấp nhất kể từ năm 2012. Lãi suất cho vay thông thường dao động từ 2-7,5%/năm.

Bản tin về hoạt động NH của NHNN vừa công bố cho biết lãi suất bằng USD cho vay của NHTMCP có vốn nhà nước đối với doanh nghiệp sản xuất kinh doanh thông thường ngắn hạn 2,8-4,5%/năm, dài hạn 5,1-6,2%/năm, thấp hơn lãi suất tiền đồng 3-4%. Đối với NHTMCP, lãi suất cho vay cao hơn 0,5-2% đối với VNĐ và USD. Như vậy, nhìn chung mức chênh lệch lãi suất thường giữa USD và VNĐ trung bình khoảng 4%. Đây cũng chính là mức kỳ vọng tiền đồng có thể mất giá trong 1 năm.

Tuy nhiên, nhìn lại thực tế từ đầu năm đến nay, tỷ giá VNĐ/USD gần như không đổi, do vậy việc vay ngoại tệ sẽ được hưởng lợi khá lớn so với vay VNĐ. Dù vậy, tỷ giá giữa VNĐ và các ngoại tệ khác lại biến động rất mạnh. Nguyên nhân do cơ chế tỷ giá hiện nay của NHNN neo VNĐ vào USD, NHNN chỉ kiểm soát tỷ giá giữa VNĐ và USD, còn giữa VNĐ và các ngoại tệ khác sẽ biến động tùy thuộc vào biến động USD và ngoại tệ đó trên thị trường quốc tế.

Để cân đo giữa vay VNĐ hay USD hoặc ngoại tệ khác để có lợi hơn, một chuyên gia tài chính cho rằng tùy vào điều kiện từng doanh nghiệp, nhưng nhìn chung vay ngoại tệ không được “bảo hiểm” tỷ giá là một rủi ro lớn. Hiện hầu hết các hợp đồng xuất nhập khẩu đều được ký dựa trên đồng USD. Do vậy, nếu vay ngoại tệ khác ngoài USD sẽ rất rủi ro, đặc biệt việc vay để đầu tư. Tuy nhiên, đối với doanh nghiệp ký hợp đồng xuất khẩu bằng đồng tiền khác như JPY hoặc EUR, họ vẫn có thể vay ngoại tệ này để mua hàng chế biến xuất khẩu.

|

Chính sách lãi suất huy động USD bằng 0% hiện nay đang đặt ra 2 vấn đề. Thứ nhất, Thông tư 07 của NHNN cho phép các NH cho vay ngoại tệ trở lại, theo đó NH có thể lấy lời với lãi suất trên 2%/năm, trong khi tổ chức và cá nhân gửi vào lại không được trả đồng lãi suất nào là điều không hợp lý. Bên cạnh đó, nếu tăng cho vay USD cũng phải tăng huy động. Do đó NHNN phải xem xét thiết lập lại chính sách lãi suất cho USD.

Thứ hai, trong khi cho vay phải có kỳ hạn, còn tiền gửi 0% được xem như vãng lai, không kỳ hạn. Như vậy điều này có thể tạo ra rủi ro về kỳ hạn cho các NH.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính NH

|

Minh Xuân (SGĐT)

VIP

Nhà mặt tiền Gò Vấp đường số 6 ngang 4m dài 11m SHCN 44m2 trệt lầu HC đủ

5 tỷ 800 triệu- 44m2

An Nhơn, TP. Hồ Chí Minh

Hôm nay

0911194***

VIP

The Pathway Sầm Sơn - Nơi hiện thực hóa ước mơ về cuộc sống thượng lưu cho cư dâ

25 triệu - 54m2

Sầm Sơn, Thanh Hóa

Hôm nay

0909218***

VIP

Căn hộ biển The Arena Cam Ranh, view biển

830 triệu- 37m2

Bắc Cam Ranh, Khánh Hòa

Hôm nay

0909218***

VIP

Nhận booking dự án Sunshine Bay Retreat Vũng Tàu, căn hộ resorts mặt biển

2 tỷ 300 triệu- 35m2

Phước Thắng, TP. Hồ Chí Minh

Hôm nay

0909218***

VIP

Căn hộ Trellia Cove view sông - chuẩn sống xanh cuối cùng tại Mizuki Park

4 tỷ - 60m2

Bình Hưng, TP. Hồ Chí Minh

Hôm nay

0909218***

VIP

CHO THUÊ KIOT MẶT ĐƯỜNG NGÔ GIA TỰ – TRUNG TÂM TP BẮC GIANG

Thương lượng- 12m2

Bắc Giang, Bắc Ninh

Hôm nay

0964970***

VIP

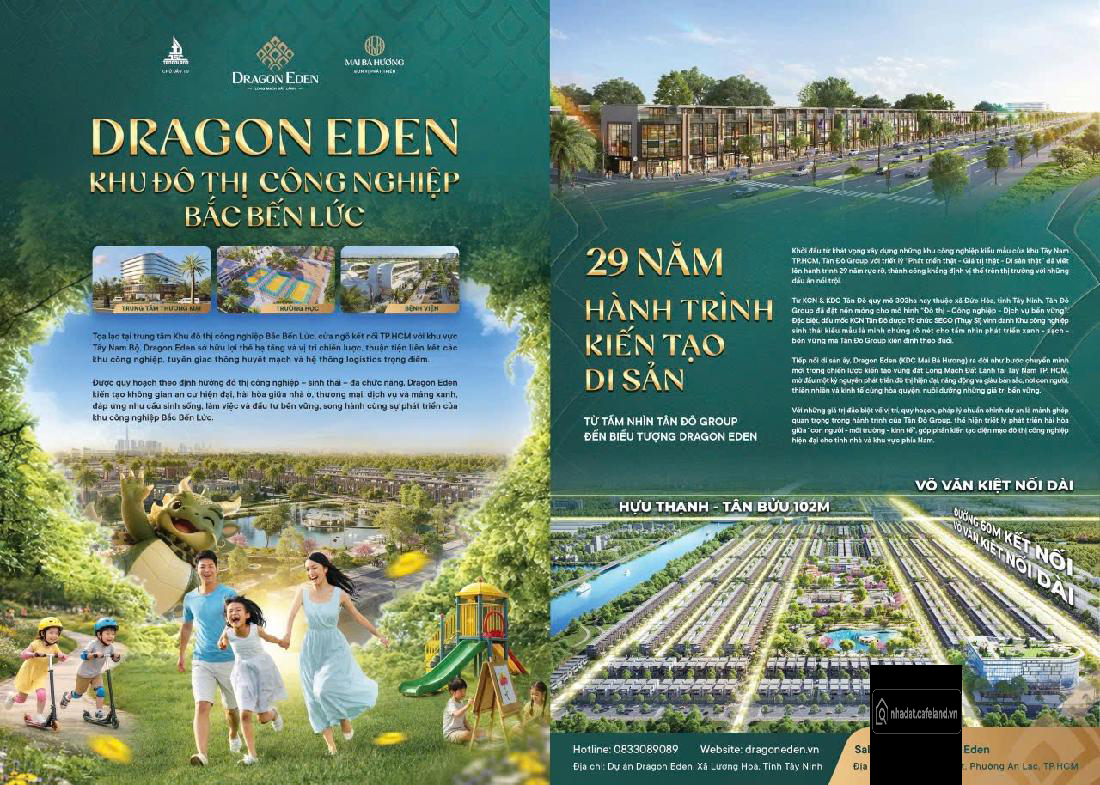

Bán đất nền dự án Dragon Eden, 5x18m, SHR. Võ Văn Kiệt nối dài, giá 2.4 tỷ

2 tỷ 400 triệu- 90m2

Bến Lức, Tây Ninh

Hôm nay

0908261***

VIP

Cho thuê nguyên căn nhà quận 7 hầm 4 tầng 6mx18m

50 triệu - 108m2

Tân Hưng, TP. Hồ Chí Minh

Hôm nay

0918979***

Mọi ý kiến đóng góp cũng như thắc mắc liên quan đến thị trường bất động sản xin gửi về địa chỉ email: [email protected]; Đường dây nóng: 0942.825.711.