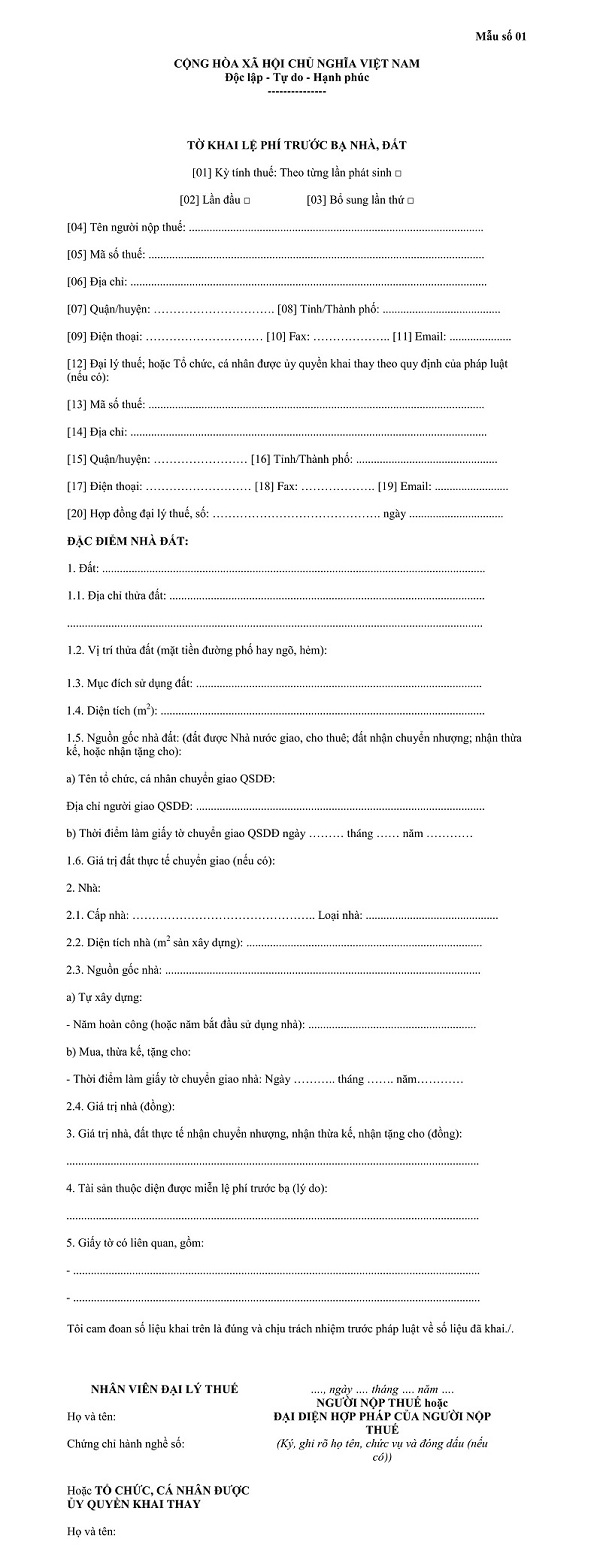

Hướng dẫn ghi chi tiết từ mục [01] đến mục [20]

1 - Kỳ tính thuế

- Chuyển nhượng, tặng cho, thừa kế, cho thuê, cho thuê lại, góp vốn.. thì đánh dấu tích vào ô tại mục [01],

- Nếu là kê khai cấp giấy chứng nhận lần đầu thì đánh dấu ở mục [02],

- Trường hợp còn lại là bổ sung đánh dấu vào mục số [03].

2 - Tên người nộp thuế

- Ghi rõ họ tên người đứng tên chủ quyền sử dụng đất, nhà ở và tài sản khác gắn liền với đất khi khai lệ phí trước bạ;

- Trường hợp là cơ sở kinh doanh thì phải ghi chính xác tên như trong tờ khai đăng ký thuế, không sử dụng tên viết tắt hay tên thương mại.

3 - Mã số thuế

[05] - Mã số thuế: Ghi mã số thuế được cơ quan thuế cấp khi đăng ký nộp thuế (nếu có).

4 - Địa chỉ và thông tin khác

[06] – [11]: Ghi đúng theo địa chỉ của người nộp thuế. Số điện thoại, số Fax và địa chỉ Email của người nộp thuế để cơ quan thuế có thể liên lạc khi cần thiết.

5 - Đại lý thuế (nếu có)

- Trường hợp chủ tài sản ủy quyền hoặc ký kết hợp đồng dịch vụ với bên đại lý thuế thì kê khai tên đại lý thuế.

- Ghi mã số thuế: Mã số thuế và địa chỉ của đại lý thuế.

Các ô từ [14] – [19] Khai theo địa chỉ được ghi nhận trong giấy chứng nhận đăng ký doanh nghiệp, số điện thoại, số fax, email của đại lý thuế.

[20] Hợp đồng đại lý thuế, số ….. ngày…..: kê khai theo số hiệu của hợp đồng được ký kết giữa đại lý thuế với chủ tài sản, ngày ký.

Ghi thông tin về “Đặc điểm nhà đất”

1 - Đất:

- Địa chỉ thửa đất, vị trí, mục đích sử dụng đất: Ghi rõ theo Giấy chứng nhận quyền sử dụng đất đã được cấp.

- Diện tích đất chịu lệ phí trước bạ là toàn bộ diện tích thửa đất thuộc quyền sử dụng hợp pháp của tổ chức, cá nhân được chuyển nhượng….

- Nguồn gốc nhà đất là: Nêu rõ đất được Nhà nước giao, cho thuê hoặc đất nhận chuyển nhượng; nhận thừa kế hoặc nhận tặng cho.

- Giá trị đất thực tế chuyển giao (nếu có): Ghi theo giá trị trên hợp đồng chuyển nhượng do các bên thỏa thuận đã được công chứng tại tổ chức công chứng. Trường hợp nhận thừa kế, tặng, cho thì bỏ trống mục này.

2 - Nhà

- Cấp nhà, loại nhà: ghi theo giấy chứng nhận quyền sở hữu nhà ở được cấp.

- Diện tích nhà chịu lệ phí trước bạ là toàn bộ diện tích sàn nhà (kể cả diện tích công trình phụ kèm theo) của một căn hộ chung cư hoặc một toà nhà thuộc quyền sở hữu hợp pháp của tổ chức, cá nhân.

- Nguồn gốc nhà: Nêu rõ là nhà tự xây dựng (nêu năm bắt đầu sử dụng nhà hay năm hoàn công (xây dựng xong)), hay nhà mua, thừa kế, cho tặng (nêu thời điểm làm hợp đồng (giấy tờ) bán nhà).

- Giá trị nhà là giá trị nhà thực tế mua bán trên thị trường tại thời điểm trước bạ,. Thông thường là theo hợp đồng mua bán giữa các bên.

3 - Giá trị nhà, đất thực tế nhận chuyển nhượng, nhận thừa kế, nhận tặng cho (đồng): Ghi theo giá trị trên hợp đồng chuyển nhượng. Trường hợp nhận thừa kế, tặng, cho thì bỏ trống mục này

4 - Tài sản thuộc diện không phải nộp lệ phí trước bạ

Nếu là tài sản không thuộc diện nộp lệ phí thì phải có giấy tờ chứng minh tài sản hay chủ tài sản thuộc đối tượng không phải nộp hoặc được miễn lệ phí trước bạ.

5 - Các giấy tờ có liên quan

Liệt kê tất cả các giấy tờ có liên quan kèm theo như Hợp đồng mua bán nhà đất; Các giấy tờ về nhà, đất như: Giấy chứng nhận hoặc các giấy tờ về quyền sử dụng đất,…

>> Mẫu tờ khai lệ phí trước bạ nhà đất tại đây

-

Quy định, cách tính thuế trước bạ nhà đất

CafeLand – Lệ phí hay thuế trước bạ nhà đất là khoản phí mà người mua phải nộp cho cơ quan thuế khi đăng ký quyền sở hữu, quyền sử dụng nhà đất trước khi đưa vào sử dụng.

-

Bảng giá tính lệ phí trước bạ đối với nhà tại TP. Cần Thơ từ 20/6/2025

Từ ngày 20/6/2025, Quyết định 28/2025/QĐ-UBND quy định bảng giá tính lệ phí trước bạ đối với nhà và tỷ lệ phần trăm (%) chất lượng còn lại của nhà làm căn cứ tính lệ phí trước bạ đối với nhà trên địa bàn TP. Cần Thơ bắt đầu có hiệu lực thi hành....

-

Cục Thuế giải đáp 3 thắc mắc về tiền sử dụng đất, tiền thuê đất

Ngày 09/5/2025, Cục Thuế đã ban hành Công văn 1106/CT-CS giải đáp rõ 3 thắc mắc liên quan đến tiền sử dụng đất, tiền thuê đất. Cụ thể như sau:

-

Trường hợp nào tặng cho nhà đất sẽ được miễn lệ phí trước bạ?

Tôi nghe nói khi tặng cho nhà đất cho người khác, người nhận có thể không phải đóng lệ phí trước bạ khi làm thủ tục sang tên.

-

Hướng dẫn mới về giá tính lệ phí trước bạ đối với nhà, đất từ ngày 01/3/2022

Từ ngày 01/3/2022, Thông tư 13/2022/TT-BTC quy định chi tiết một số điều của Nghị định 10/2022/NĐ-CP về lệ phí trước bạ bắt đầu có hiệu lực thi hành.

-

19 trường hợp được miễn lệ phí trước bạ với nhà, đất

Ngày 15/01/2022, Chính phủ ban hành Nghị định 10/2022/NĐ-CP quy định về lệ phí trước bạ. Theo đó, miễn lệ phí trước bạ với nhà, đất thuộc các trường hợp sau đây: