Bắt đầu từ tháng 1/2025, các ngân hàng sẽ không còn được phép áp dụng các điều khoản của chính sách đặc biệt (Thông tư 02), được triển khai vào tháng 5/2023 để cơ cấu lại thời hạn trả nợ cho khách hàng, sau khi thông tư này hết hiệu lực vào cuối tháng 12/2024.

Ảnh minh họa.

Đến nay, VIS Rating cho biết không thấy có thông tin công bố của các cơ quan quản lý về việc tiếp tục gia hạn. Khi Thông tư 02 hết hiệu lực, VIS Rating cho rằng tác động lên chất lượng tài sản của các ngân hàng là có thể kiểm soát được trong năm 2025. Lý do là các ngân hàng đã ghi nhận tốc độ hình thành nợ có vấn đề chậm lại khi dòng tiền hoạt động của người đi vay dần được cải thiện xuyên suốt cả năm 2024.

VIS Rating kỳ vọng khả năng trả nợ của người đi vay sẽ tiếp tục được tăng cường trong bối cảnh điều kiện kinh doanh và kinh tế vĩ mô của Việt Nam vẫn tăng trưởng mạnh mẽ nhờ những nỗ lực không ngừng của Chính phủ nhằm thúc đẩy hoạt động kinh tế.

Thông tư 02 được Ngân hàng Nhà nước Việt Nam (NHNN) bắt đầu triển khai vào tháng 5 năm 2023 như một công cụ chính sách nhằm hỗ trợ khách hàng vượt qua khó khăn trong kinh doanh và tài chính trong bối cảnh nền kinh tế tăng trưởng chậm lại.

Thông qua chính sách này các ngân hàng có thể hỗ trợ khách hàng cơ cấu lại thời hạn trả nợ, từ đó giúp họ có thêm sự linh hoạt trong việc trả nợ và có thêm thời gian để tổ chức lại hoạt động kinh doanh và quản lý dòng tiền.

Thông tư 02 cũng cho phép các ngân hàng hoãn ghi nhận chi phí tín dụng liên quan các khoản vay được cơ cấu lại đến cuối năm 2024.

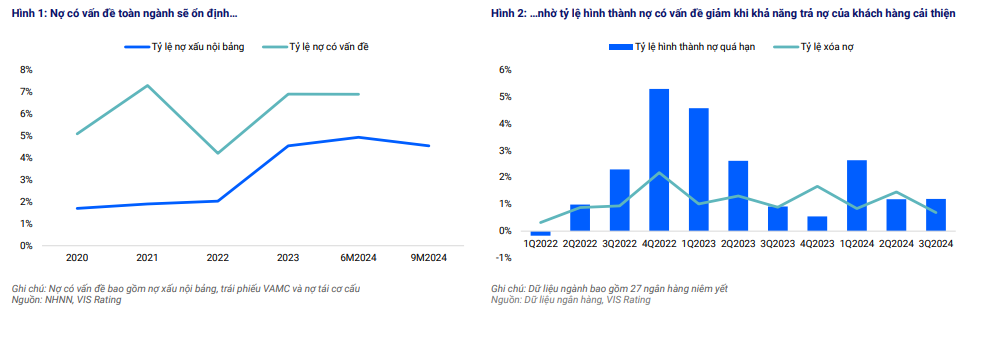

Theo NHNN, tổng nợ có vấn đề của ngành ngân hàng – bao gồm nợ xấu nội bảng, nợ tái cơ cấu và trái phiếu VAMC - ổn định ở mức 6,9% trên tổng dư nợ tín dụng toàn hệ thống tính đến tháng 6 năm 2024.

VIS Rating lưu ý rằng chỉ số này đã ổn định trong năm qua sau khi tăng mạnh 2,7 điểm % trong giai đoạn 2022-2023. NHNN cũng công bố tổng nợ gốc được cơ cấu lại toàn ngành giảm xuống còn 0,9% tổng tín dụng toàn ngành, từ mức 1,2% của cuối năm 2023.

Trong ba quý đầu năm 2024, VIS Rating lưu ý rằng tốc độ hình thành nợ quá hạn của các ngân hàng nói chung đã chậm lại. Hầu hết các ngân hàng đã bày tỏ sự tự tin rằng dòng tiền trả nợ của khách hàng sẽ tiếp tục phục hồi nhờ điều kiện hoạt động kinh doanh trong nước tốt hơn.

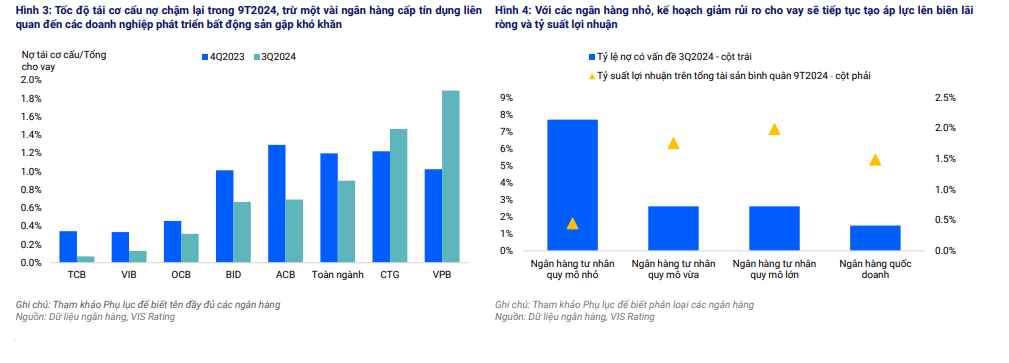

VIS Rating cũng nhận thấy rằng quy mô các khoản nợ tái cơ cấu đã giảm đáng kể tại một số các ngân hàng quốc doanh và các ngân hàng tư nhân (ví dụ: TCB, ACB, HDB, VIB).

Sau khi Thông tư 02 hết hiệu lực, các ngân hàng sẽ phải ghi nhận toàn bộ chi phí tín dụng cho các khoản nợ tái cơ cấu. Tác động lên kết quả kinh doanh vẫn có thể được kiểm soát đối với các ngân hàng lớn có quy mô nợ tái cơ cấu hạn chế.

Một số ít ngân hàng, ví dụ như VPB, với các khoản nợ tái cơ cấu đáng kể liên quan đến các khách hàng lớn và tỷ lệ bao phủ nợ xấu thấp sẽ có rủi ro tài sản cao nhất.

VIS Rating lưu ý rằng những ngân hàng này vẫn phải đối mặt chủ yếu với các vấn đề còn tồn đọng trong lĩnh vực bất động sản, trong đó một số nhà phát triển bất động sản vẫn đang vướng mắc các vấn đề pháp lý hoặc nhu cầu thấp tại các dự án mới của họ.

Các ngân hàng này cũng gặp khó khăn trong việc cải thiện khả năng sinh lời để đáp ứng chi phí tín dụng cao hơn. Chi phí vốn cũng cao hơn trong bối cảnh cạnh tranh giữa các ngân hàng tăng lên để hỗ trợ tăng trưởng tín dụng.

Một số ngân hàng nhỏ, ví dụ ABB, đã có kế hoạch giảm rủi ro cho vay nhằm giải quyết các vấn đề về chất lượng tài sản và nếu thực hiện sẽ tiếp tục tạo áp lực lên biên lãi ròng của các ngân hàng đó.

-

Loạt lãnh đạo Phát Đạt muốn bán lượng lớn cổ phiếu với cùng một lý do

Hàng loạt lãnh đạo Công ty cổ phần phát triển bất động sản Phát Đạt (Phát Đạt Corporation, mã chứng khoán PDR) vừa thông báo cơ quan quản lý về việc đăng ký bán cổ phiếu.

-

Người liên quan Tổng giám đốc MBBank đăng ký mua 2 triệu cổ phiếu MBB

Bà Lê Thị Hồng Phấn, vợ của Phạm Như Ánh – Thành viên Hội đồng quản trị kiêm Tổng Giám đốc Ngân hàng TMCP Quân đội (MBBank, mã chứng khoán: MBB) – vừa đăng ký mua vào 2 triệu cổ phiếu MBB với mục đích đầu tư....

-

Hàng loạt ngân hàng chuẩn bị thay đổi nhân sự cấp cao

Chỉ trong hai tháng đầu năm 2026, hàng loạt ngân hàng đã ghi nhận những biến động đáng chú ý trong bộ máy lãnh đạo cấp cao. Bước vào mùa đại hội cổ đông thường niên, nhiều nhà băng dự kiến trình cổ đông kế hoạch bầu mới hoặc bổ sung thành viên hội đồ...

-

LPBank chuyển trụ sở chính từ Hà Nội về Ninh Bình

Ngân hàng TMCP Lộc Phát Việt Nam (LPBank, mã chứng khoán: LPB) vừa thông báo thay đổi địa điểm đặt trụ sở chính sau khi được Ngân hàng Nhà nước Việt Nam chấp thuận.

-

Vietcombank chốt lịch ĐHĐCĐ 2026, trình kế hoạch tăng vốn và thành lập ngân hàng mới

Hội đồng quản trị Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank, mã chứng khoán: VCB) vừa ban hành nghị quyết phê duyệt kế hoạch chuẩn bị tổ chức Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2026, đồng thời công bố nhiều nội dung quan trọng liên ...

-

SHB nâng vốn điều lệ vượt 53.000 tỷ đồng

Ngân hàng Nhà nước Việt Nam vừa chấp thuận cho SHB tăng vốn điều lệ tối đa lên 53.442 tỷ đồng theo phương án đã được Đại hội đồng cổ đông thông qua.

.png)