Ảnh minh hoạ.

Lạm phát khó giảm cho tới 2024

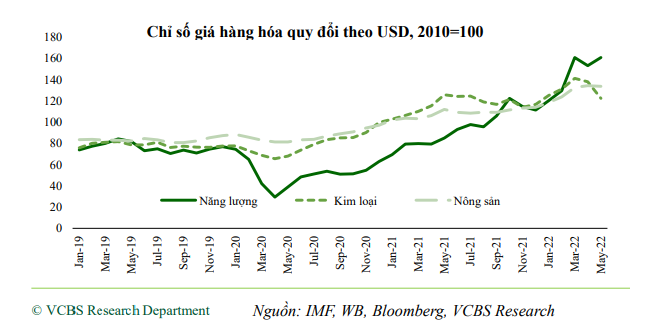

Theo VCBS, mặt bằng giá cả hàng hóa có dấu hiệu hạ nhiệt trong các tháng gần đây ở các mặt hàng kim loại tuy nhiên vẫn duy trì ở mức cao đối với mặt hàng nhiên liệu và lương thực.

Chỉ số giá tiêu dùng (CPI) tháng 5/2022 tăng 0,38% so với tháng trước, CPI tháng 5 tăng 2,48% so với tháng 12/2021 và tăng 2,86% so với cùng kỳ năm trước. Áp lực tăng chủ yếu do giá xăng dầu trong nước tăng theo giá thế giới; giá lương thực, thực phẩm, giá hàng hóa và dịch vụ tiêu dùng thiết yếu tăng theo giá nguyên nhiên vật liệu đầu vào.

Bình quân 5 tháng đầu năm 2022, CPI tăng 2,25% so với cùng kỳ năm trước, cao hơn mức tăng 1,29% của 5 tháng đầu năm 2021; lạm phát cơ bản tăng 1,1%.

Trong báo cáo triển vọng thị trường hàng hóa của World Bank vào tháng 4, giá năng lượng được dự báo tăng 50% trong năm 2022 và sau đó duy trì mặt bằng giá trong năm 2023 và 2024. Trong khi đó, các mặt hàng nông nghiệp hay kim loại được dự báo tăng 20% trong năm 2022 và sau đó tăng nhẹ năm 2023 và 2024.

VCBS cho rằng áp lực lạm phát vẫn tồn tại đáng kể đặc biệt trong bối cảnh giá cả hàng hóa, nguyên vật liệu, giá dầu tăng cao trước các diễn biến địa chính trị khó lường trên thế giới. Trong giai đoạn này các biện pháp giảm thuế, phí đối với mặt hàng xăng dầu đang được cân nhắc thêm nhằm làm giảm áp lực về chi phí đầu vào đối với nền kinh tế.

VCBS dự báo lạm phát tháng 6/2022 có thể tăng 0,4% - 0,5% so với tháng trước, tương ứng tăng 3,08% - 3,18% so với năm trước.

Theo VCBS, các tín hiệu đang khẳng định lạm phát không còn là diễn biến tạm thời ngắn hạn và theo đó các ngân hàng trung ương (NHTW) đã bắt đầu có thay đổi đặc biệt trong chính sách ứng phó lạm phát.

Rủi ro tăng trưởng kinh tế chậm đi kèm lạm phát cao

Triển vọng kinh tế thế giới kém lạc quan hơn trƣớc các căng thẳng địa chính trị. Kèm theo đó là các biện pháp trừng phạt kinh tế lẫn nhau vẫn đang leo thang và khả năng bùng phát làn sóng dịch bệnh mới cũng là rủi ro đáng kể đe dọa triển vọng phục hồi nền kinh tế .

Cục Dự trữ liên bang Mỹ (Fed) dự kiến sẽ tăng lãi suất 2 lần với mức tăng 50 điểm trong cuộc họp tháng 6 và tháng 7 tới. Fed được dự báo sẽ tiếp tục tăng lãi suất cho đến khi đạt đến những kết quả đáng kể trong việc kiểm soát lạm phát. Nhờ vậy, xu hướng đồng USD lên giá so với ngoại tệ mạnh khác tiếp tục duy trì. Thực tế này tạo áp lực lớn đối với nền kinh tế toàn cầu vốn đang trong quá trình phục hồi sau đại dịch.

Theo VCBS, điều này cho thấy bài toán khó đối với các NHTW khi đảm bảo mục tiêu liên quan đến lạm phát và sự cân đối trong tương quan về chính sách tiền tệ so với các quốc gia khác trên thế giới khi nhiều NHTW đã tăng lãi suất nhằm ứng phó với lạm phát. Việt Nam cũng không phải là ngoại lệ.

VCBS đánh giá trong giai đoạn này ưu tiên hàng đầu về chính sách của Việt Nam là kiểm soát lạm phát, ổn định kinh tế vĩ mô khi các yếu tố bất định gia tăng. Tuy nhiên, việc giá cả nguyên nhiên vật liệu hàng hoá trên thế giới tăng nóng cũng hạn chế phần nào khả năng can thiệp của nhà điều hành khiến dự báo các mục tiêu điều hành gặp nhiều thách thức. Nhìn chung, theo VCBS, nền kinh tế có xu hướng tăng trưởng chậm lại đáng kể đi kèm với lạm phát cao trong khoảng thời gian dài hơn so với những dự báo trước đây

Do đó, VCBS điều chỉnh kỳ vọng tăng trưởng GDP quý 2/2022 đạt khoảng 5,56% - 6,5%, tương ứng với mức tăng trưởng 6 tháng đầu năm từ 5,4% - 5,78%. Số liệu tăng truởng dự báo cho năm 2022 được điều chỉnh xuống ở mức 6,25% - 7,02%.

Lãi suất cho vay ghi nhận áp lực tăng

Lãi suất huy động nhích tăng trong tháng 5 chủ yếu tại các ngân hàng thương mại (NHTM) cổ phần với mức tăng trung bình 10-20 điểm, mức tăng cao nhất cá biệt tại kỳ hạn 12 tháng với mức tăng gần 70 điểm. Nhờ vậy, từ đầu năm đến nay, lãi suất huy động đã tăng 30-60 điểm.

Đến 31/5/2022, tín dụng tăng 8,04% so với cuối năm 2021 và tăng 16,94% so với cùng kỳ năm 2021. Số liệu phần nào cho thấy tín dụng có xu hướng tăng cao hơn đối với giai đoạn phục hồi sau dịch đặc biệt tại các ngành thương mại và dịch vụ.

Đối với lãi suất cho vay, hệ thống NHTM đã bắt đầu triển khai chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40.000 tỷ đồng theo Nghị định 31 của Chính phủ và Thông tư 03 của NHNN. Giai đoạn này, NHNN thể hiện quyết tâm thực hiện chương trình hỗ trợ lãi suất hiệu quả hỗ trợ trọng điểm vào một số ngành nghề nhằm hỗ trợ nền kinh tế sau dịch. Nhờ vậy, định hướng xuyên suốt của NHNN vẫn là giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi sau dịch.

Mặc dù vậy, với tăng trưởng tín dụng dự báo đạt cao hơn so với cùng kỳ, lãi suất huy động chịu áp lực tăng. Theo đó, lãi suất cho vay khó có thể tránh khỏi những áp lực nhất định, theo VCBS.

Với dự báo áp lực lạm phát tiếp tục hiện hữu trong các tháng tiếp theo đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế, lãi suất huy động được dự báo còn có thể tiếp tục tăng.

Cụ thể, lãi suất huy động có thể chịu áp lực tăng 100-150 điểm cơ bản (bps, một điểm cơ bản được tính bằng 1/100 của 1%, tương đương 0,01%) trong cả năm 2022. Trong khi đó, VCBS dự báo lãi suất cho vay sẽ ghi nhận áp lực tăng tuy nhiên sẽ có độ trễ so với thời điểm tăng của lãi suất huy động. Cùng với đó, sẽ có sự phân hoá giữa mức tăng và thời điểm tăng giữa các ngành nghề.

.png)