Kỳ hạn kéo dài

Theo báo cáo, giá trị phát hành trái phiếu doanh nghiệp trong năm 2020 đạt kỷ lục ở mức 429,5 nghìn tỷ đồng, tăng 28,3% so với năm 2019. Nguồn vốn huy động này đã đóng góp lớn cho việc khai thông nguồn vốn cho doanh nghiệp trong bối cảnh dịch bệnh Covid-19.

Mức phát hành này tương đương 4,7% dư nợ tín dụng toàn hệ thống và trong năm 2020, nhiều doanh nghiệp đã tìm đến kênh phát hành trái phiếu để kéo dài kỳ hạn vốn để phát triển và ứng phó với những tác động của dịch bệnh đến dòng tiền kinh doanh.

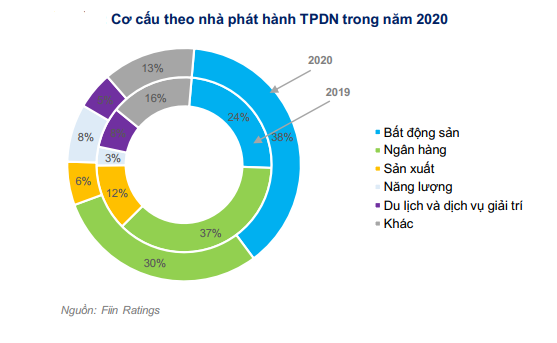

Trong đó, các đơn vị phát triển bất động sản đã tăng cường huy động vốn thông qua kênh này. Họ là những nhà phát hành lớn nhất với giá trị đạt 162 nghìn tỷ đồng, tăng 100,1% so với 2019, trong đó các nhà phát hành nổi bật nhất là Tập đoàn Sovico, TNR, Vinhomes và Novaland (chiếm 11% tổng giá trị phát hành trong 2020).

Theo thống kê đến thời điểm cuối quý 3/2020, dư nợ trái phiếu của các doanh nghiệp thuộc ngành bất động sản nhà ở đã niêm yết đang chiếm 62% vay dài hạn và chiếm 45% tổng nợ vay của họ.

Các trái phiếu của doanh nghiệp bất động sản có xu hướng kéo dài kỳ hạn hơn trong năm 2020, với mức trung bình khoảng 3,8 năm, dài hơn 1 năm so với năm 2019, lãi suất trái phiếu bình quân cũng đã tăng gần 210 điểm cơ bản lên mức bình quân 10,5%.

Điều này cũng thể hiện nhu cầu vốn dài hạn của doanh nghiệp bất động sản, cũng như những ảnh hưởng bởi triển vọng của ngành và những tác động của yếu tố dịch bệnh tới việc phải cơ cấu kỳ hạn dài hơn của các nhà phát hành trái phiếu trong ngành bất động sản.

“Chúng tôi cho rằng xu hướng huy động vốn qua trái phiếu doanh nghiệp vẫn sẽ tiếp tục trong năm 2021 khi thị trường bất động sản chưa thực sự phục hồi như giai đoạn 2017-2019, doanh nghiệp cần thêm vốn để tái khởi động hoạt động kinh doanh và tái cấu trúc cơ cấu tài chính nhưng các tiêu chuẩn cho vay bị thắt chặt hơn”, Fiin Ratings cho biết.

Hút nhà đầu tư cá nhân

Mặc dù không có số liệu cập nhật cho cả năm do những thay đổi về quy định công bố thông tin, sự tham gia của nhà đầu tư cá nhân vào thị trường trái phiếu doanh nghiệp cũng tăng lên đáng kể trong năm 2020 khi lãi suất tiền gửi ở mức thấp.

Tính đến cuối tháng 7 năm 2020, các nhà đầu tư cá nhân chiếm 13% giá trị trên thị trường sơ cấp, tăng tỷ trọng gần gấp đôi so với năm 2019. Tuy nhiên đây chỉ là số liệu được kê khai trên thị trường sơ cấp nên Fiin Ratings cho rằng trên thực tế, mức độ tham gia của nhà đầu tư cá nhân có thể cao hơn nhiều do các trái phiếu doanh nghiệp có thể được phát hành theo các đợt riêng lẻ trước khi phân phối lại trên thị trường thứ cấp bởi ngân hàng và công ty chứng khoán.

“Với mặt bằng lãi suất tiền gửi duy trì ở mức thấp, các nhà đầu tư cá nhân vẫn sẽ tham gia tích cực trên thị trường trái phiếu doanh nghiệp”, đơn vị này nhận định.

Tuy nhiên, các thay đổi về khung pháp lý (chẳng hạn như Nghị định 153/2020 quy định chỉ nhà đầu tư chuyên nghiệp mới được tham gia mua trái phiếu) sẽ hạn chế sự tham gia của nhà đầu tư cá nhân vào các trái phiếu phát hành riêng lẻ, thay vào đó họ sẽ tích cực hơn ở các trái phiếu phát hành ra công chúng.

Do các đơn vị phát triển bất động sản là các nhà phát hành chính trái phiếu doanh nghiệp tại Việt Nam hiện nay, Fiin Ratings đã thực hiện phân tích và đánh giá năng lực tài chính của các đơn vị này với mong muốn chỉ ra khả năng đáp ứng nghĩa vụ nợ của doanh nghiệp phát hành.

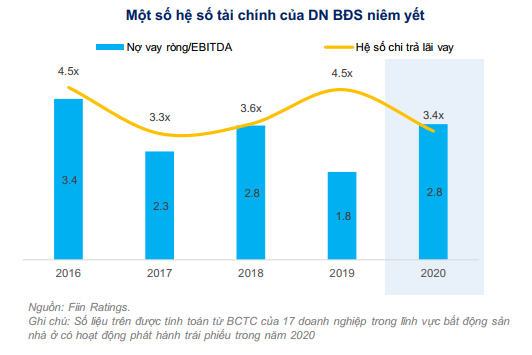

Dựa trên phân tích số liệu tài chính của 17 nhà phát hành đang niêm yết trong năm 2020, báo cáo đưa ra nhận định sức khỏe tài chính của các doanh nghiệp này vẫn duy trì ở mức độ tương đối an toàn.

Cụ thể, hệ số chi trả lãi vay trung bình đã giảm từ mức 4,5 lần trong năm 2019 xuống còn 3,4 lần trong năm 2020. Mặc dù giảm đáng kể năng lực trả lãi vay nhưng mức độ này về cơ bản vẫn ở mức chưa đáng lo ngại nếu so với bình quân trong 5 năm vừa qua.

Hệ số Nợ vay ròng/EBITDA đã tăng lên mức 2,8 lần. Tuy hệ số này đã tăng so với năm 2019 nhưng vẫn thấp hơn kỳ hạn bình quân của trái phiếu bất động sản hiện ở mức 3,8 năm.

Tuy nhiên, có sự phân hóa rõ rệt trong năm 2020 giữa các đơn vị đầu ngành. Khi loại bỏ nhà phát hành lớn nhất này thì, sức khỏe tài chính của các doanh nghiệp còn lại trong ngành đã bị suy yếu rõ rệt.

Cụ thể, hệ số chi trả lãi vay năm 2020 giảm về mức 0,7 lần, tức là lợi nhuận tạo ra không đủ trang trải lãi vay. Hệ số nợ vay ròng/EBITDA năm 2020 tăng lên tới 17,3 lần.

“Do đó, các nhà đầu tư cần đánh giá chi tiết từng trái phiếu và doanh nghiệp phát hành để có các thông tin cụ thể, theo sát diễn biến tình hình tài chính của doanh nghiệp, cũng như các biện pháp xử lý khi dòng tiền từ hoạt động kinh doanh không như dự kiến”, Fiin Ratings lưu ý.

-

Phát hành Trái phiếu – Kỳ 2: Rủi ro tiềm ẩn chờ phía trước

CafeLand - Mới đây, Ngân hàng Nhà nước (NHNN) đã có văn bản gửi đến các ngân hàng thương mại trong nước về việc yêu cầu kiểm soát rủi ro trong hoạt động đầu tư trái phiếu doanh nghiệp để cơ cấu nợ hay vào công ty bất động sản. Điều này cho thấy NHNN đang thực sự quan ngại trước tình trạng nhiều doanh nghiệp phát hành trái phiếu với lãi suất cao cho ngân hàng. Như vậy, rõ ràng rủi ro của nhà đầu tư trái phiếu thậm chí cả nền kinh tế, hệ thống tài chính đang chờ phía trước.

-

Tập đoàn Sovico bị phạt 92,5 triệu đồng do vi phạm công bố thông tin trái phiếu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành quyết định xử phạt vi phạm hành chính đối với Công ty Cổ phần Tập đoàn Sovico do vi phạm quy định công bố thông tin trong lĩnh vực chứng khoán và thị trường chứng khoán....

-

Hải Phát Invest bị buộc khắc phục hậu quả do sử dụng sai mục đích vốn trái phiếu

Thanh tra Ủy ban Chứng khoán Nhà nước mới đây đã ban hành quyết định áp dụng biện pháp khắc phục hậu quả đối với Công ty Cổ phần Đầu tư Hải Phát (Hải Phát Invest) do vi phạm quy định trong sử dụng tiền thu được từ chào bán trái phiếu riêng lẻ....

-

Doanh nghiệp bất động sản gọi vốn trái phiếu, triển khai dự án khu nhà ở – thương mại tại Ninh Bình

Chỉ sau chưa đầy một năm thành lập, CTCP Thiên Phúc Invest đã huy động thành công 79,5 tỷ đồng qua kênh trái phiếu doanh nghiệp để bổ sung vốn triển khai dự án khu nhà ở kết hợp thương mại – dịch vụ tại phường Liêm Tuyền....

-

Sai sót báo cáo trái phiếu, Hội An Invest bị phạt gần trăm triệu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 86/QĐ-XPHC ngày 2/2/2026 xử phạt 92,5 triệu đồng đối với Công ty Cổ phần Hội An Invest do không công bố và công bố chậm một số thông tin theo quy định pháp luật trong lĩnh vực ...

-

Sunshine VNE thanh toán trái phiếu bằng tài sản thay tiền mặt

Công ty Cổ phần Đầu tư, Thương mại và Phát triển Xây dựng Sunshine VNE vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội và người sở hữu trái phiếu để công bố thông tin bất thường liên quan đến việc thanh toán gốc, lãi trái phiếu bằng tài sản khác t...

.JPG)

.png)