Thị trường trái phiếu doanh nghiệp mở rộng

Tại nhiều quốc gia, trái phiếu là một trong những kênh huy động vốn quan trọng của doanh nghiệp, với quy mô trái phiếu thường chiếm 20-50% GDP. Nhà đầu tư vào trái phiếu doanh nghiệp thường là các quỹ đầu tư và kể cả những cá nhân. Tại Việt Nam, trong những năm gần đây, quy mô trái phiếu doanh nghiệp phát triển khá nhanh. Rất nhiều doanh nghiệp trong nước đã phát hành một lượng rất lớn trái phiếu cho quỹ đầu tư, tổ chức tài chính trong và ngoài nước.

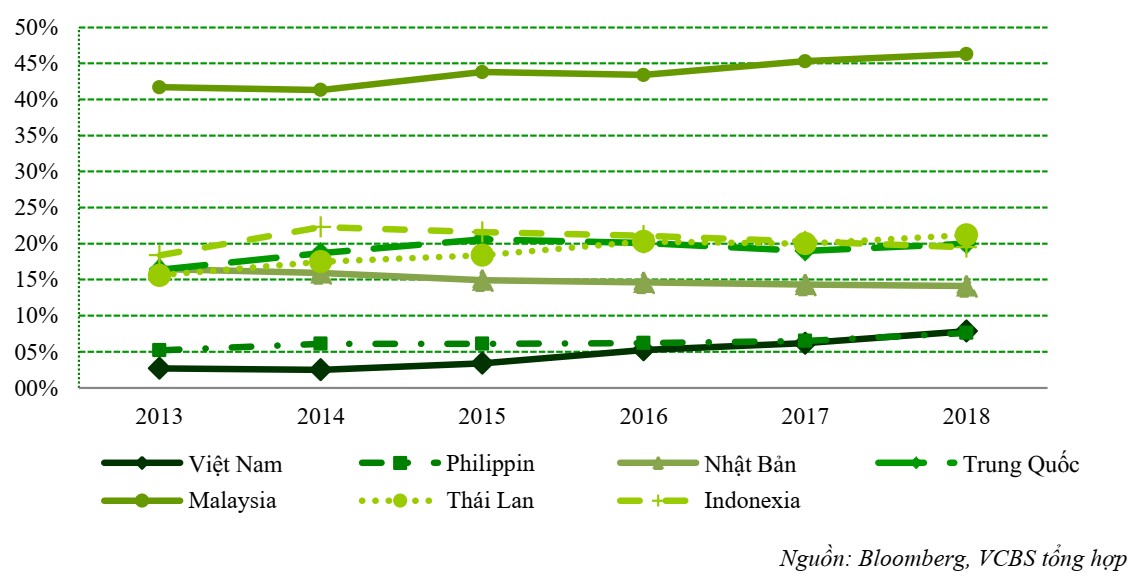

Quy mô trái phiếu so với GDP ở một số quốc gia

Quy mô trái phiếu Việt Nam đang tăng nhanh, nhưng so với các nước khác thì vẫn còn khá nhỏ. Do đó, tiềm năng phát triển thị trường trái phiếu của Việt Nam đang rất lớn

Theo số liệu từ Bộ Tài chính, trong sáu tháng đầu năm 2019, tổng lượng trái phiếu doanh nghiệp đạt 116.085 tỉ đồng, tăng 74% so với cùng kỳ năm trước. Cũng theo số liệu từ Bộ Tài chính, đến giữa tháng 8-2019, giá trị trái phiếu doanh nghiệp phát hành tầm 130.000-140.000 tỉ đồng. Tổng quy mô trái phiếu doanh nghiệp hiện nay của Việt Nam bằng khoảng 10% GDP.

So với kênh tín dụng thì trái phiếu vẫn đang chiếm một tỷ lệ khá nhỏ. Nguyên nhân là thị trường tài chính Việt Nam vẫn đang ở một mức độ phát triển khá thấp. Nhu cầu huy động vốn của các doanh nghiệp rất lớn nhưng hầu hết các doanh nghiệp đều khá nhỏ, số liệu tài chính không minh bạch. Do vậy, rất khó để tạo uy tín với các nhà đầu tư để có thể huy động vốn một cách dễ dàng.

Bên cạnh đó, các tổ chức hỗ trợ cho thị trường trái phiếu doanh nghiệp chưa thực sự phát triển. Việt Nam thiếu các tổ chức đánh giá tín nhiệm doanh nghiệp có uy tín để có thể xếp hạng rủi ro doanh nghiệp để nhà đầu tư làm căn cứ khi mua trái phiếu doanh nghiệp đó phát hành. Bên cạnh đó, tính thanh khoản của trái phiếu doanh nghiệp trên thị trường thứ cấp chưa cao nên cũng không thu hút được các nhà đầu tư nhỏ lẻ tham gia.

Trong thời gian gần đây, thị trường trái phiếu doanh nghiệp đã có những chuyển biến khá tích cực. Các định chế trung gian tài chính như công ty chứng khoán, ngân hàng đã tham giá tích cực hơn vào việc “phân phối” trái phiếu doanh nghiệp đến nhà đầu tư cá nhân. Nhiều công ty chứng khoán thành lập quỹ đầu tư trái phiếu với quy mô khá lớn.

Chẳng hạn, Quỹ đầu tư trái phiếu Techcom có quy mô lên đến hơn 7.000 tỉ đồng. Năm 2018, Công ty Chứng khoán Kỹ thương đã phân phối hơn 61.992 tỉ đồng trái phiếu doanh nghiệp, tăng 79% so với năm 2017, trong đó phần lớn lượng trái phiếu được phân phối cho nhà đầu tư. Hiện cũng có khá nhiều quỹ đầu tư trái phiếu được thành lập.

Hiện có khá nhiều doanh nghiệp, ngân hàng trong nước cũng đang đẩy mạnh việc huy động vốn bằng cách phát hành trái phiếu quốc tế.

Chẳng hạn, năm 2018, Tập đoàn Novaland huy động thành công 160 triệu USD từ việc phát hành trái phiếu chuyển đổi quốc tế.

Rủi ro đang ở phía trước

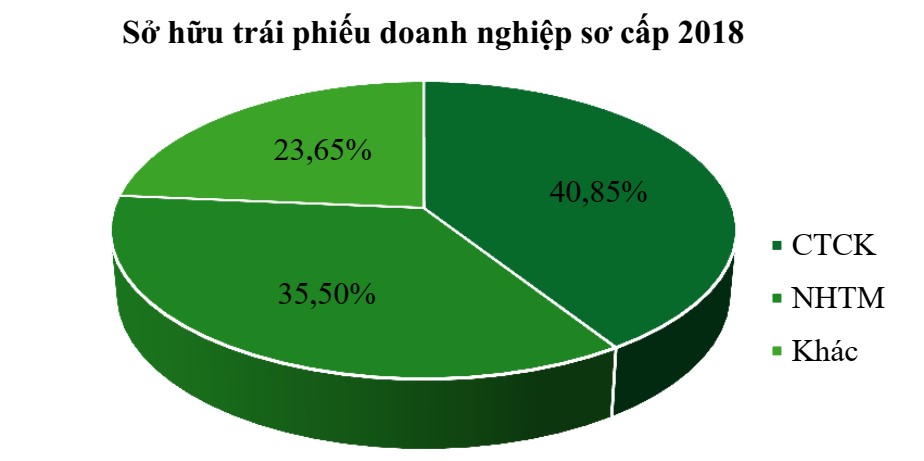

Ngân hàng thương mại đang sở hữu khoảng 35,5% lượng trái phiếu doanh nghiệp. Bên cạnh đó, có khoảng 40,85% do công ty chứng khoán sở hữu, chắc chắn trong đó có một tỷ lệ không nhỏ vốn này có nguồn gốc từ ngân hàng. Điều này cho thấy một tỷ lệ rất cao trái phiếu đang do ngân hàng trực tiếp hoặc gián tiếp sở hữu. Nguồn: VCBS

Sự phát triển của thị trường trái phiếu là điểm rất tích cực đối với thị trường tài chính và cả nền kinh tế. Thị trường trái phiếu phát triển giúp cho nhà đầu tư có thêm nhiều kênh đầu tư, doanh nghiệp có thêm kênh để huy động vốn, bớt phụ thuộc quá nhiều vốn vay từ ngân hàng. Tuy nhiên, bên cạnh những điểm tích cực đó, việc phát triển thiếu kiểm soát, méo mó sẽ dẫn đến rất nhiều rủi ro cho cả hệ thống tài chính ở Việt Nam.

Cụ thể, khi dòng vốn không được kiểm soát một cách chặt chẽ, dẫn đến việc sử dụng vốn có tính mạo hiểm cao hơn, rủi ro hơn. Vụ án “Bầu” Kiên trước đây là một trường hợp điển hình khi các công ty của ông Nguyễn Đức Kiên dùng “ma trận” trái phiếu để vay vốn ngân hàng đầu tư cổ phiếu, đầu tư vàng… gây rủi ro cho hệ thống tài chính. Dù hiện nay việc mua trái phiếu được kiểm soát nhưng vẫn tồn tại không ít kẽ hở.

Chẳng hạn, vào cuối năm 2018, Sunshine Group đã phát hành 10.000 tỉ đồng trái phiếu. Lượng trái phiếu này không có tài sản đảm bảo và lớn hơn vốn chủ sở hữu của công ty này. Với tình hình tài chính thời điểm đó thì Sunshine Group rất khó vay vốn từ ngân hàng. Được biết, hiện Ngân hàng Việt Nam Thịnh Vượng đang sở hữu trên 1.000 tỉ đồng và Ngân hàng An Bình sở hữu 790 tỉ đồng trái phiếu này.

Mới đây, dư luận cũng xôn xao việc Công ty cổ phần thiết kế và trang trí nội thất Norah thuộc Tập đoàn Vạn Thịnh Phát có vốn điều lệ 1.200 tỉ đồng, nhưng đã phát hành trái phiếu với giá trị lên đến 3.500 tỉ đồng. Cho đến nay thông tin nhà đầu tư mua trái phiếu này chưa được tiết lộ. Trước đó, một công ty khác cũng thuộc nhóm Vạn Thịnh Phát là Công ty cổ phần Tập đoàn Đầu tư An đã bán thành công 15.000 tỉ đồng trái phiếu không có tài sản đảm bảo.

Trong những tháng gần đây, một loạt doanh nghiệp bất động sản như Phát Đạt, Văn Phú cũng đã huy động hàng nghìn tỉ đồng thông qua việc phát hành trái phiếu. Trong đó, lô trái phiếu có trị giá 200 tỉ đồng của Phát Đạt phát hành ngày 18/3/2019 có lãi suất lên đến 14,5%, các lô trái phiếu của Văn Phú (VPI) cũng có lãi suất lên đến 12%.

Việc nhiều doanh nghiệp bất động sản huy động hàng nghìn tỉ đồng mà không có tài sản đảm bảo, không được đánh giá tín nhiệm và thông tin về doanh nghiệp cũng rất ít được xem là một điều khá bất thường. Cho đến nay ai là “chủ nhân” của lượng trái phiếu vẫn là điều bí mật. Tuy nhiên, có lẽ quan hệ giữa người bán và người mua ắt hẳn phải rất “đặc biệt”. Xét một khía cạnh nào đó việc “thiếu minh bạch” trong phát hành này cũng gây ra nhiều rủi ro bởi việc sử dụng tiền của doanh nghiệp cũng sẽ thiếu minh bạch.

Đối với các doanh nghiệp bất động sản, việc ồ ạt huy động vốn thời gian qua với lãi suất cao cho thấy nhiều doanh nghiệp đang thiếu vốn kinh doanh. Thị trường bất động sản đang khó khăn và việc nhiều dự án ở TP HCM, Đà Nẵng bị chậm tiến độ do bị thanh tra cũng ảnh hưởng đến việc trả nợ đúng hạn của các doanh nghiệp. Do đó, việc huy động vốn có thể nhằm mục tiêu tái cấu trúc lại nợ. Đây là dấu hiệu cho thấy rủi ro tiềm ẩn trong nền kinh tế đang ngày càng lớn.

-

Phát hành trái phiếu – Kỳ 1: Tại sao doanh nghiệp bất động sản phải lao vào cuộc đua?

CafeLand – Chỉ trong tám tháng đầu năm 2019, tổng lượng trái phiếu các doanh nghiệp phát hành đã lên hơn 140.000 tỉ đồng, gần bằng cả năm 2018. Đặc biệt, trong số đó, doanh nghiệp trong ngành bất động sản và xây dựng chiếm tỷ lệ khá cao. Bên cạnh đó, lãi suất trái phiếu cũng ở mức cao nhất, lên tới 14,5%. Vậy tại sao các doanh nghiệp bất động sản lại lao vào cuộc đua phát hành trái phiếu?

-

Tập đoàn Sovico bị phạt 92,5 triệu đồng do vi phạm công bố thông tin trái phiếu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành quyết định xử phạt vi phạm hành chính đối với Công ty Cổ phần Tập đoàn Sovico do vi phạm quy định công bố thông tin trong lĩnh vực chứng khoán và thị trường chứng khoán....

-

Hải Phát Invest bị buộc khắc phục hậu quả do sử dụng sai mục đích vốn trái phiếu

Thanh tra Ủy ban Chứng khoán Nhà nước mới đây đã ban hành quyết định áp dụng biện pháp khắc phục hậu quả đối với Công ty Cổ phần Đầu tư Hải Phát (Hải Phát Invest) do vi phạm quy định trong sử dụng tiền thu được từ chào bán trái phiếu riêng lẻ....

-

Doanh nghiệp bất động sản gọi vốn trái phiếu, triển khai dự án khu nhà ở – thương mại tại Ninh Bình

Chỉ sau chưa đầy một năm thành lập, CTCP Thiên Phúc Invest đã huy động thành công 79,5 tỷ đồng qua kênh trái phiếu doanh nghiệp để bổ sung vốn triển khai dự án khu nhà ở kết hợp thương mại – dịch vụ tại phường Liêm Tuyền....

-

Sai sót báo cáo trái phiếu, Hội An Invest bị phạt gần trăm triệu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 86/QĐ-XPHC ngày 2/2/2026 xử phạt 92,5 triệu đồng đối với Công ty Cổ phần Hội An Invest do không công bố và công bố chậm một số thông tin theo quy định pháp luật trong lĩnh vực ...

-

Sunshine VNE thanh toán trái phiếu bằng tài sản thay tiền mặt

Công ty Cổ phần Đầu tư, Thương mại và Phát triển Xây dựng Sunshine VNE vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội và người sở hữu trái phiếu để công bố thông tin bất thường liên quan đến việc thanh toán gốc, lãi trái phiếu bằng tài sản khác t...