Ảnh minh hoạ.

Tỷ giá VND/USD chịu sức ép trước áp lực tăng lãi suất để kìm chế lạm phát của Fed

Do tác động cộng hưởng của các yếu tố như đứt chuỗi cung ứng do đại dịch Covid, các gói hỗ trợ của chính phủ và xung đột Nga-Ukraine, lạm phát của Hoa Kỳ vượt qua 2% (2,62%/năm) kể từ tháng 3/2021 và đạt đỉnh 9,01%/năm vào tháng 6/2022.

Trong bối cảnh lạm phát tăng mạnh, Cục Dự trữ liên bang Mỹ (Fed) đã nâng mức lãi suất từ 0,25%/năm lên 0,5% vào ngày 16/3/2022. Kể từ thời điểm đó đến nay, Fed đã có 6 lần tăng lãi suất, đưa mức lãi suất mục tiêu lên 4%/năm.

Fed tăng lãi suất đã kéo theo sự tăng giá của đồng USD. Đồng USD bắt đầu tăng mạnh làm cho đồng nội tệ của rất nhiều quốc gia, bao gồm Việt Nam mất giá mạnh so với đồng USD. Ở 4 lần tăng lãi đầu tiên, mặc dù tỷ giá có tăng lên, tuy nhiên, mức độ tăng không quá căng thẳng. Ở lần tăng thứ 5 (22/09/2022), áp lực lên tỷ giá USD/VNĐ là rất lớn.

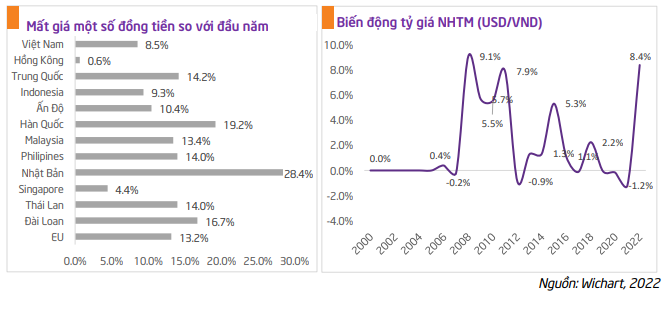

Theo thống kê của TPS, tỷ giá ngân hàng thương mại vượt 24.000 vào ngày 30/09/2022. Tính tới ngày 31/10/2022, tỷ giá ngân hàng thương mại tăng 8,5% và tỷ giá thị trường tự do tăng 7,6% so với đầu năm.

Tuy nhiên, từ đầu tháng 11 tới nay, tỷ giá đang có xu hướng chững lại nhờ lạm phát tháng 11 của Hoa Kỳ giảm xuống còn 7,7% góp phần giảm bớt áp lực tăng lãi suất của Fed trong thời gian tới. Đối với lãi suất, áp lực tăng lãi suất liên ngân hàng bắt đầu manh nha từ đầu năm 2022 do nhu cầu tăng trong dịp tết.

Lãi suất liên ngân hàng kỳ hạn O/N vượt 2% vào cuối tháng 1 (25/1/2022) và hạ nhiệt sau khi đạt đỉnh 3,4%/năm vào ngày 10/2/2022. Lãi suất liên ngân hàng có dấu hiệu tăng trở lại kể từ cuối tháng 6/2022 và bắt đầu tăng mạnh từ cuối tháng 7/2022, lãi suất kỳ hạn O/N vượt 2% vào 21/7/2022 khi NHNN liên tục thực hiện rút tiền trên thị trường mở bằng cách phát hành tín phiếu và thực hiện các hợp đồng bán USD.

Áp lực lãi suất liên ngân hàng tăng mạnh vào đầu tháng 10/2022 sau khi NHNN 2 lần tăng lãi suất điều hành lên 1% cho mỗi lần tăng, nâng lãi suất kỳ hạn O/N từ 5% lên 7% và người dân ồ ạt rút tiền sau sự kiện Vạn Thịnh Phát. Lãi suất liên ngân hàng tăng mạnh lên 8,44%/năm vào ngày 5/10/2022, đây là mức cao nhất kể từ 12/4/2012, theo TPS.

Tuy nhiên, lãi suất liên ngân hàng đã hạ nhiệt kể từ đầu tháng 11 khi đồng USD giảm xuống sau báo cáo lạm phát tháng 11 của Hoa Kỳ.

Tuy nhiên, so với nhiều quốc gia khác, sự mất giá của VND là không quá lớn

Theo TPS, tính tới ngày 31/10/2022, VND đã mất giá gần 8,5% so với đầu năm 2022. Một số quốc gia có đồng nội tệ mất giá mạnh như Nhật Bản (28,4%), Hàn Quốc (19,2%), Đài Loan (16,7%), Trung Quốc (14,2%), Thái Lan (14%) và Philipine (14%)…

Kể từ khi Fed bắt đầu tăng lãi suất (16/3/2022) đến giữa tháng giữa tháng 09, NHNN chỉ sử dụng công cụ mua bán ngoại tệ và thị trường mở (bán tín phiếu) để điều tiết lạm phát và tỷ giá. Tuy nhiên, tới giữa tháng 9, sau đợt tăng lãi suất 0,75% đưa lãi suất mục tiêu của Fed lên 3,25% vào ngày 22/9/2022, áp lực tỷ giá tăng mạnh. Các công cụ tăng lãi suất và nới lỏng tỷ giá được sử dụng.

Cụ thể, đối với biện pháp mua bán ngoại tệ và nới lỏng biên độ tỷ giá: Tính từ đầu năm 2022, NHNN đã bán ra thị trường khoảng 23 tỷ USD, đưa mức dự trữ ngoại tệ từ 110 tỷ USD ở tháng 02/2022 về mức khoảng 87 tỷ USD2 vào tháng 09/2022.

Bên cạnh đó, sau 7 năm vào ngày 17/10/2022, NHNN đã quyết định nới lỏng biên độ tỷ giá từ +/- 3% lên +/- 5%, giúp trần ngoại tệ các ngân hàng được phép thực hiện lên 24,765 đồng. Sau động thái này của NHNN, đồng loạt các ngân hàng đã tăng giá giao dịch USD.

So với đầu năm, tỷ giá USD/VND NHTM của Việt Nam đã tăng 8,5%. Đây là mức tăng mạnh nhất kể từ năm 2008 tới nay, theo TPS.

Nhìn về quá khứ, tỷ giá USD/VND của Việt Nam có xu hướng tăng nhưng mức tăng khá nhẹ, ổn định khoảng 1-2% hàng năm. Tuy nhiên, trong giai đoạn 2000 đến nay vẫn có 1 số năm có tốc độ tăng của tỷ giá NHTM vượt khỏi khung 2%.

Năm 2023, NHNN có khả năng tăng lãi suất điều hành thêm 2 – 3 lần, trung bình mỗi lần khoảng 1%

Theo dự báo của TPS, Trong thời gian tới, ngoài yếu tố thâm hụt cán cân vãng lai, thì các hành động của Fed về lãi suất của Hoa Kỳ và yếu tố lạm phát trong nước sẽ có tác động khá lớn tới sự điều hành lãi suất của NHNN. Mặc dù Fed đã bày tỏ quan điểm sẽ giảm tốc tăng lãi suất trong thời gian tới, tuy nhiên, quyết định của Fed còn phụ thuộc rất nhiều vào bối cảnh kinh tế toàn cầu.

Sự phục hồi nền kinh tế Trung Quốc và xu hướng dịch chuyển nhà máy từ EU sang Hoa Kỳ sẽ là yếu tố gây khó khăn cho Fed trong việc kiểm soát lạm phát và giảm tốc tăng lãi suất trong năm tới, theo TPS.

Về bối cảnh trong nước, mặc dù cán cân vãng lai đã được cải thiện, nhưng cân tổng thể thâm hụt rất lớn ở quý 3/2022 và khả năng cán cân vãng lai và cán cân tổng thể tiếp tục thâm hụt ở quý 4 vẫn có thể xảy ra. Một yếu tố quan trọng nữa là, lạm phát cơ bản bắt đầu tăng mạnh kể từ tháng 10 và vượt qua lạm phát chung. Điều này cho thấy, lạm phát đang bắt đầu lan tỏa tới hầu hết các ngành trong nền kinh tế, đặc biệt là ngành giáo dục, ăn uống và vật liệu xây dựng…

Bên cạnh đó, giá điện tăng cũng sẽ tiếp tục gây áp lực cho lạm phát từ giờ tới năm sau. Vì vậy, điều chỉnh giá xăng không còn là công cụ hiệu quả cho các nhà điều hành kiểm soát lạm phát, theo TPS.

TPS dự báo, sắp tới, khả năng NHNN tiếp tục tăng lãi suất điều hành là rất cao. Đặc biệt là quyết định mở 1,5% - 2% room tín dụng cho toàn hệ thống có thể là hành động xoa dịu trước khi tăng lãi suất của NHNN. Từ giờ tới sang năm 2023, Fed có thể có 2 đến 3 lần tăng lãi suất, tức là NHNN có khả năng cũng phải tăng lãi suất điều hành thêm 2 – 3 lần, trung bình mỗi lần khoảng 1%. Đỉnh lãi suất điều hành có thể sẽ rơi vào giữa quý 2/2023, với mức tăng từ 2%- 3% so với mức lãi suất điều hành hiện tại, TPS nhận định.

-

Mặc các nước đua tăng lãi suất, vì sao Nhật Bản vẫn giữ lãi suất dưới mức 0 kể từ năm 2016?

Nhật Bản đã giữ lãi suất dưới 0 trong năm nay, và là mức lãi suất được giữ kể từ năm 2016, ngay cả khi các ngân hàng trung ương lớn khác trên toàn cầu đã tăng mạnh lãi suất.

-

Lãi suất liên ngân hàng: Vừa hạ nhiệt đã quay đầu tăng

Tuần giao dịch từ ngày 12–16/1 ghi nhận những chuyển động rõ nét trên thị trường tiền tệ, khi lãi suất liên ngân hàng – tức lãi suất các ngân hàng vay mượn lẫn nhau – không còn duy trì xu hướng giảm mạnh như đầu tháng mà bắt đầu nhích lên trở lại ở n...

-

Chủ tịch Fed Jerome Powell cho biết đang bị điều tra hình sự, khẳng định không khuất phục trước sức ép từ ông Trump

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Jerome Powell, xác nhận đang bị các công tố viên liên bang điều tra hình sự liên quan đến dự án cải tạo trụ sở ngân hàng trung ương trị giá 2,5 tỷ USD tại Washington, D.C. Tuy nhiên, ông cho rằng đây chỉ là...

-

Từ lãi suất đến triển vọng các kênh đầu tư

Xu hướng tăng lãi suất đang diễn ra hiện nay có phần khác biệt so với đợt tăng gần nhất vào năm 2022. Theo đó, cách chúng ta đánh giá để xác định tín hiệu đối với thị trường cũng khác.

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất tiền gửi còn tăng đến đâu? Hé lộ dự báo mới nhất

Theo báo cáo phân tích mới công bố của MBS Research, mặt bằng lãi suất tiền gửi đang bước vào giai đoạn chịu áp lực tăng trở lại sau thời gian dài duy trì ở mức thấp. Diễn biến này phản ánh rõ những căng thẳng về thanh khoản của hệ thống ngân hàng cũ...

.png)