Theo đó, Phát Đạt sẽ bán hơn 134,3 triệu cổ phiếu với tỷ lệ thực hiện quyền là 5,5:1. Giá chào bán là 10.000 đồng/cổ phiếu. Thời gian dự kiến chào bán là trong năm 2023 và 2024, sau khi có chấp thuận của Ủy ban chứng khoán Nhà nước. Các quyền mua cổ phiếu sẽ không được phép chuyển nhượng.

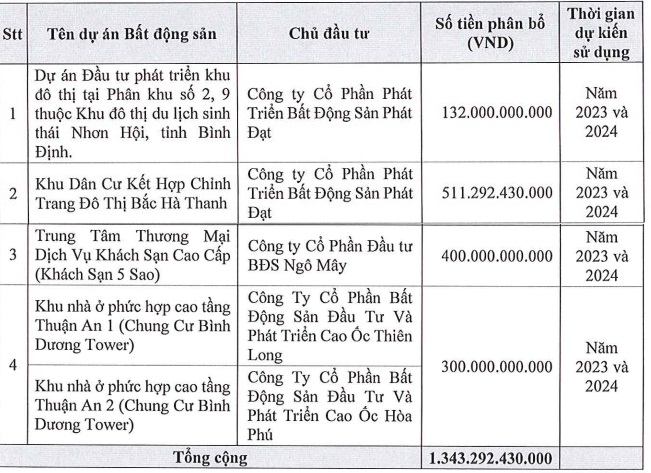

Dự kiến, số tiền hơn 1.343 tỷ đồng thu được từ đợt phát hành sẽ được Phát Đạt dùng để thực hiện triển khai các dự án bất động sản của công ty và công ty con.

Số tiền thu được từ đợt phát hành dự kiến sẽ được Phát Đạt dùng để thực hiện triển khai các dự án bất động sản của công ty và công ty con.

Trong đó, Phát Đạt dự kiến rót 132 tỷ vào Dự án Đầu tư phát triển khu đô thị tại phân khu số 2 và 9 thuộc Khu đô thị sinh thái Nhơn Hội, tỉnh Bình Định. Rót hơn 511 tỷ vào Khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh.

Đồng thời, 400 tỷ sẽ được dùng để đầu tư vào Trung tâm thương mại dịch vụ khách sạn cao cấp. 300 tỷ còn lại sẽ được đầu tư vào Khu nhà ở phức hợp cao tầng Thuận An 1, 2.

Trong trường hợp số tiền thu được từ đợt chào bán không đạt được 100% như kế hoạch, công ty sẽ cân nhắc bổ sung vốn còn thiếu thông qua số tiền thu được từ hoạt động kinh doanh và các hình thức huy động vốn khác như vay tín dụng để đảm bảo nguồn tiền.

Phát Đạt muốn huy động vốn trong bối cảnh giá cổ phiếu PDR liên tục tăng trong thời gian gần đây. Kết thúc phiên giao dịch sáng ngày 4/12, cổ phiếu PDR đã tăng 3,7% lên mức 28.000 đồng/cổ phiếu. So với hồi cuối tháng 10, thị giá của PDR đã tăng 34% chỉ sau hơn 1 tháng.

Trước đó, Phát Đạt đã hoàn thành đợt phát hành hơn 67 triệu cổ phiếu riêng lẻ cho 7 nhà đầu tư cá nhân thu về hơn 670 tỷ đồng. Số tiền thu được Phát Đạt sử dụng để thanh toán toàn bộ nợ gốc và lãi một số trái phiếu đã phát hành trong năm 2021 và 2022. Theo kế hoạch Phát Đạt sẽ đưa dư nợ trái phiếu về 0 vào cuối năm 2023.

-

CEO Phát Đạt: Công ty sẽ hoàn tất trả dứt điểm nợ trái phiếu trước hạn trước khi kết thúc năm 2023

Với bản tính hào sảng, âm giọng to và rõ, vị CEO của Công ty CP Phát triển BĐS Phát Đạt (Mã: PDR) – ông Bùi Quang Anh Vũ say sưa nói về các chiến lược phát triển của công ty sau cuộc khủng hoảng chung của toàn thị trường bất động sản. Theo ông Vũ, việc trả dứt nợ trái phiếu trước hạn là minh chứng cho nỗ lực không ngừng của công ty để sẵn sàng cho năm 2024 với nhiều thay đổi lớn.

-

Chủ tịch KCN Tín Nghĩa từ nhiệm trước thềm ĐHĐCĐ 2026

Bà Đặng Thị Thanh Hà vừa nộp đơn xin từ nhiệm chức vụ Chủ tịch Hội đồng quản trị tại Công ty Cổ phần Phát triển Khu Công nghiệp Tín Nghĩa (mã chứng khoán: TIP) để tập trung công tác tại công ty mẹ là Tổng Công ty Tín Nghĩa (TID). Động thái thay đổi n...

-

Chủ đầu tư Khu đô thị Nam An Khánh: Cổ đông lớn bán hơn 14 triệu cổ phiếu trong 3 phiên liên tiếp

Công ty Cổ phần Thương mại Dịch vụ Đầu tư An Phát (Đầu tư An Phát) vừa tiếp tục báo cáo giao dịch bán ra 8,94 triệu cổ phiếu SJS của SJ Group trong phiên 4/3, với mục đích cơ cấu danh mục đầu tư....

-

Tasco đẩy mạnh đầu tư dự án, tài sản tăng vọt, nợ vay phình to, dòng tiền kinh doanh âm

Công ty Cổ phần Tasco (HUT) đang gia tăng đầu tư vào các dự án bất động sản và hạ tầng khi khởi công khu biệt thự cao cấp Việt Trì Legacy Lakeside đầu năm 2026. Trước đó trong năm 2025, doanh nghiệp ghi nhận quy mô tài sản tăng gần gấp đôi lên hơn 55...

-

GELEX hé lộ kế hoạch 2026: Doanh thu hơn 44.700 tỷ đồng, mở rộng loạt dự án bất động sản nhà ở và khu công nghiệp

GELEX Group vừa công bố tài liệu họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2026, trong đó đưa ra nhiều kế hoạch đáng chú ý về kinh doanh, đầu tư và chiến lược phát triển giai đoạn mới. Đáng chú ý, bên cạnh mục tiêu doanh thu tăng trưởng, tập đ...

-

Lợi nhuận 2026 của Taseco Land phụ thuộc lớn vào tiến độ chuyển nhượng Landmark 55

Theo báo cáo cập nhật của Chứng khoán Vietcap, bên cạnh triển vọng lợi nhuận tăng trưởng mạnh trong năm 2026, Taseco Land (TAL) vẫn đối mặt hai biến số quan trọng có thể ảnh hưởng đáng kể đến dự báo kết quả kinh doanh: tiến độ triển khai – bán hàng c...

.png)

.png)