Công ty chứng khoán SSI vừa có báo cáo về thị trường trái phiếu doanh nghiệp năm 2021 và triển vọng năm 2022 cho thấy trong năm 2021, các doanh nghiệp phát hành tổng cộng 722,7 nghìn tỷ đồng trái phiếu, tăng 56% so với năm 2020. Quy mô thị trường trái phiếu doanh nghiệp tăng bình quân 46%/năm trong 5 năm gần đây và đã chiếm 16,6% GDP của Việt Nam

Dù kênh tín dụng vẫn là kênh huy động vốn chính của các doanh nghiệp nhưng kênh chứng khoán đang tăng tốc mạnh mẽ, quy mô thị trường cổ phiếu và trái phiếu doanh nghiệp tăng nhanh từ mức 68% (2020) lên mức tương đương 88% (2021) so với tổng dư nợ tín dụng toàn nền kinh tế.

“Sự tăng trưởng này phù hợp với định hướng phát triển thị trường vốn, giảm sự phụ thuộc của doanh nghiệp vào tín dụng ngân hàng của cơ quan quản lý”, SSI nhận định.

Doanh nghiệp bất động sản dẫn đầu

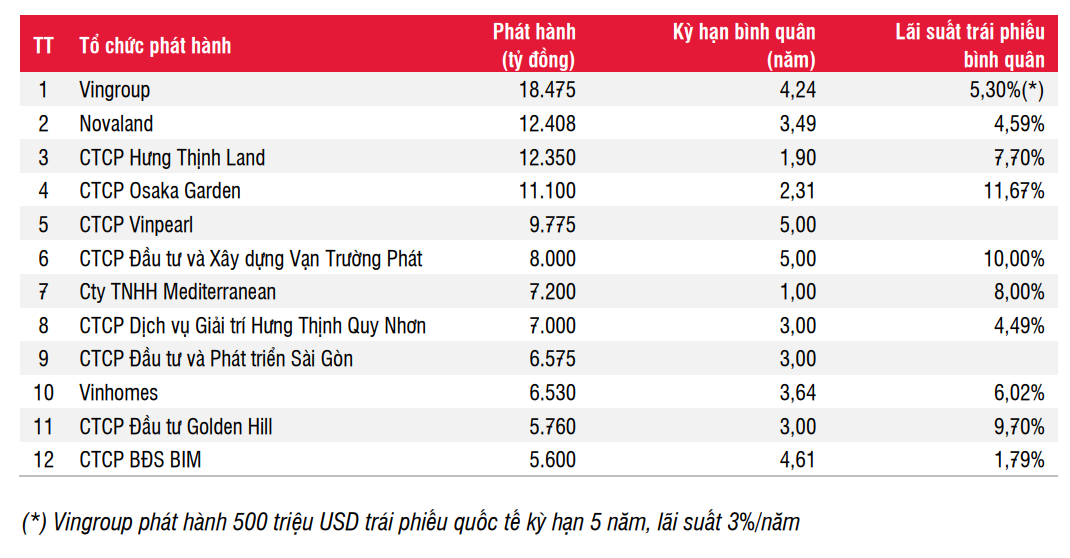

Theo báo cáo, các doanh nghiệp bất động sản vẫn là nhóm phát hành nhiều nhất, tổng cộng 318,2 nghìn tỷ trong năm 2021, chiếm 44% tổng lượng trái phiếu doanh nghiệp phát hành và tăng 66,3% so với năm 2020.

Nhóm các doanh nghiệp bất động sản phát hành trên 5.000 tỷ đồng trái phiếu trong năm 2021. Nguồn SSI

Các nhóm năng lượng khoáng sản, định chế tài chính phi ngân hàng, phát triển hạ tầng phát hành từ 28 nghìn tỷ đồng đến 30 nghìn tỷ đồng, chiếm trên dưới 4% tổng lượng phát hành.

Về hình thứ phát hành, nếu như năm 2020 các đợt phát hành ra công chúng chỉ đến từ 4 doanh nghiệp thì sang năm 2021, có 14 công ty thực hiện các đợt phát hành ra công chúng, phần lớn là các doanh nghiệp đã niêm yết trên sàn chứng khoán. Nếu loại trừ các ngân hàng thương mại, tổng lượng trái phiếu doanh nghiệp phát hành ra công chúng năm 2021 là 18 nghìn tỷ đồng, tăng 28% so với năm 2020.

Nhóm trái phiếu bất động sản có lãi suất duy trì ở mức cao trong cả 3 năm gần đây (10,3%-10,6%). Trong bối cảnh mặt bằng lãi suất giảm thấp thì mức giảm của trái phiếu bất động sản vẫn nhỏ nhất và một phần đến từ kỳ hạn phát hành ngắn hơn (0,33 năm).

Một số doanh nghiệp bất động sản phát hành trái phiếu lãi suất cao nhất thị trường (12-13%/năm) là Công ty CP Phát triển Bất động sản Phát Đạt, Công ty CP Hoàng Phú Vương, Công ty CP Osaka Garden, Công ty CP Galatic Group, Cty TNHH Đầu tư BĐS Unity…

“Nhu cầu huy động vốn thông qua phát hành trái phiếu của các doanh nghiệp bất độn sản ngày càng tăng do khó tiếp cận tín dụng ngân hàng hơn. Số lượng các doanh nghiệp BĐS phát hành tăng từ 141 doanh nghiệp năm 2020 lên 193 doanh nghiệp trong năm 2021. Để hấp dẫn nhà đầu tư khi mà chất lượng tài sản đảm bảo không cao, nhóm này phải duy trì lãi suất phát hành tốt hơn các nhóm khác”, SSI cho biết.

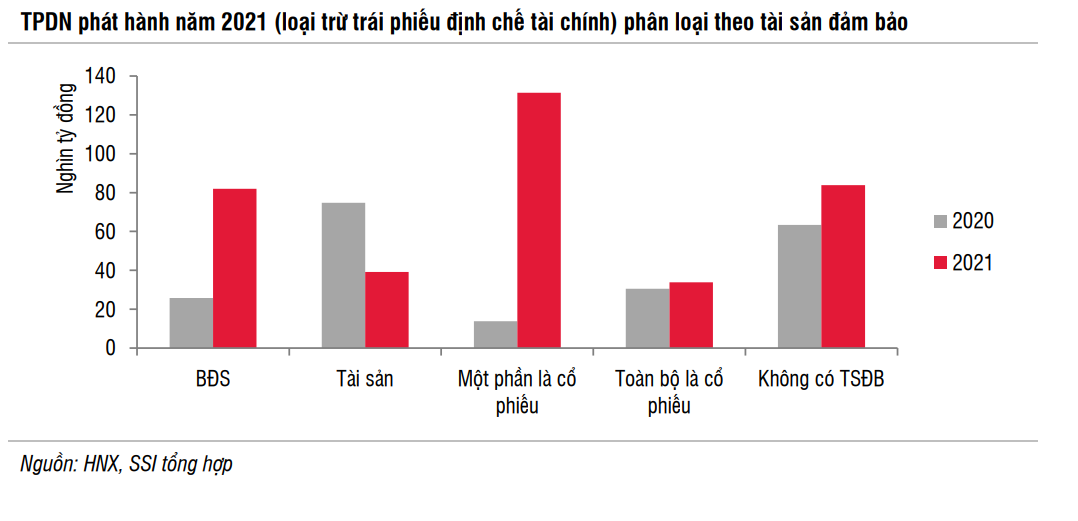

Trái phiếu không có tài sản đảm bảo chiếm 53%

Mặc dù lượng tăng nhưng chất lượng trái phiếu không tăng tương ứng. Cụ thể, số trái phiếu doanh nghiệp không có tài sản đảm bảo hoặc đảm bảo (một phần/toàn bộ) bằng cổ phiếu vẫn chiếm 53% tổng trái phiếu doanh nghiệp phi tài chính phát hành.

Tính riêng nhóm trái phiếu bất động sản, số trái phiếu không có tài sản đảm bảo hoặc đảm bảo (một phần/toàn bộ) bằng cổ phiếu là 172,5 nghìn tỷ đồng, chiếm 54,2% lượng phát hành 2021.

“Con số thực tế có thể lớn hơn vì có tới 33 nghìn tỷ đồng (10%) trái phiếu bất động sản phát hành không có thông tin về tài sản đảm bảo”, SSI nhận định.

SSI dự đoán mặt bằng lãi suất tiền gửi năm 2022 có thể tăng nhẹ 0,2-0,25 điểm phần trăm nên lợi suất trái phiếu doanh nghiệp cũng sẽ tăng theo khi mà hơn 70% trái phiếu doanh nghiệp phát hành có lãi suất thả nổi.

Bên cạnh đó, xu hướng tăng lãi suất điều hành của các ngân hàng trung ương lớn và áp lực lạm phát trên thế giới có thể tác động đến tâm lý nhà đầu tư, làm tăng kỳ vọng lãi suất với các đợt phát hành trái phiếu mới.

Với việc chênh lệch lãi suất kênh trái phiếu so với kênh tiền gửi vẫn duy trì ở mức hấp dẫn, nhu cầu đầu tư trái phiếu vẫn cao.

Chiều còn lại, số trái phiếu doanh nghiệp đáo hạn năm 2022 ước khoảng 266 nghìn tỷ đồng, tăng 39% so với năm 2020 và chiếm khoảng 19% lượng trái phiếu doanh nghiệp lưu hành.

“Nhu cầu phát hành để đảm bảo vòng quay vốn của các doanh nghiệp khá cao. Cùng với đó, hoạt động sản xuất kinh doanh được kỳ vọng sẽ sôi động hơn 2021 khi nền kinh tế đang mở cửa trở lại sau đại dịch. Bởi vậy, nguồn cung TPDN dự kiến vẫn rất dồi dào”, nhóm nghiên cứu của SSI nhận định

-

Doanh nghiệp địa ốc mạnh tay phát hành trái phiếu ngay đầu năm

Ngay từ quý đầu năm, thị trường trái phiếu doanh nghiệp đã sôi động với hàng loạt các đợt huy động vốn từ các doanh nghiệp bất động sản.

.png)

.png)