Năm 2022, VPBank cũng đặt mục tiêu tổng tài sản ước đạt 697 nghìn tỷ đồng, tăng 27%; tiền gửi khách hàng và giấy tờ có giá tăng 28%, đạt 413 nghìn tỷ đồng; tín dụng tăng 35%, đạt 518,4 nghìn tỷ đồng.

VPBank cũng trình cổ đông thông qua kế hoạch phát hành 30 triệu cổ phiếu ESOP dành cho người lao động (từ nguồn cổ phiếu quỹ) với giá bán dự kiến 10.000 đồng/cổ phiếu, tương đương tổng tổng giá trị cổ phiếu quỹ bán ra dự kiến là 300 tỷ đồng. Số cổ phiếu được mua sẽ bị phong tỏa (hạn chế chuyển nhượng) tối đa 03 năm kể từ ngày kết thúc đợt bán/phát hành. Thời gian thực hiện dự kiến trong quý 2/2022. Số tiền thu được từ việc phát hành sẽ được sử dụng để bổ sung vốn lưu động của ngân hàng.

Theo tờ trình, VPBank sẽ tăng vốn thành 2 đợt. Đợt 1, ngân hàng sẽ tăng vốn bằng phát hành cổ phiếu từ nguồn vốn chủ sở hữu theo tỷ lệ 50%. Tổng nguồn vốn dự kiến sử dụng để tăng vốn điều lệ là 22.377 tỷ đồng. Sau khi tăng vốn, dự kiến vốn điều lệ mới là 67.434 tỷ đồng.

Đợt 2, ngân hàng sẽ tăng vốn bằng hình thức phát hành riêng lẻ cho nhà đầu tư nước ngoài tối đa 15% vốn điều lệ để nâng tổng tỷ lệ sở hữu nước ngoài tại VPBank lên tối đa 30% vốn điều lệ. Số lượng cổ phiếu phát hành thêm tối đa dự kiến 1,19 tỷ cổ phiếu. Giá phát hành do HĐQT quyết định theo thỏa thuận giữa bên, thời gian phát hành năm 2022 sau khi các cơ quan quản lý chấp thuận. Vốn điều lệ mới dự kiến là 79.334 tỷ đồng.

Nguồn vốn điều lệ tăng lên từ các đợt tăng vốn điều lệ sẽ được sử dụng nhằm tăng cường năng lực tài chính, mở rộng hoạt động kinh doanh, góp vốn/mua cổ phần, mua công ty con, công ty liên kết và các kế hoạch liên kết, hợp tác khác với các tổ chức tín dụng và các công ty con; đảm bảo các chỉ tiêu an toàn hoạt động, an toàn vốn…

Tại ĐHĐCĐ thường niên năm nay, VPBank cũng trình cổ đông thông qua phương án góp vốn, mua cổ phần Công ty Cổ phần bảo hiểm Opes. Đây là doanh nghiệp kinh doanh lĩnh vực bảo hiểm phi nhân thọ, kinh doanh bảo hiểm sức khẻo, tái bảo hiểm, quản lý quỹ và đầu tư vốn tại Việt Nam.

Dự kiến, VPBank dự kiến mua toàn bộ (100%) hoặc phần lớn (dự kiến trên 90%) vốn điều lệ/vốn cổ phần của công ty, số vốn góp/cổ phần mua cụ thể tùy thuộc vào việc thỏa thuận với các cổ đông hiện hữu của công ty và các quy định có liên quan về mô hình pháp lý của công ty, đảm bảo tuân thủ pháp luật và đưa Công ty Cổ phần bảo hiểm OPES trở thành công ty con của ngân hàng. Giá mua dự kiến không quá 1,5 lần giá trị sổ sách của công ty.

Bên cạnh đó, VPBank cũng dự kiến sẽ góp vốn bổ sung vào công ty con là Công ty Chứng khoán ASC, tổng mức đầu tư/góp vốn tối đa vào công ty là 15.000 tỷ đồng.

-

Ông lớn ngân hàng VPBank thâu tóm một công ty chứng khoán, sắp tăng vốn khủng

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) của ông Ngô Chí Dũng đã mua Công ty Chứng khoán ASC và đổi tên thành VPBank Securities trong bối cảnh thị trường chứng khoán đang trở thành một kênh đầu tư được quan tâm rộng rãi.

-

Cựu Chủ tịch Vinaconex Nguyễn Hữu Tới bị bắt

Ngày 7/3, Tổng công ty Cổ phần Xuất nhập khẩu và Xây dựng Việt Nam Vinaconex công bố thông tin bất thường đã nhận được thông báo của Cơ quan cảnh sát điều tra Bộ Công an về việc bắt tạm giam hai cựu lãnh đạo cấp cao của đơn vị này....

-

Luật Thủ đô (sửa đổi): Tạo hành lang pháp lý mới để Hà Nội bứt phá

Nếu bài toán đặt ra là làm thế nào để Hà Nội phát triển nhanh hơn, bền vững hơn và xứng tầm một Thủ đô hiện đại của khu vực, thì câu trả lời nằm ở việc hoàn thiện thể chế. Trong đó, dự thảo Luật Thủ đô (sửa đổi) được kỳ vọng sẽ tạo ra một hành lang p...

-

Cập nhật mới nhất về tiến độ xây dựng siêu cầu 16.000 tỷ bắc qua sông Hồng

Một cây cầu dài hơn 4 km bắc qua sông Hồng. Từ lõi trung tâm thành phố vươn thẳng sang bờ Bắc, công trình được kỳ vọng sẽ mở thêm một “cánh cửa giao thông” quan trọng cho Hà Nội.

-

Agribank rao bán khoản nợ trăm tỷ gắn với dự án 52 Lĩnh Nam của Lilama Hà Nội

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) – Chi nhánh Láng Hạ thông báo bán đấu giá toàn bộ khoản nợ của Công ty Cổ phần Lilama Hà Nội với tổng giá trị tạm tính hơn 210,7 tỷ đồng....

-

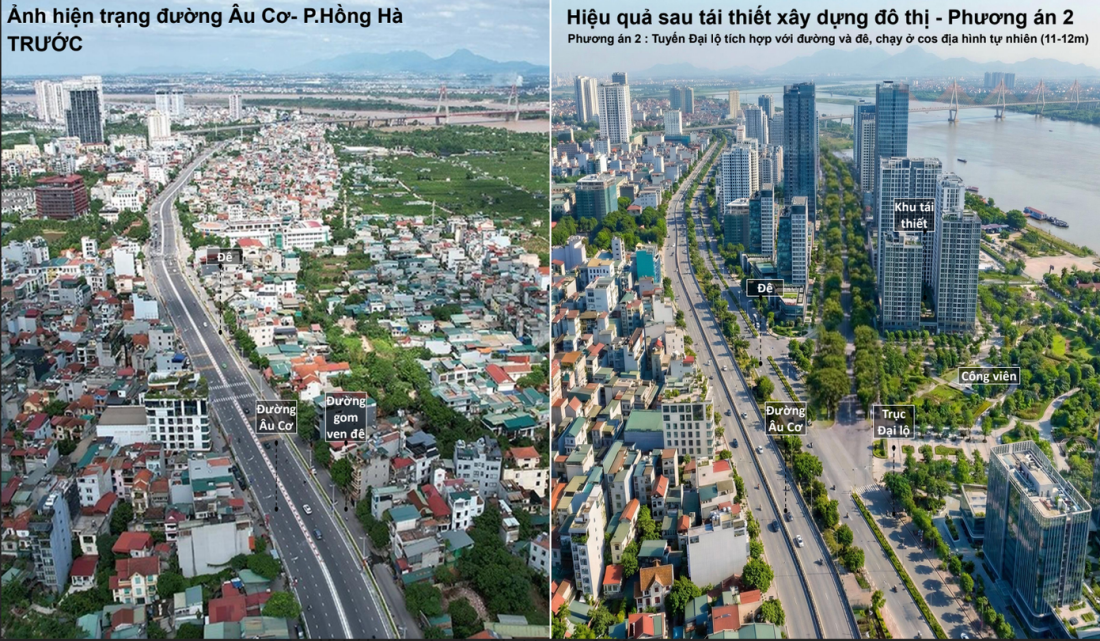

Hà Nội bắt đầu giải phóng mặt bằng “siêu dự án” 855.000 tỷ đồng

Một trong những dự án hạ tầng - cảnh quan quy mô lớn nhất từng được đề xuất tại Thủ đô đang bước vào giai đoạn triển khai quan trọng.

.png)