Với tiềm lực dự trữ lên tới trên 12 tuần nhập khẩu, trong khi mỗi tấn vàng chỉ khoảng 50 triệu USD, giả định, Ngân hàng Nhà nước đã bán ra 40 tấn vàng thì cũng chỉ mới tiêu tốn khoảng 2 - 2,5 tỷ USD, một con số không tác động gì nhiều tới dự trữ ngoại hối cũng như cung cầu ngoại tệ trên thị trường.

Qua 42 phiên đấu thầu, Ngân hàng Nhà nước đã bán thành công 1.142.000 lượng, tương đương 44 tấn vàng miếng SJC. So với ước tính tổng lượng vàng huy động của toàn hệ thống cần tất toán là 200 tấn, các tổ chức tín dụng tự lo được khoảng 160 tấn, cộng với khoản 44 tấn nói trên, về lý thuyết, lượng vàng cần tất toán đã được lấp đầy.

Xong tất toán, giá vàng vẫn ngược chiều

Đã lấp đầy, đáng lẽ giá vàng trong nước phải giảm cùng chiều với giá vàng thế giới, nhưng tại sao giá không giảm nhanh, thậm chí còn ngược chiều giá thế giới?

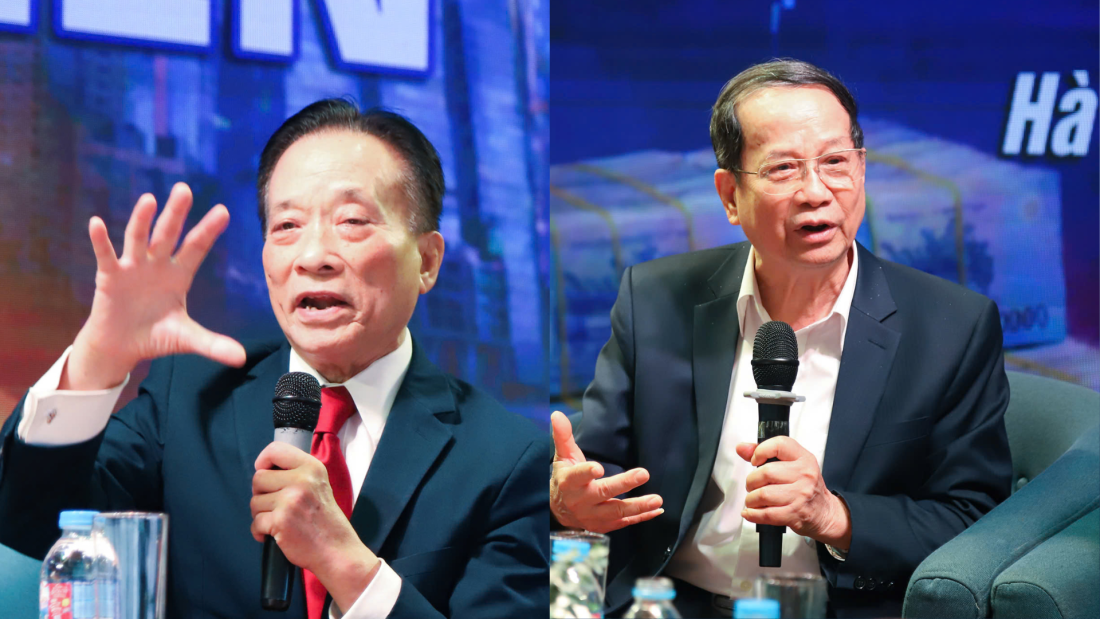

Trả lời câu hỏi này, ông Trương Văn Phước, Tổng giám đốc Eximbank nói: “Hiện tại mới qua thời điểm tất toán (30/6) vài tuần, Ngân hàng Nhà nước cần thêm thời gian với những bước đi mới. Hơn nữa, kéo sát giá ngay không có gì khó, chỉ cần dồn dập đấu thầu là giá xuống ngay”.

Theo ông Phước, muốn giá vàng giảm sốc nhanh thì Ngân hàng Nhà nước chỉ cần tiến hành đấu thầu nhiều hơn và bước đặt giá đấu thầu so với giá thế giới chỉ cần cao hơn vài ba triệu đồng/lượng là giá trong nước giảm ngay. Nhưng trong bối cảnh lãi suất VND quá thấp, làm như vậy sẽ gia tăng lực cầu nội địa về vàng.

Bởi lẽ, thị trường đang mua 37 - 38 triệu đồng/lượng nay rút xuống 33 - 35 triệu đồng/lượng thì nhu cầu vàng sẽ tăng đột biến. Và không ai dám khẳng định người dân không rút ngay tiết kiệm để mua vàng.

Cùng quan điểm này, lãnh đạo phòng kinh doanh ngoại tệ của BIDV lại phân tích một cách rất kỹ thuật.

Theo đó, thứ nhất, hạn 30/6 chỉ tất toán đối với phần huy động vàng, ví dụ: ngân hàng huy động được 100 lượng vàng trong dân thì đến 30/6, ngân hàng phải trả 100 lượng vàng về cho dân, bất kể ngân hàng đã làm gì với chúng, chẳng hạn như bán đi lấy tiền đồng để kinh doanh và/hoặc cho người dân vay.

Thứ hai, vẫn còn một lượng vàng khác cần tất toán, đó chính là số vàng mà ngân hàng đã cho khách hàng vay. Con số này theo ước tính trên toàn hệ thống khoảng trên 10 tấn.

Do đây là hợp đồng kinh tế, thời hạn kéo dài từ 3 đến 10 năm, thậm chí 15 năm nên không thể bắt buộc khách hàng trả vàng trước hạn hợp đồng cho ngân hàng được. Với những trường hợp này, hiện được giải quyết theo 2 hướng: một, khách hàng đồng ý tất toán luôn hợp đồng với ngân hàng dưới dạng trả vàng hoặc hoán đổi sang tiền đồng; hai, khách hàng kiên quyết yêu cầu ngân hàng thực hiện đúng hợp đồng, nếu không, sẽ khởi kiện.

Đó là điều dễ hiểu vì khi vay ngân hàng, giá vàng chỉ 15 - 20 triệu đồng/lượng, nay lên tới 38 - 40 triệu đồng/lượng, không khách hàng nào muốn thực hiện ngay vì họ hy vọng đến hạn tất toán hợp đồng, giá vàng sẽ giảm nữa cùng với việc cân đối kế hoạch tài chính cho mình.

Tuy nhiên, nếu giá vàng cao hơn thì mức độ thiệt hại của họ tăng, còn ngân hàng không bị lỗ nhiều; nhưng nếu giá vàng hạ, họ được lợi thì ngân hàng phải gánh toàn bộ khoản lỗ này. Thực tế đó buộc hai bên ngồi lại với nhau và tiếp tục đàm phán.

Thị trường vàng vẫn bị “đánh sóng”

Đây là một trong những lý do cơ bản của câu chuyện vì sao mà hạn tất toán 30/6 đã qua mà thị trường vẫn tiếp tục ngốn vàng, khiến các phiên đấu thầu vàng của nhà nước cung ra đến đâu, bán hết vèo đến đấy và giá vẫn chưa hạ xuống như mong đợi. Những nhà kinh doanh vàng trên thị trường theo dõi rất sát cung cầu, khi họ biết rằng một lực cầu vẫn còn và tương đối lớn thì giá chưa thể nào giảm ngay.

Cũng giống như câu chuyện “đánh lên, đánh xuống” đối với ngoại tệ. Những người nắm giữ ngoại tệ, nếu họ thấy thị trường đang xuất hiện lực cầu từ 500 - 700 triệu USD/ngày thì đương nhiên, tỷ giá sẽ căng ngay. Hơn nữa, nguồn cung chủ lực của thị trường thời gian qua phần lớn dựa vào kênh đấu thầu của Ngân hàng Nhà nước cho nên giá vàng còn phải thăm dò, chững lại trước khi có thể giảm.

Một câu hỏi đặt ra là bao giờ giảm chênh lệch giá vàng trong nước và ngoài nước? Vị trưởng phòng kinh doanh ngoại tệ nói trên nói: “Nếu loại trừ được lực cầu vàng từ hệ thống ngân hàng thì nhu cầu vàng của người dân không lớn, độ khoảng vài ba nghìn lượng mỗi ngày so với lượng vàng đấu thầu của Ngân hàng Nhà nước tới vài ba tấn mỗi phiên một ngày”.

Cũng theo ông này, như “hai mặt của một đồng xu”, Ngân hàng Nhà nước cũng phải nhập khẩu vàng để cung ra thị trường nên đã tiêu tốn một lượng ngoại tệ nhất định và ít nhiều, sẽ gây tác động đến dự trữ ngoại hối.

Tuy nhiên, với tiềm lực dự trữ lên tới trên 12 tuần nhập khẩu, trong khi mỗi tấn vàng chỉ khoảng 50 triệu USD, giả định, Ngân hàng Nhà nước đã bán ra 40 tấn vàng thì cũng chỉ mới tiêu tốn khoảng 2 - 2,5 tỷ USD, một con số không tác động gì nhiều tới dự trữ ngoại hối cũng như cung cầu ngoại tệ trên thị trường.

Còn theo một chuyên gia tài chính khác, kể cả khi Ngân hàng Nhà nước đã nắm giữ quyền điều khiển thị trường vàng thì vẫn còn khe hở để cho lực lượng thị trường “đánh sóng”, đó chính là hai “đại gia” Doji và SJC.

Về lý thuyết, nếu hai đơn vị này găm vàng để lũng đoạn thị trường là có cơ sở vì họ không bị kiểm soát trạng thái vàng +2% so với vốn tự có như với các ngân hàng thương mại.

Với Doji, có cổ phần lớn tại TienPhongBank, SJC đầu tư nhiều mảng nhưng một mảng lớn là đầu tư tài chính ở một số ngân hàng thương mại, thậm chí là giữ vị trí quan trọng trong hội đồng quản trị ở một vài ngân hàng thương mại lớn.

Do đó, ngân hàng thương mại có thể bằng cách này, cách khác cấp vốn cho các đơn vị này để găm giữ vàng, “tạo sóng” trên thị trường. Vì thế, với việc quy định trạng thái vàng 2% so với vốn tự có để tránh lũng đoạn thị trường vàng, có thể áp dụng với nhiều ngân hàng nhưng không thể áp dụng với các ngân hàng có dan díu cổ phần, đầu tư với SJC hay Doji.