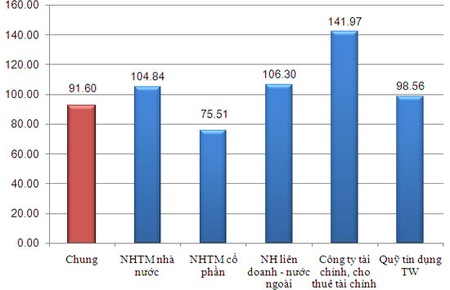

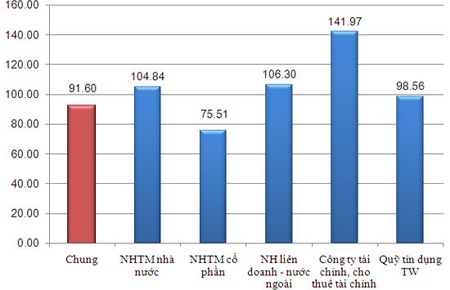

Tỷ lệ cấp tín dụng so với nguồn vốn huy động tính đến 31/5/2012 (đơn vị: %; nguồn: Ngân hàng Nhà nước).

Kết quả kinh doanh 6 tháng đầu năm 2012 đã được nhiều ngân hàng thương mại công bố. Một điểm chung là tăng trưởng tín dụng rơi xuống mức rất thấp, thậm chí âm.

Ở tình hình chung, đến 25/7, tín dụng toàn hệ thống cũng mới chỉ tăng trưởng được có 0,57% so với cuối năm 2011.

Nhiều lý do đã được nêu ra, chủ yếu nghiêng về “lỗi” của doanh nghiệp; khả năng đáp ứng các điều kiện cho vay của họ kém đi do bối cảnh kinh tế khó khăn nên các ngân hàng không thể đẩy mạnh đáp ứng.

Một phần là vậy. Nhưng còn có một lý do nữa từ chính các ngân hàng thương mại mà ít được đề cập đến: khả năng cấp tín dụng đang ở ngưỡng cảnh báo an toàn, liên quan đến vấn đề thanh khoản.

Dữ liệu thống kê của Ngân hàng Nhà nước cho thấy, cuối năm 2011, tỷ lệ cấp tín dụng so với nguồn vốn huy động (LDR) của hệ thống đã vọt lên mức 103,23%. Nếu một quy định trong Thông tư 13 trước đó được giữ nguyên, con số này đã vượt xa ngưỡng giới hạn (giới hạn 80% và 85% tùy theo nhóm tổ chức tín dụng quy định tại Thông tư 13).

Ở tình hình chung, đến cuối tháng 6/2012, tỷ lệ trên đã được giảm xuống đáng kể khi còn 90,33%. Tuy nhiên, tại một số nhóm tổ chức tín dụng, đặc biệt là nhóm chiếm tỷ trọng lớn trong cấp tín dụng cho nền kinh tế, LDR vẫn đang ở mức rất cao, trên 100%.

Chệch một chút về thời điểm thống kê, song dữ liệu cho thấy tỷ lệ LDR đến tháng 5/2012 của nhóm ngân hàng thương mại nhà nước vẫn ngất ngưởng tới 104,84%, thậm chí còn cao hơn mức chung của hệ thống cuối năm 2011. Trong khi đó, LDR của khối ngân hàng thương mại cổ phần lại ở mức tương đối với 75,51%.

Nếu xem quy định tại Thông tư 13 trước đây là một giới hạn an toàn, thì rõ ràng khối ngân hàng thương mại nhà nước đang có LDR quá cao, trong khi khối cổ phần đang ở mức “cho phép”.

LDR là một chỉ báo về thanh khoản, dù độ nóng của nó còn tùy thuộc vào cơ cấu vốn của mỗi nhà băng, đặc biệt là ở cơ cấu kỳ hạn. Cùng với một tỷ lệ LDR, nhưng nếu ngân hàng này có vốn huy động dài hạn hơn, cho vay ngắn hạn nhiều hơn thì áp lực chi trả sẽ dễ chịu hơn nhiều so với ngân hàng có nhiều vốn huy động ngắn hạn nhưng lại cho vay trung dài hạn nhiều hơn.

Dù thế nào, một tỷ lệ LDR vượt trên 100% có thể xem là một mức cảnh báo, liên quan đến yêu cầu phòng thủ cho thanh khoản, đặc biệt là trước tình huống những nguồn tiền lớn rút đột ngột. Với 104,84%, rõ ràng khối ngân hàng thương mại nhà nước phải cẩn trọng hơn khi đẩy mạnh cho vay - nguyên do nội tại chứ không hẳn chỉ là “lỗi” từ doanh nghiệp vay vốn.

Thêm vào đó, nợ xấu trong 6 tháng đầu năm 2012 đã tăng rất mạnh, ở cả tình hình chung lẫn cụ thể tại một số ngân hàng quốc doanh. Khi mà tốc độ nợ xấu tăng đột biến tới trên 200% như tại Ngân hàng Công thương (VietinBank), thì rõ ràng một lượng vốn cho vay đã ra đi mà chưa trở lại đúng hẹn, dẫn đến lỗi nhịp cân đối vốn cho khả năng chi trả.

Kết hợp cả hai yếu tố nợ xấu tăng mạnh và LDR cao như vậy tạo nên một lý do trong lòng khối quốc doanh, góp phần giải thích vì sao khó đẩy mạnh cho vay. Đây là nhóm chiếm gần 52% thị phần cho vay tính đến cuối quý 1/2012, nên rõ ràng tạo sự níu kéo rất lớn ở đà tăng trưởng chung của cả hệ thống.

Hiện tại là vậy. Sắp tới, nếu một quy định mới được Ngân hàng Nhà nước ban hành, áp lực “rút bớt lửa” sẽ càng khiến khối ngân hàng thương mại nhà nước khó cho vay ra hơn nữa.

Ngân hàng Nhà nước không công bố rộng rãi, nhưng một số tổ chức đầu tư đang đề cập đến bản dự thảo thông tư thay thế Thông tư 13 quy định các tỷ lệ an toàn trong hoạt động của các tổ chức tín dụng, mà lộ trình dự kiến là sẽ ban hành trong năm nay.

Điểm nổi bật trong dự thảo đó là tái áp dụng giới hạn về LDR như tại Thông tư 13 (từng được sửa bởi Thông tư 19, rồi tạm ngừng áp dụng bởi Thông tư 22) với giới hạn 80%.

Tất nhiên đó mới chỉ là nội dung dự kiến và nếu áp dụng chắc chắn phải có một lộ trình để các ngân hàng thương mại thực hiện, đặc biệt là khối quốc doanh, khối ngân hàng nước ngoài - liên doanh và khối công ty tài chính (do đang có LDR trên 100%) chủ động rút về, tránh gây sốc trong hoạt động và với thị trường nói chung.

Nhưng tinh thần của Ngân hàng Nhà nước trong dự thảo trên, cũng như nêu rõ trong đề án tái cơ cấu hệ thống, là từng bước giảm dần LDR, tránh để quá cao có thể dẫn tới những rủi ro.

Dĩ nhiên, ngoài khả năng phải “rút bớt lửa” là khó đẩy mạnh và hạn chế tín dụng, để co tỷ lệ LDR lại thì các ngân hàng có thể nới rộng mẫu số là gia tăng được vốn huy động. Nhưng giải pháp này cũng khó, bởi cạnh tranh huy động luôn quyết liệt.

Chưa hết, LDR của các ngân hàng nói chung và khối quốc doanh nói riêng còn đứng trước một áp lực nữa: Thông tư 21 vừa ban hành chuyển tiền gửi trên liên ngân hàng thành cho vay. Nếu tiền gửi tại các tổ chức tín dụng như trước đây (ngoài tiền gửi thanh toán) bị chuyển thành cho vay, được xem là dư nợ và phải trích lập dự phòng thì có thể LDR sẽ bị đẩy lên nữa.

Hiện chưa rõ thông tư thay thế Thông tư 13 với điểm quy định giới hạn LDR 80% sẽ được chốt lại như thế nào, bao giờ ban hành, nhưng đặt ra vấn đề này để thấy rằng việc thúc đẩy tăng trưởng tín dụng, tăng vốn hỗ trợ doanh nghiệp không hẳn chỉ do bối cảnh nền kinh tế, do các doanh nghiệp yếu đi không đáp ứng được các điều kiện cho vay…, mà con do chính hạn chế của các ngân hàng (tùy theo khối) như trên.

Tiếc rằng, hạn chế “của mình” lại không thấy Ngân hàng Nhà nước hay chính các ngân hàng thương mại tập trung giải thích cụ thể khi nói về sự nguội lạnh của tăng trưởng tín dụng trong thời gian qua.

.png)