Thủ đoạn của nhóm tội phạm này là thuê người đứng tên mở tài khoản ngân hàng, sau đó sử dụng công nghệ “deepfake” AI để tạo clip khuôn mặt giả mạo chủ tài khoản, vượt qua hệ thống xác thực sinh trắc học khi giao dịch từ 10 triệu đồng trở lên. Những người cho mượn danh tính không hề hay biết tài khoản của mình đang được sử dụng như một công cụ rửa tiền xuyên quốc gia.

Tại Ninh Bình, một đường dây mua bán trái phép thông tin tài khoản ngân hàng với quy mô lớn cũng đã bị triệt phá. Các đối tượng nhắm đến học sinh, sinh viên thiếu hiểu biết, thu mua tài khoản giá rẻ từ 500.000 đến 3 triệu đồng nhằm phục vụ hành vi lừa đảo, rửa tiền. Tang vật thu giữ lên tới 3.000 thẻ ngân hàng và nhiều thiết bị công nghệ.

Những vụ việc trên chỉ là phần nổi của “tảng băng chìm” khi mà theo thống kê từ NHNN, tính đến tháng 6/2025, mới chỉ có khoảng 113 triệu tài khoản cá nhân và 711.000 tài khoản tổ chức được xác thực sinh trắc học, đối chiếu dữ liệu với Cơ sở dữ liệu quốc gia về dân cư.

Điều này đồng nghĩa với việc hiện còn hơn 86 triệu tài khoản ngân hàng chưa được định danh, có thể ảnh hưởng đến quyền lợi và sự an toàn giao dịch của người sử dụng.

Trước thực tế trên, NHNN đang khẩn trương xây dựng hành lang pháp lý, dự kiến trong tháng 9/2025 sẽ ban hành Thông tư sửa đổi Thông tư số 17/2024/TT-NHNN quy định việc mở và sử dụng tài khoản thanh toán tại tổ chức cung ứng dịch vụ thanh toán, trong đó có quy định cụ thể về việc loại bỏ các tài khoản chưa xác thực sinh trắc học. Theo ông Phạm Anh Tuấn – Vụ trưởng Vụ Thanh toán (NHNN), những tài khoản chưa đối chiếu thông tin sinh trắc học có thể là tài khoản “rác”, “ngủ đông” hoặc liên quan đến hành vi gian lận, do đó không thể hợp thức hóa.

Ngành Ngân hàng đang triển khai một cuộc “cách mạng” nhằm loại bỏ các tài khoản không hợp lệ, phòng ngừa nguy cơ bị lợi dụng để lừa đảo. Việc xóa sổ những tài khoản này sẽ góp phần tăng tính an toàn và minh bạch cho môi trường giao dịch số. Dự kiến, trong tháng 9 tới, các ngân hàng sẽ tiến hành đóng toàn bộ tài khoản chưa xác thực sinh trắc học.

“Chỉ khi có văn bản quy phạm pháp luật đề cập cụ thể, các ngân hàng thương mại mới thực hiện. Không ngân hàng nào tự thực hiện việc xóa bỏ những tài khoản của khách khi chưa có quy định cụ thể”, ông Tuấn lưu ý và cho biết thêm, việc làm sạch hệ thống tài khoản không chỉ dừng ở loại bỏ tài khoản không hoạt động. NHNN cũng đang hoàn thiện cơ sở dữ liệu tập trung về các tài khoản có dấu hiệu gian lận, đồng thời đề xuất nâng mức xử phạt với hành vi cho thuê, mượn tài khoản lên tới 200 triệu đồng – gấp 4-5 lần hiện tại.

Song song với đó, giải pháp xác thực sinh trắc học để bảo vệ người tiêu dùng tài chính cũng tiếp tục được đẩy mạnh. Không chỉ cá nhân, từ ngày 1/7/2025, các tài khoản doanh nghiệp cũng bắt buộc định danh sinh trắc học người đại diện pháp luật để đủ điều kiện giao dịch. Tính đến nay, đã có 711.000 tài khoản tổ chức chiếm 55% tổng số tài khoản hoàn thành việc xác thực theo quy định mới.

Đáng chú ý, từ tháng 4/2025, hệ thống SIMO – công cụ cảnh báo rủi ro gian lận của một số ngân hàng khi được đưa vào thử nghiệm đã giúp ngăn chặn hơn 62.000 lượt giao dịch nghi ngờ, với tổng giá trị lên tới 283 tỷ đồng. Song song đó, Trung tâm Thông tin tín dụng quốc gia Việt Nam (CIC) cũng đóng vai trò quan trọng trong xác thực thông tin khách hàng, khi đã làm sạch 57 triệu hồ sơ và nâng độ phủ thông tin tín dụng toàn dân lên gần 75% – thuộc nhóm cao trong khu vực Đông Nam Á.

Các chuyên gia khuyến cáo, bên cạnh các giải pháp từ cơ quan quản lý và TCTD, người dân cũng cần nâng cao nhận thức và trách nhiệm trong việc bảo vệ tài khoản ngân hàng của mình. Đặc biệt, không cho mượn, cho thuê tài khoản dưới bất kỳ hình thức nào, đồng thời thực hiện định danh sinh trắc học tại ngân hàng để đảm bảo quyền lợi hợp pháp và an toàn giao dịch. “Trước những thủ đoạn lừa đảo ngày càng tinh vi, việc xác thực tài khoản không chỉ giúp đảm bảo an toàn giao dịch mà còn góp phần bảo vệ danh tính và tài sản cá nhân trên không gian số”, một chuyên gia đánh giá.

-

Ngân hàng lớn đồng loạt nâng cảnh báo, bảo vệ khách hàng trước lừa đảo trực tuyến

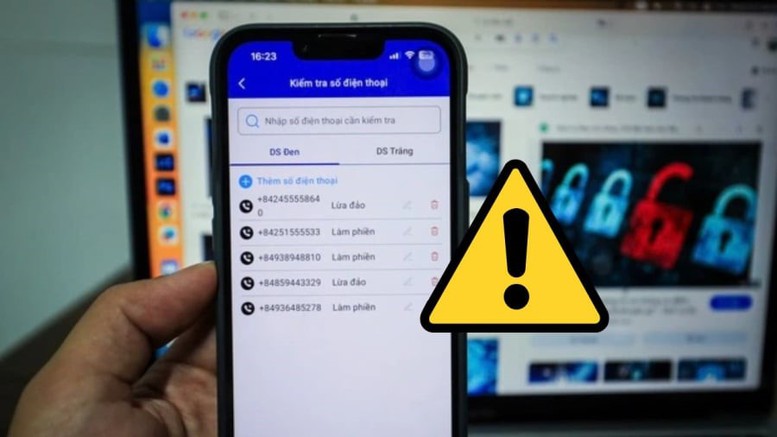

Trước thực trạng các vụ lừa đảo qua tài khoản ngân hàng diễn ra ngày càng tinh vi, các ngân hàng lớn như Vietcombank, Agribank, MB... đã đồng loạt cảnh báo tài khoản nghi ngờ lừa đảo ngay trên ứng dụng, giúp khách hàng nhận diện rủi ro và chủ động phòng ngừa ngay từ bước chuyển tiền.

-

Công ty chứng khoán cho vay nhiều hơn cả ngân hàng

Dư nợ margin toàn ngành chứng khoán tăng vọt trong quý II giữa lúc thị trường chứng khoán tăng mạnh. TCBS, SSI tiếp tục dẫn đầu, VPBankS bất ngờ vượt mặt loạt tên tuổi.

-

Các ngân hàng phối hợp chặt chẽ với Tòa án gỡ vướng xử lý nợ xấu

Các ngân hàng, hiệp hội và cơ quan quản lý khẳng định cần khung pháp luật đồng bộ để tháo gỡ vướng mắc xử lý nợ xấu, tranh chấp tín dụng. Những đề xuất nhấn mạnh việc phối hợp chặt chẽ giữa ngân hàng và tòa án, cải thiện quy trình thi hành án, bảo đảm minh bạch và giảm áp lực hệ thống.

-

Đề xuất tăng hạn mức ngân quỹ nhà nước nhàn rỗi gửi ngân hàng dịp cuối năm

Việc điều chỉnh tăng hạn mức sử dụng ngân quỹ Nhà nước tạm thời nhàn rỗi gửi có kỳ hạn tại ngân hàng thương mại dịp cuối năm và Tết Nguyên đán 2026 sẽ hỗ trợ giảm áp lực đối với mặt bằng lãi suất thị trường, ổn định kinh tế vĩ mô, góp phần thực hiện ...

-

Ngân hàng sẵn sàng đáp ứng nhu cầu vốn tín dụng cho giai đoạn cao điểm cuối năm

Theo Lãnh đạo NHNN Khu vực 2, ngành ngân hàng đảm bảo cung ứng đầy đủ vốn tín dụng cho các nhu cầu sản xuất, kinh doanh, dự trữ hàng hóa trong giai đoạn cao điểm.

-

500.000 tỷ đồng tín dụng ưu đãi rót vào hạ tầng điện, giao thông và công nghệ

Gói tín dụng ưu đãi lên tới 500.000 tỷ đồng vừa được Ngân hàng Nhà nước triển khai, hướng dòng vốn vào các dự án hạ tầng điện, giao thông và công nghệ chiến lược đến năm 2030.

-

Dự thảo thay thế Thông tư 32/2024/TT-NHNN: Cơ hội “vẽ lại bản đồ” mạng lưới ngân hàng

Ngân hàng Nhà nước Việt Nam (NHNN) đang lấy ý kiến đối với dự thảo Thông tư quy định về mạng lưới hoạt động của ngân hàng thương mại, dự kiến thay thế Thông tư số 32/2024/TT-NHNN ban hành ngày 30/06/2024....

-

Khoảng 8 triệu tỷ đồng tiền gửi dân cư tại các tổ chức tín dụng

Theo NHNN, đến nay tiền gửi dân cư tại các tổ chức tín dụng đạt khoảng 8 triệu tỷ đồng, tăng gần 13% so với cùng kỳ. Nguồn lực này góp phần quan trọng duy trì đà tăng trưởng GDP, là minh chứng cho hiệu quả phát huy sức mạnh nội sinh từ tiết kiệm tron...

.jpg)

.png)