Ngân hàng TNHH một thành viên HSBC (Việt Nam) (HSBC Việt Nam) vừa cho biết, HSBC cùng với một số định chế tài chính khác đã hợp tác cung cấp khoản vay hợp vốn trị giá 700 triệu USD, kèm quyền chọn gia tăng (greenshoe option) thêm 300 triệu USD, dành cho Ngân hàng Thương mại Cổ phần Kỹ Thương Việt Nam (Techcombank).

HSBC cho biết, khoản vay gồm ba cấu phần khác nhau, với các kỳ hạn ba, bốn và năm năm. Giao dịch này là khoản vay hợp vốn trung và dài hạn lớn nhất được thu xếp cho một ngân hàng thương mại tại Việt Nam.

Giao dịch này có sự tham gia của 26 ngân hàng, với quy mô khoản vay tăng lên 1 tỷ USD từ mục tiêu 700 triệu USD ban đầu.

Khoản vay hợp vốn trị giá 1 tỷ USD này là giao dịch vay hợp vốn thứ ba của Techcombank chỉ trong vòng hai năm gần đây.

“Giao dịch cũng là minh chứng về tiềm năng to lớn của thị trường vốn Việt Nam, cho thấy một nền kinh tế đang trên đà phục hồi tốt và khẳng định sức hấp dẫn của Việt Nam đối với thị trường toàn cầu”, theo HSBC.

Trong năm 2022, HSBC cũng đã thu xếp thành công một số khoản vay hợp vốn cho các doanh nghiệp lớn của Việt Nam, đặc biệt là khoản vay hợp vốn xanh đầu tiên trị giá 500 triệu USD cho Vingroup và Vinfast.

-

Vingroup và Techcombank được nghiên cứu đầu tư cao tốc Gia Nghĩa – Chơn Thành

Bộ Giao thông vận tải vừa có công văn về việc chấp thuận Tập đoàn Vingroup và Techcombank chủ trì lập báo cáo nghiên cứu tiền khả thi dự án đường cao tốc Bắc - Nam phía Tây đoạn Gia Nghĩa (Đắk Nông) - Chơn Thành (Bình Phước) theo phương thức PPP.

-

Hà Nội cho phép chuyển gần 4,4 ha đất công nghiệp làm khu nhà ở, thời hạn sử dụng 50 năm

UBND TP Hà Nội vừa chấp thuận cho chuyển mục đích sử dụng gần 4,4ha đất khu công nghiệp tại phường Chương Mỹ để triển khai dự án khu nhà ở Tiên Phương, mở ra thêm nguồn cung nhà ở thấp tầng tại khu vực phía Tây Thủ đô....

-

Hà Nội sắp đấu giá loạt lô đất giá khởi điểm từ 7,17 triệu đồng/m2

Thị trường đất đấu giá tại Hà Nội bước vào tháng 3 với lịch tổ chức dày đặc, trải dài từ khu vực phía Tây đến phía Bắc Thủ đô.

-

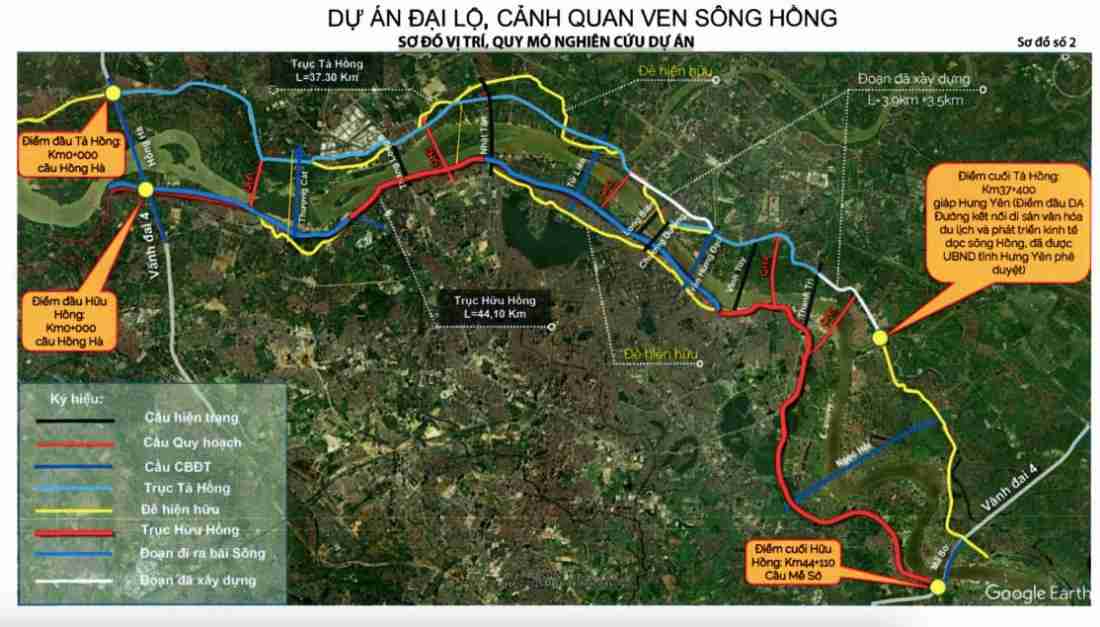

Hà Nội tạm “đóng băng” cấp phép xây dựng trên 11.000 ha từ cầu Hồng Hà đến Mễ Sở

Một động thái siết quản lý đáng chú ý vừa diễn ra tại khu vực ven sông Hồng khi chính quyền địa phương thông báo tạm dừng toàn bộ thủ tục đầu tư và cấp phép xây dựng trong phạm vi dự án Trục đại lộ cảnh quan sông Hồng - công trình được xem là một tro...

-

Hà Nội tính chi 153.000 tỷ cho 36km đường xuyên tâm

Một trong những trục giao thông huyết mạch và lâu đời nhất cả nước - Quốc lộ 1A đoạn qua Hà Nội đang được đề xuất nâng cấp với quy mô chưa từng có.

-

Thông tin mới nhất về tuyến đường hơn 85.000 tỷ đoạn đi qua Hà Nội

Dự án giao thông trọng điểm có tổng vốn đầu tư hơn 85.000 tỷ đồng - tuyến Vành đai 4 - Vùng Thủ đô vừa có điều chỉnh quan trọng về tiến độ tại đoạn đi qua địa bàn Hà Nội.

.JPG)

.png)