.jpg)

Ảnh minh hoạ.

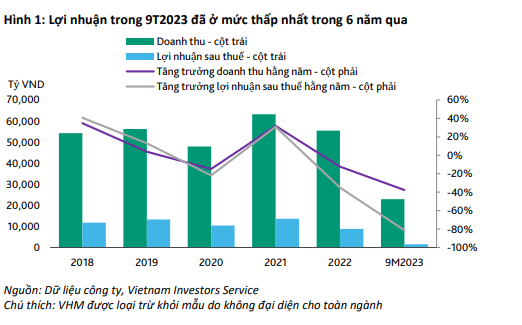

Báo cáo của VIS Rating cho biết, doanh thu và lợi nhuận của các công ty phát triển bất động sản trong 9 tháng đầu năm 2023 giảm đáng kể lần lượt là 38% so với cùng kỳ năm trước và 81% so với cùng kỳ năm trước, xuống mức thấp nhất trong sáu năm qua do hoạt động kinh doanh cốt lõi sụt giảm trong bối cảnh cung và cầu yếu.

Một số công ty ghi nhận doanh thu tài chính tăng mạnh từ hoạt động hợp tác kinh doanh, để bù đắp cho sự sụt giảm lợi nhuận từ hoạt động kinh doanh cốt lõi của họ.

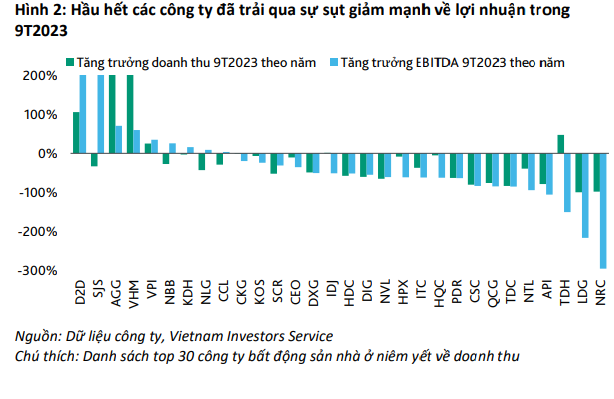

Chỉ một số ít chủ đầu tư như VHM, AGG, NLG và KDH ghi nhận tăng trưởng EBITDA (chỉ số tài chính cho biết lợi nhuận trước lãi suất, thuế, khấu hao và tổn thất giá trị) trong 9 tháng đầu năm 2023 (Hình 2), nhờ bàn giao các dự án lớn có kết quả bán hàng tốt từ năm trước. Các dự án này nằm ở các thành phố loại 1 và vùng ngoại ô, nơi có nhu cầu nhà ở cao và không gặp trở ngại pháp lý.

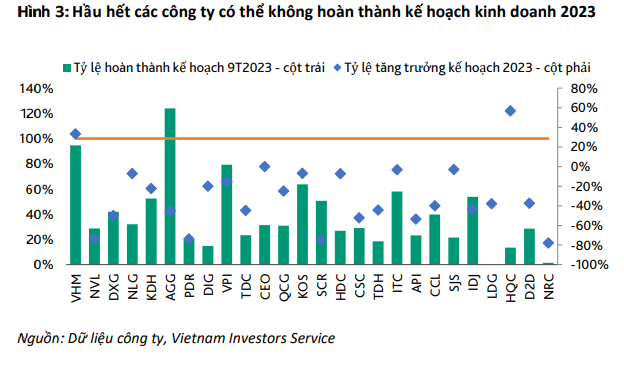

Dựa trên dữ liệu 9 tháng đầu năm 2023, VIS Rating ước tính chỉ có khoảng 5 trong số 261 công ty trong phân tích này có khả năng đạt được mục tiêu lợi nhuận trong 12 tháng đầu năm 2023 (Hình 3).

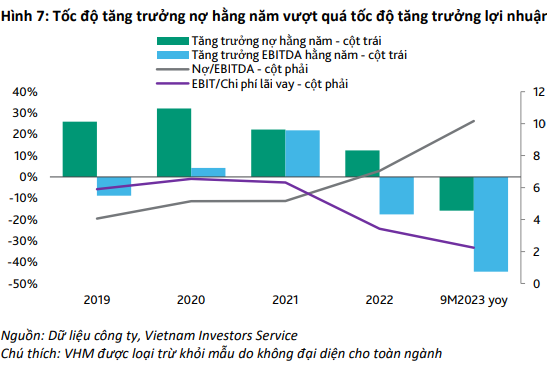

Đòn bẩy của các công ty được biểu thị bằng Nợ/EBITDA vẫn ở mức cao do lợi nhuận giảm mạnh.

Tổng nợ của các công ty đã giảm khoảng 16% yoy trong 9 tháng đầu năm 2023 do trả các khoản nợ đến hạn, đồng thời hoạt động phát triển dự án chậm lại trong bối cảnh thị trường suy thoái và vướng mắc pháp lý. Tuy nhiên, doanh thu và lợi nhuận gộp đã suy yếu đáng kể, dẫn đến EBITDA giảm mạnh hơn, vượt xa mức giảm nợ (Hình 7).

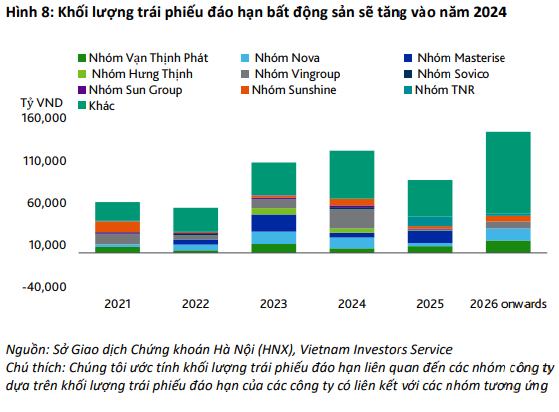

Ngoài ra, khối lượng trái phiếu đáo hạn đáng kể khoảng 114 nghìn tỷ đồng/năm trong 2023-2024 sẽ tiếp tục gây ra rủi ro tái cấp vốn (Hình 8).

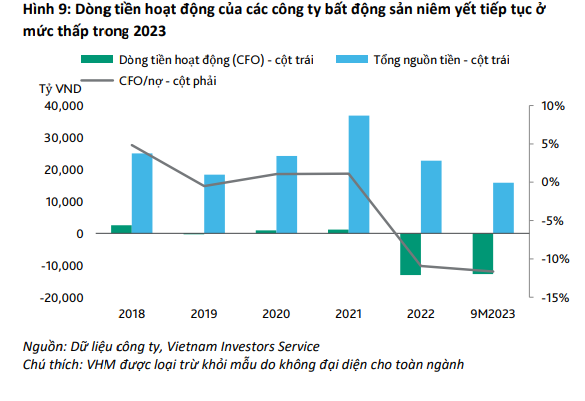

Trong khi đó, dòng tiền hoạt động kinh doanh đã giảm mạnh kể từ năm 2022 do hoạt động mở bán mới suy giảm (Hình 9), dẫn đến nguồn tiền mặt sụt giảm.

VIS Rating cho rằng khả năng trả nợ sẽ tiếp tục yếu do triển vọng lợi nhuận kém tích cực và nguồn tiền mặt sẽ vẫn ở mức thấp do căng thẳng dòng tiền từ hoạt động kinh doanh.

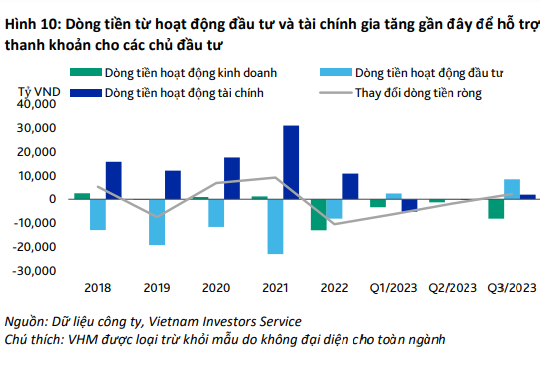

Sau khi trải qua sự suy giảm nguồn tiền mặt từ năm 2022, tình trạng thanh khoản của các chủ đầu tư đã cải thiện đôi chút trong quý 3/2023 do sự thiếu hụt dòng tiền hoạt động đã được bù đắp bởi sự gia tăng đáng kể trong dòng tiền từ hoạt động đầu tư (CFI) và tài chính (CFF) (Hình 10).

CFI tăng lên cho thấy nỗ lực của các chủ đầu tư trong việc cơ cấu lại danh mục dự án bất động sản thông qua M&A hoặc chuyển nhượng cổ phần, điều này tạm thời giúp các công ty khắc phục tình trạng thiếu thanh khoản.

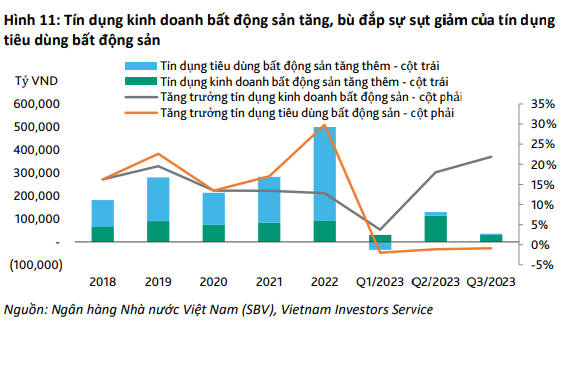

Các ngân hàng tư nhân cũng đang cung cấp vốn để hỗ trợ các chủ đầu tư tái cơ cấu dự án và nợ 3, dẫn đến tín dụng kinh doanh bất động sản tăng 22% trong 9 tháng đầu năm 2023 (Hình 11). Mặt khác, tín dụng tiêu dùng bất động sản vẫn còn yếu.

VIS Rating kỳ vọng việc sửa đổi các bộ luật sắp tới sẽ đẩy nhanh quá trình phê duyệt dự án và cho phép các công ty tiếp cận nguồn vốn mới.

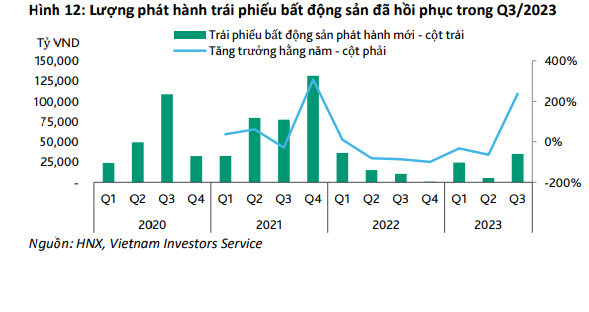

Phát hành trái phiếu bất động sản cũng tăng đáng kể 237% so với cùng kỳ năm trước trong quý 3/2023, từ mức đáy của quý trước đó (Hình 12). 78% lượng trái phiếu này được phát hành bởi Vingroup, Nam Long và Masterise. Các chủ đầu tư này đang triển khai các dự án tại Hà Nội và TPHCM, tiếp tục được hưởng lợi từ nhu cầu người mua nhà lớn.

Danh sách top 30 công ty bất động sản nhà ở niêm yết về doanh thu.

-

Làn sóng FDI dự báo bùng nổ trở lại vào năm 2025

Thực tế thị trường bất động sản công nghiệp Việt Nam 2024 đang có dấu hiệu chững lại. Tuy nhiên trong bối cảnh chính trị mới, giới chuyên gia đầu ngành dự báo, làn sóng đầu tư sẽ bùng nổ trở lại trong năm 2025, khi các doanh nghiệp FDI đã và đang mở ...

-

Bao giờ bất động sản nghỉ dưỡng mới “tan băng”?

Mặc dù nguồn cung ghi nhận có tăng nhẹ nhưng thanh khoản thị trường vẫn ở mức thấp. Lượng giao dịch tập trung ở những sản phẩm có giá bán dưới 10 tỷ đồng/căn.

-

Điểm tên loạt khu vực có nhiều tiềm năng phát triển bất động sản tại miền Trung - Tây Nguyên

Theo quy hoạch, nhiều đô thị tại khu vực miền Trung - Tây Nguyên sẽ được nâng cấp trở thành đô thị loại 1, loại 2,… Đây là một tín hiệu tích cực cho thị trường bất động sản các địa phương trong thời gian tới....

-

Luật mới có hiệu lực: Thị trường được thanh lọc, người mua bất động sản bớt âu lo

Tâm lý “chờ đợi” của các nhà đầu tư và doanh nghiệp đã được thay thế bằng những động thái tích cực hơn trên thị trường. Các doanh nghiệp phát triển bất động sản bắt đầu "rục rịch" triển khai dự án mới, cũng như điều chỉnh phương án kinh doanh để thíc...

-

Bất động sản 2024: Nghịch lý và khó đoán

Tại tọa đàm “Nhận diện dòng tiền và đón sóng bất động sản kết nối hạ tầng cao tốc”, các chuyên gia đánh giá thị trường bất động sản 2024 đang rất nghịch lý và khó đưa ra dự báo sắp tới....

.JPG)

.png)