Ảnh minh hoạ.

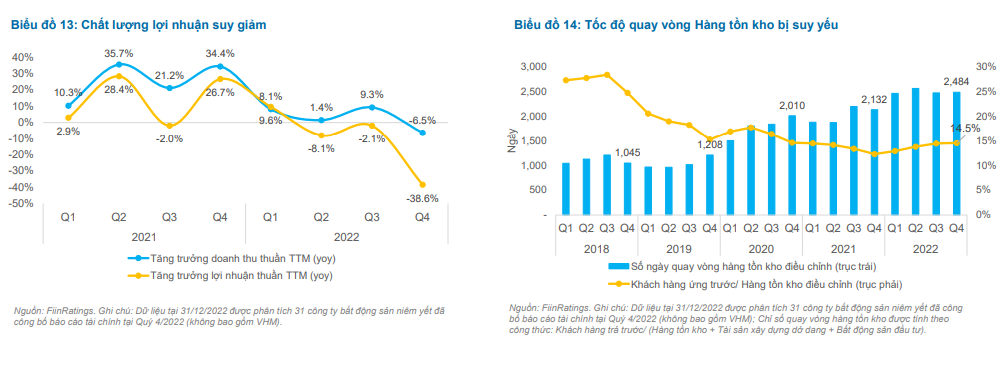

Nhìn lại thị trường bất động sản 2022, các chuyên gia của FiinGroup đánh giá, hiệu quả kinh doanh của các doanh nghiệp đang trên đà suy yếu mạnh, tốc độ quay vòng hàng tồn kho yếu.

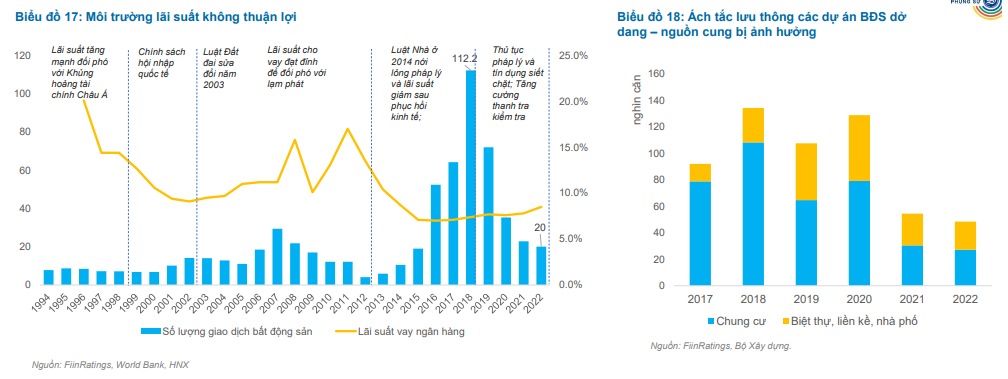

Thị trường bất động sản đã trải qua chu kỳ tăng trưởng nhanh chóng giai đoạn 2015 – 2020, nhờ vào giai đoạn tích lũy trước đó cộng thêm môi trường lãi suất ổn định ở mức thấp hơn so với giai đoạn trước đó cho phép người mua nhà và doanh nghiệp bất động sản tiếp cận nguồn vốn tín dụng ngân hàng thương mại dễ dàng hơn, đây là tiền đề để thị trường bùng nổ thanh khoản trong khoảng 05 năm trở lại đây.

Mặc dù vậy nguồn cung bị thu hẹp đáng kể do các sửa đổi liên quan đến luật Đất đai đã hạn chế đáng kể việc cấp phép các dự án mới. Thị trường bước vào trạng thái "chờ đợi": xu hướng lãi suất trong 2023 và kết quả sửa đổi quan trọng về luật Đất đai. Theo FiinGroup, đây là hai nút thắt quan trọng mà thị trường cần được cởi bỏ để hồi phục trở lại.

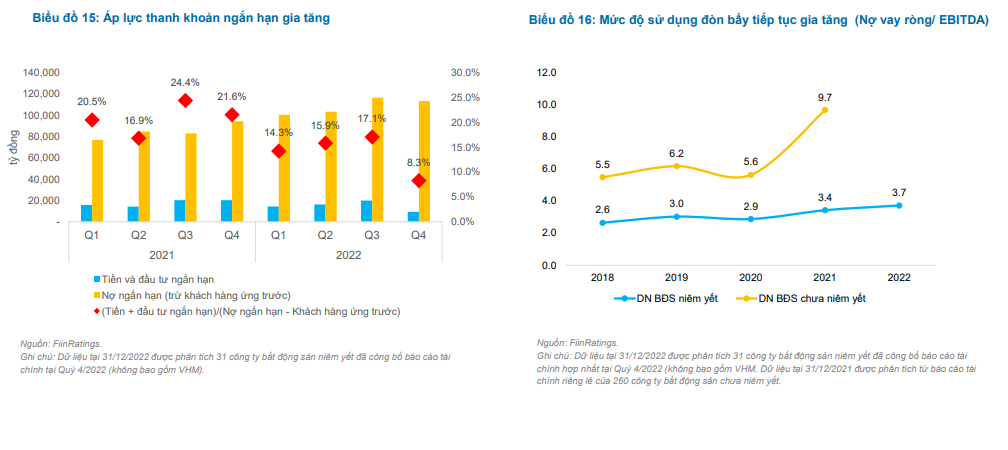

Trong ngắn hạn, hai nhóm giải pháp chính được kỳ vọng sẽ tạo ra cú hích cho thị trường bất động sản bao gồm: giải phóng nguồn cung (tạo cơ chế phê duyệt bổ sung cấp phép xây dựng dự án nhà ở thương mại, hỗ trợ thanh khoản cho doanh nghiệp bất động sản; chính sách tín dụng cho người mua nhà (giảm lãi suất cho vay người mua nhà); chính sách tái cơ cấu nợ (cho phép giãn, hoãn nợ vay đến hạn phải trả TPDN và nợ vay ngân hàng).

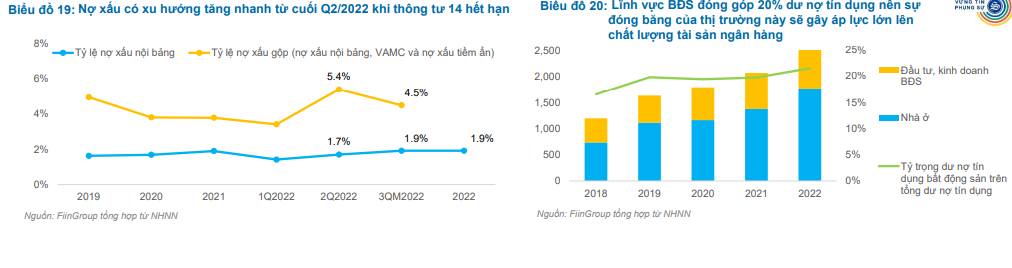

Đối với ngành ngân hàng, theo FiinGroup, chất lượng tài sản của ngành suy giảm khi cơ chế giãn nợ xấu dần đi qua. Nợ xấu có xu hướng tăng nhanh từ cuối quý 2/2022 khi thông tư 14 hết hạn. Lĩnh vực bất động sản đóng góp 20% dư nợ tín dụng nên sự đóng băng của thị trường này sẽ gây áp lực lớn lên chất lượng tài sản ngân hàng.

Rủi ro hiện hữu và tăng lên đối với ngành ngân hàng đến từ thị trường bất động sản, bao gồm: (1) Chất lượng tín dụng cho chủ đầu tư bất động sản suy yếu do tình trạng tắc thanh khoản và lợi nhuận lao dốc tại các doanh nghiệp này; (2) Các khoản cho vay mua nhà hết thời hạn ưu đãi, đến hạn trả nợ gốc và lãi, trong bối cảnh thu nhập người dân suy giảm hậu COVID; (3) Nợ xấu chéo từ cục máu đông trái phiếu bất động sản; (4) 70% tài sản bảo đảm cho các khoản vay tại hệ thống ngân hàng hiện nay là bất động sản; việc phát mãi tài sản đảm bảo, bán nợ theo cơ chế thị trường để xử lý nợ xấu gặp trở ngại đáng kể khi thị trường bất động sản gặp khó khăn.

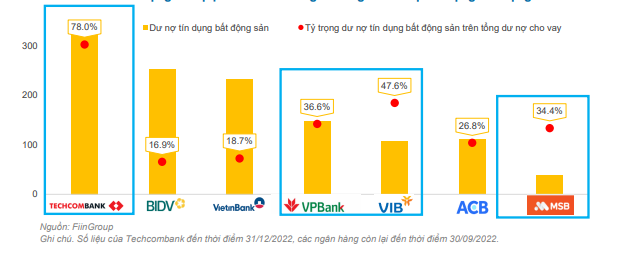

Do đó, FiinGroup cho rằng, các ngân hàng có dư nợ tín dụng bất động sản cao (từ cho vay, trái phiếu) sẽ đối mặt áp lực trích lập dự phòng cao hơn những ngân hàng thuần bán lẻ. Các ngân hàng có dư nợ tín dụng bất động sản cao có thể kể đến như Techcombank (78%), BIDV (16,9%), VietinBank (18,7%), VPBank (36,6%), VIB (47,6%), ACB (26,8%), MSB (34,4%).

Tuy nhiên, hệ thống ngân hàng đã sẵn sàng ứng phó với rủi ro nhờ bộ đệm dự phòng lớn. Nhìn chung, theo FiinGroup, sức khỏe của hệ thống ngân hàng đã tốt hơn rất nhiều với tỷ lệ bao phủ nợ xấu cao gấp đôi sau 10 năm.

-

Phát biểu tại phiên họp Chính phủ thường kỳ tháng 2/2023, Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) Nguyễn Thị Hồng cho biết, tại Hội nghị toàn quốc về bất động sản do Thủ tướng chủ trì cũng đã chỉ ra khó khăn của bất động sản hiện nay chủ yếu là vấn đề pháp lý (chiếm 70%). Nếu những khó khăn pháp lý này được tháo gỡ, các tổ chức tín dụng mới có điều kiện thúc đẩy giải ngân tín dụng bất động sản, từ đó góp phần tăng tín dụng chung cho nền kinh tế.

.png)