Xu hướng tăng lãi suất huy động được dự báo sẽ kéo dài sang 2026 và lan dần sang lãi suất cho vay từ nửa cuối năm.

Theo dự báo mới công bố trong báo cáo ngành ngân hàng của Công ty Chứng khoán MB (MBS), xu hướng tăng lãi suất huy động sẽ kéo dài sang 2026 và lan dần sang lãi suất cho vay từ nửa cuối năm.

LDR lên tới 111%, lãi suất bật tăng từ tháng 10

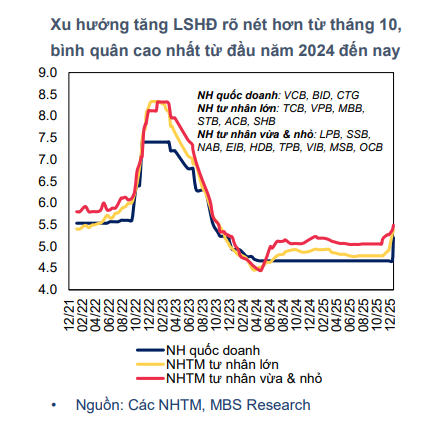

Theo thống kê thị trường, lãi suất huy động đã duy trì quanh mức thấp kể từ giữa năm 2024 đến hết tháng 9/2025, với bình quân lãi suất kỳ hạn 12 tháng ở mức 4,8%. Sau đó, lãi suất bắt đầu tăng về phía cuối năm.

Theo MBS, áp lực tăng lãi suất đến từ ba yếu tố lớn. Thứ nhất, tỷ lệ cho vay trên huy động (LDR thuần) của 27 ngân hàng thương mại niêm yết đã đạt mức cao nhất trong nhiều năm, lên tới 111% tại cuối quý 3/2025. Điều này cho thấy nhu cầu vốn tín dụng vượt xa khả năng huy động hiện hữu, buộc các ngân hàng phải điều chỉnh lãi suất để thu hút nguồn tiền mới.

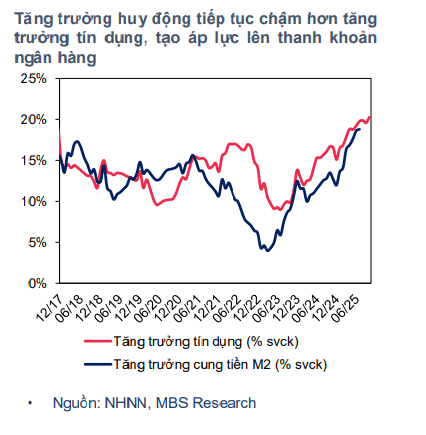

Thứ hai, tín dụng có xu hướng tăng mạnh trong quý 4 hằng năm khi nhu cầu vốn của doanh nghiệp và người dân tăng phục vụ sản xuất – kinh doanh và tiêu dùng cuối năm.

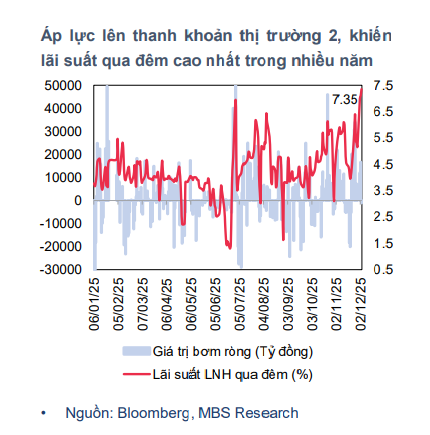

Thứ ba, thanh khoản trên thị trường liên ngân hàng suy giảm, dù Ngân hàng Nhà nước liên tục bơm ròng trong ba tháng gần đây. Lãi suất qua đêm trên thị trường 2 đã leo lên 7,35% vào ngày 3/12/2025 – mức cao nhất trong nhiều năm.

Trong bối cảnh này, giới phân tích kỳ vọng lãi suất huy động sẽ tiếp tục đi lên nhằm đảm bảo nguồn vốn cho vay, kéo theo mặt bằng lãi suất cho vay có thể tăng dần.

Dự báo 2026: Lãi suất huy động tăng thêm 25–50 điểm cơ bản

MBS dự báo, trong nửa đầu năm 2026, mặt bằng lãi suất huy động được dự báo tăng nhẹ, đặc biệt tại nhóm ngân hàng thương mại cổ phần tư nhân – nơi áp lực huy động vốn lớn hơn. MBS ước tính nhóm này có thể tăng 25–50 điểm cơ bản so với cuối năm 2025, trong khi nhóm ngân hàng quốc doanh tăng khoảng 15–30 điểm cơ bản.

MBS cũng nhận định dư địa hỗ trợ thanh khoản từ chính sách tiền tệ sẽ hạn chế hơn so với năm 2025 do tăng trưởng tín dụng phục hồi và cấu trúc kỳ hạn vốn thay đổi mạnh. Điều này càng củng cố triển vọng lãi suất huy động đi lên.

Lãi suất cho vay thấp trong nửa đầu 2026

Dù lãi suất huy động đi lên, mặt bằng lãi suất cho vay nhiều khả năng vẫn duy trì mức thấp tương đương năm 2025 trong nửa đầu năm 2026. Nguyên nhân đến từ cạnh tranh tín dụng gay gắt và lãi suất thả nổi chưa theo kịp đà tăng của chi phí vốn.

Theo MBS, biên lãi ròng (NIM) toàn ngành trong 9 tháng đầu năm 2025 ghi nhận mức 3,2%, giảm 33 điểm cơ bản so với cùng kỳ. Riêng quý 3, NIM đạt 3,1%, giảm 12 điểm cơ bản so với quý 2 và giảm 33 điểm cơ bản so với cùng kỳ năm trước. Việc giảm lãi suất cho vay sâu trong năm 2025, cùng chi phí vốn gần như đi ngang, khiến biên lợi nhuận của ngân hàng bị thu hẹp đáng kể.

Lãi suất cho vay duy trì ở mức thấp nhằm cạnh tranh tín dụng cũng như hỗ trợ nền kinh tế khiến lợi suất tài sản giảm đáng kể so với cùng kỳ trong 9 tháng đầu năm 2025. Nguồn: MBS

Trong khi đó, cơ cấu cho vay có sự thay đổi đáng chú ý: nợ trung hạn tăng 19% và nợ dài hạn tăng 16,9% so với đầu năm, cao hơn nhiều so với mức tăng 13,1% của nợ ngắn hạn. Điều này cho thấy nhu cầu vay vốn chu kỳ dài đang mở rộng – yếu tố hỗ trợ tăng lãi suất cho vay trong thời gian tới, bởi các khoản vay trung dài hạn có lãi suất cao hơn.

Nửa cuối năm 2026: Lãi suất cho vay có thể nhích lên

Giới phân tích cho rằng bước sang nửa cuối năm 2026, lãi suất cho vay sẽ tăng nhẹ khi các khoản vay trung dài hạn giải ngân năm 2025 bắt đầu kết thúc thời gian ưu đãi và thả nổi theo lãi suất huy động. Điều này giúp cải thiện NIM trong nửa cuối năm.

Bên cạnh đó, nhu cầu tín dụng phục vụ sản xuất kinh doanh của nhóm doanh nghiệp nhỏ và vừa (SME) và khách hàng cá nhân được kỳ vọng phục hồi mạnh, qua đó đẩy mặt bằng lãi suất đi lên.

Lãi suất huy động đã bước vào chu kỳ tăng mới từ cuối năm 2025 và áp lực dự kiến kéo dài sang 2026. Dù lãi suất cho vay duy trì mức thấp trong ngắn hạn, các yếu tố hỗ trợ từ cơ cấu cho vay trung dài hạn, áp lực thanh khoản và tín dụng phục hồi có thể thiết lập mặt bằng lãi suất cao hơn trong nửa cuối năm tới.

Theo đánh giá của MBS, biên lãi ròng (NIM) ngân hàng nhiều khả năng tiếp tục chịu sức ép trong nửa đầu 2026 trước khi có tín hiệu cải thiện rõ rệt hơn vào giai đoạn cuối năm. Đây sẽ là thời điểm lãi suất cho vay bắt đầu phản ánh rõ tác động từ chi phí vốn tăng và nhu cầu tín dụng phục hồi rộng hơn.

>>> Xem thêm thông tin về lãi suất vay mua nhà

-

Lãi suất huy động tăng trong biên độ cho phép

Thanh khoản hệ thống ngân hàng đang chịu sức ép vào cuối năm khi tín dụng tăng nhanh, lãi suất liên ngân hàng leo thang, buộc các ngân hàng phải điều chỉnh tăng lãi suất huy động sau thời gian dài giữ ổn định. Tuy nhiên, mức tăng vẫn nằm trong biên độ cho phép.

-

Lãi suất sẽ còn giảm mạnh? Ông Trump khẳng định Chủ tịch Fed mới sẽ theo hướng đó

Tổng thống Mỹ Donald Trump ngày 17/12 cho biết người ông lựa chọn làm Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) nhiệm kỳ tới sẽ là người tin rằng lãi suất cần giảm “mạnh hơn rất nhiều”.

-

Lãi suất có thể nhích lên, người gửi tiền nên ưu tiên kỳ hạn ngắn hạn

Trong bối cảnh lãi suất liên ngân hàng và lãi suất huy động có dấu hiệu tăng trở lại, các chuyên gia phân tích cho rằng mặt bằng lãi suất tiết kiệm có thể nhích lên trong thời gian tới. Trước khả năng trần lãi suất huy động được điều chỉnh, người gửi tiền được khuyến nghị nên ưu tiên các kỳ hạn ngắn, đồng thời linh hoạt tận dụng các chương trình ưu đãi để tối ưu lợi suất.

-

Tiết kiệm tiếp tục là kênh đầu tư được ưa chuộng năm 2026

Ngay từ những ngày đầu năm 2026, thị trường tài chính - ngân hàng đã ghi nhận một diễn biến đáng chú ý: mặt bằng lãi suất huy động đồng loạt nhích lên tại nhiều ngân hàng, kéo theo sự dịch chuyển rõ nét của dòng tiền nhàn rỗi trong xã hội tìm đến tiế...

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất ngân hàng đầu năm 2026 “nóng” lên: Big4 đồng loạt tăng, nhiều nhà băng chào mức tới 9%/năm

Thị trường lãi suất huy động ngày 5/1/2026 ghi nhận diễn biến sôi động khi 4 ngân hàng thương mại nhà nước (Big4) gồm Vietcombank, VietinBank, Agribank và BIDV đồng loạt điều chỉnh tăng lãi suất. Động thái diễn ra ngay đầu năm mới, cho thấy các ngân ...

-

12 tháng biến động lãi suất 2025: Điều gì bất ngờ nhất với người gửi tiết kiệm?

Thị trường tiền gửi ngân hàng trong nước khép lại một năm biến động mạnh hiếm thấy. Từ mặt bằng lãi suất khá thấp đầu năm, đến những tháng cuối 2025, nhiều ngân hàng đã liên tục điều chỉnh tăng lãi suất, đưa lãi suất huy động vượt mốc 7%/năm, mở ra g...

-

Nhiều ngân hàng đẩy lãi suất vượt 7%/năm, gửi tiền dài hạn hưởng lợi

Những ngày cuối năm 2025, thị trường tiền gửi đang chứng kiến làn sóng tăng lãi suất mạnh và dồn dập tại nhiều ngân hàng. Đáng chú ý, không ít nhà băng đã đưa lãi suất huy động vượt mốc 7%/năm, đặc biệt ở các kỳ hạn từ 6 tháng trở lên, tạo ra cơ hội ...

.jpg)

.png)

.png)