Theo đó, Phát Đạt sẽ phát hành thêm gần 67,2 triệu cổ phiếu, với giá chào bán 10.000 đồng/cổ phiếu, tổng giá trị cổ phiếu dự kiến chào bán thêm theo mệnh giá gần 672 tỷ đồng.

Giá phát hành là 10.000 đồng/cổ phiếu, thấp hơn 47% so với mức giá 18.900 đồng/cổ phiếu của mã PDR tại thời điểm kết phiên ngày 14/7.

Phát Đạt cho biết, mức giá phát hành trên được công ty xác định căn cứ trên giá trị sổ sách, giá thị trường giao dịch bình quân trong 30 phiên gần nhất và căn cứ theo tình hình thị trường chung và các yếu tố khác ảnh hưởng đến sự thành công của đợt chào bán, đồng thời tạo điều kiện cho nhà đầu tư tham gia.

Thời gian chào bán dự kiến trong năm 2023 sau khi có chấp thuận của Ủy ban chứng khoán Nhà nước.

Một dự án của Phát Đạt tại Bình Dương

Mục đích của việc phát hành thêm nhằm thanh toán nợ gốc và lãi trái phiếu Phát Đạt đã phát hành trong năm 2021 và năm 2022. Trong đó, nợ gốc là 600 tỷ đồng, tổng lãi dự kiến hơn 71,6 tỷ đồng.

Theo danh sách công bố của Phát Đạt, công ty hiện đang có 7 mã trái phiếu đang lưu hành với tổng giá trị theo mệnh giá 1.375,3 tỷ đồng, sẽ đáo hạn từ tháng 7/2023 – 3/2024.

Thời gian dự kiến trả nợ trong quý 3, quý 4 năm nay và năm 2024 trên cơ sở thỏa thuận giữa Công ty và người sở hữu trái phiếu về việc mua lại trái phiếu trước hạn.

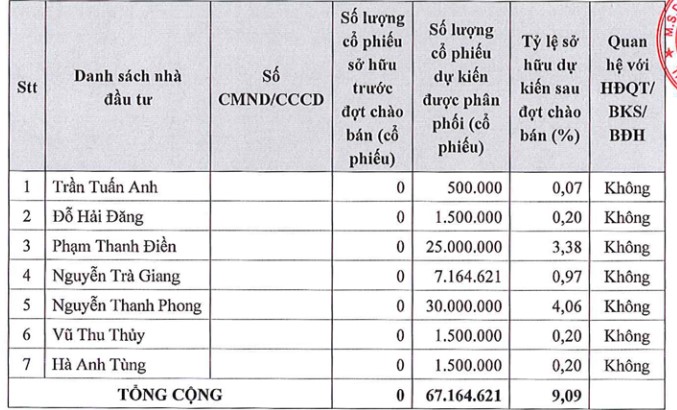

HĐQT Phát Đạt cũng thông qua phân bổ số lượng cổ phần dự kiến phân phối 7 nhà đầu tư chứng khoán chuyên nghiệp gồm: Nguyễn Thanh Phong 30 triệu cổ phiếu, Phạm Thanh Điền 25 triệu cổ phiếu, Đỗ Hải Đăng 1,5 triệu cổ phiếu, Nguyễn Trà Giang 7,164 triệu cổ phiếu, Vũ Thu Thủy 1,5 triệu cổ phiếu, Hà Anh Tùng 1,5 triệu cổ phiếu, Trần Tuấn Anh 500.000 cổ phiếu.

Danh sách 7 nhà đầu tư Phát Đạt dự kiến chào bán hơn 67 triệu cổ phiếu riêng lẻ

Các cổ đông này trước đó không sở hữu cổ phần nào tại Phát Đạt và cũng không có quan hệ với ban lãnh đạo Phát Đạt.

Trước đó, ĐHĐCĐ thường niên 2023 của Phát Đạt đã thông qua cả hai phương án huy động vốn. Trong đó, công ty sẽ chào bán hơn 67 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu trong năm nay.

Toàn bộ vốn hơn 670 tỷ đồng dự kiến huy động được dùng để thanh toán khoản nợ gốc và lãi trái phiếu mà công ty đã phát hành trong hai năm 2021-2022.

Đồng thời, công ty sẽ phát hành tối đa hơn 134 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu với tỷ lệ chào bán là 1:5,5 (cổ đông sở hữu một cổ phiếu được hưởng một quyền mua, mỗi 5,5 quyền mua được mua 1 cổ phiếu chào bán thêm).

Hơn 1.343 tỷ đồng dự kiến thu được sẽ được sử dụng để triển khai các dự án của Phát Đạt và của công ty con.

Năm 2023, Phát Đạt đặt mục tiêu tổng doanh thu 2.800 tỷ đồng và lợi nhuận sau thuế 680 tỷ đồng. Theo lãnh đạo Phát Đạt, lợi nhuận quý 2/2023 ước đạt hơn 360 tỷ đồng.

-

Vingroup, Hòa Phát, Phát Đạt,…muốn đầu tư các dự án khu công nghiệp quy mô lớn

Nhiều doanh nghiệp tên tuổi lớn như Tập đoàn Vingroup, Hòa Phát, Phát Đạt,… hiện đang nghiên cứu đầu tư các dự án khu công nghiệp quy mô lớn tại nhiều địa phương trong cả nước.

-

Vì sao Quốc Cường Gia Lai bị nghi ngờ khả năng hoạt động liên tục?

Nợ ngắn hạn gấp đôi tài sản ngắn hạn, lại “đeo đẳng” khoản nợ phải trả gần 2.800 tỷ đồng với Sunny Island chưa biết khi nào mới trả xong, Quốc Cường Gia Lai bị kiểm toán WHY nghi ngờ khả năng hoạt động liên tục....

-

Lợi nhuận của công ty 'shark' Việt giảm mạnh

Intracom của ông Nguyễn Thanh Việt, doanh nghiệp hoạt động chính trong lĩnh vực bất động sản, báo lãi hơn 46 tỷ đồng năm ngoái, giảm gần 40%.

-

“Đại gia” vật liệu xây dựng với 45 công ty con và công ty liên kết đặt mục tiêu lãi hơn 1.200 tỷ năm 2024

Năm 2024, Viglacera đặt mục tiêu lợi nhuận ở mức 1.200 tỷ đồng, tăng nhẹ so với kế hoạch đề ra trong năm nay.

-

Nhiều doanh nghiệp bất động sản muốn bán dự án, bán sỉ sản phẩm để có tiền trả nợ

Bán bớt dự án, bán bớt tài sản để cầm cự không còn là chuyện hiếm kể từ sau khi đại dịch Covid-19 đến nay, nhiều doanh nghiệp địa ốc đang chạy đua bán dự án, xoay xở đủ cách để có tiền trả nợ....

-

Tham vọng của “gã khổng lồ” đến từ Nhật Bản trên thị trường bất động sản Việt Nam

Trước khi đề xuất nghiên cứu để đầu tư dự án khu công nghiệp tại Nam Định, Sumitomo - “gã khổng lồ” đến từ Nhật Bản đã nhiều lần xuất hiện trên thị trường bất động sản Việt Nam.

.png)

.png)