Lãi suất cao có thể do nguyên nhân vi mô của các NHTM (như quan lý nguồn và sử dụng vốn,...). Tuy nhiên, các chuyên gia cho rằng, việc chỉ nhìn nhận lãi suất cao là do ngân hàng cũng có thể do thói quen chỉ “nhìn xuống” mà chưa “nhìn lên”. Cụ thể lãi suất cao trong một thời kỳ dài có thể cần phải được đánh giá theo phương pháp “nhìn lên” và cụ thể là do nguyên nhân mục tiêu tăng trưởng quá cao trong khi tiết kiệm nội địa thấp, hay những nguyên nhân từ NSNN hoặc nguyên nhân khác...

Mất cân đối

Báo cáo cạnh tranh quốc gia VN cho thấy trong nhiều năm, VN chủ trương tăng trưởng cao. Việc duy trì tăng trưởng cao đã đưa đến những thành tựu quan trọng về xóa đói giảm nghèo. Tuy nhiên so với tiết kiệm nội địa còn ở mức thấp, những năm gần đây đạt khoảng trên dưới 30% GDP; điều này có phần chưa đáp ứng được yêu cầu đầu tư của nền kinh tế. Trong những năm gần đây tổng đầu tư khoảng trên dưới 43% GDP. Chênh lệch tiết kiệm đầu tư và tiết kiệm luôn là khoảng khá lớn từ 10-13% GDP. Sự chênh lệch này dẫn đến nhu cầu vốn của nền kinh tế lúc nào cũng cao và đo đó lãi suất trên thị trường tài chính khó có thể thấp trong ngắn hạn. Cũng cần lưu ý rằng, tình trạng tiết kiệm nội địa (tiết kiệm quốc gia) luôn ở mức thấp cũng có nguyên nhân là do thâm hụt NSNN cao và kéo dài của VN (vì theo lý thuyết, tiết kiệm quốc gia bằng tiết kiệm tư nhân cộng với tiết kiệm chính phủ).

Theo kế hoạch phát triển kinh tế - xã hội VN đến 2015, Chính phủ đã chủ trương duy trì mức đầu tư của nền kinh tế ở mức 40% GDP, thấp hơn ba năm qua, đồng thời có chỉ tiêu tăng trưởng kinh tế (GDP) là 7-7,5%, là thấp hơn thời kỳ trước. Mục tiêu tổng quát, Chính phủ cũng đặt mục tiêu ổn định kinh tế vĩ mô quan trọng hơn và như vậy, rõ ràng, Chính phủ đã có nhìn nhận về sự mất cân đối này.

Cầu tín dụng đẩy lãi suất

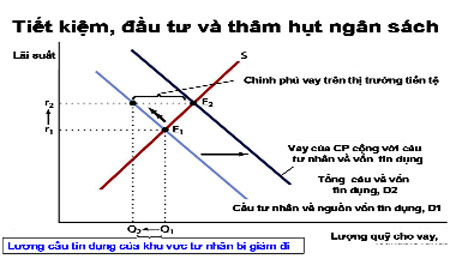

Theo lý thuyết kinh tế cơ bản, lãi suất tăng về trung hạn có nguyên nhân đáng kể từ thâm hụt ngân sách của chính phủ. Điều này được giải thích như sau, tiết kiệm quốc gia (S) bằng tiết kiệm tư nhân (Sp) cộng với tiết kiệm công (Sg, đúng bằng cán cân ngân sách) và tổng tiết kiệm trong nước chính là nguồn cung vốn tín dụng cho nền kinh tế (L.F). Khi NSNN thâm hụt, Chính phủ phải huy động vốn trên thị trường tiền tệ, dẫn đến cầu về vốn tín dụng của thị trường tăng lên và đẩy lãi suất tăng lên. Trong khi lãi suất tăng lên, khu vực kinh tế tư nhân buộc phải thoái lui và cầu đầu tư của khu vực tư nhân giảm đi (xem đồ thị).

Tại VN, thâm hụt NSNN trong nhiều năm qua được công bố là 5% GDP (theo dự toán), tuy nhiên theo cố liệu của WB và IMF, thâm hụt NSNN tính cả các khoản chi từ các quỹ ngoài NSNN thì thâm hụt có đã lên tới trên dưới 9%. Theo báo cáo phát triển của WB, nợ công của VN cũng đang có chiều hướng gia tăng đáng kể trong những năm gần đây và đến cuối năm 2009 đã đặt 49% GDP và sau đó đạt 51,3% vào cuối năm 2010. Các hàm ý khác cũng cho rằng theo định nghĩa nợ công của VN chưa bao gồm các khoản vay của các DNNN hay các tập đoàn kinh tế nhà nước mà Chính phủ là chủ sở hữu. Những năm vừa qua, thị trường cũng chứng kiến rằng, các tập đoàn kinh tế cũng đã phát hành trái phiếu DN đã khá rầm rộ với khối lượng lớn và với lãi suất huy động lên tới 16 - 17%/năm.

Theo báo giới, lượng trái phiếu chính phủ phát của VN mấy năm gần đây như sau: năm 2009, hơn 64.000 tỷ đồng. Năm 2010, khoảng 66 ngàn tỷ đồng. Năm 2011, dự kiến khoảng 40 ngàn tỷ đồng. Từ thực tế về lượng phát hành trái phiếu chính phủ như vậy cho thấy, lượng cầu vốn từ NSNN VN hàng năm khoảng 50-60 ngàn tỷ đồng. Và như vậy đường tổng hợp cầu vốn trên thị trường tiền tệ trong nước tăng lên tương ứng mức 50-60 ngàn tỷ đồng. Như vậy cầu tư nhân giảm đi một lượng đúng bằng lượng mà ngân sách đã huy động do lãi suất cao hơn và cũng do nguyên tắc nguồn vốn có hạn.

Theo báo phát triển của WB gần đây cũng cho thấy vấn đề đáng chú ý là việc tăng cường huy động trên thị trường tiền tệ vừa qua của NSNN cũng đi liền với thâm hụt NSNN có chiều hướng gia tăng, đầu tư chính phủ cũng mở rộng hơn và chiếm tỷ trọng gia tăng hơn trong khi đầu tư của khu vực tư nhân cũng giảm đi đáng kể. Như vậy, tác động thứ nhất là của tình trạng thâm hụt NSNN gia tăng chắc chắn đã ảnh hưởng đến tình trạng thiếu hụt nguồn vốn trên thị trường tiền tệ. Đồng thời qua đó làm tăng lãi suất hoặc lãi suất khó có thể giảm; Nếu nhìn nhận theo cách thức này, chính sách tăng trưởng kinh tế cao và tình trạng thâm hụt NSNN cao, kéo dài không những là nguyên nhân của lãi suất cao mà còn cả là nguyên nân dẫn đến giá thâm hụt thương mại cao của VN thời gian qua – các nhà kinh tế gọi hiện tượng này là nền kinh tế trong tình trạng thâm hụt kép (twin deficit)- sau đó, thâm hụt cán cân vãng lai và dẫn đến nhu cầu tài trợ từ bên ngoài của VN ngày càng tăng là điều thường đi đôi với nhau.

|

Khi thâm hụt NSNN,

Chính phủ buộc phải vay nợ để tài trợ cho thâm hụt này thì việc vay nợ

này làm tăng thêm cầu về vốn trên thị trường. Hệ quả là đường cầu vốn

tín dụng D1 dịch đến D2, với lượng bằng đúng phần chính phủ vay nợ và

điểm cân bằng cung cầu dịch chuyển từ E1 chuyển đến E2. Điều này dẫn đến

lãi suất cân bằng dịch chuyển từ r1 đến r2 và dẫn đến hiện tượng chèn

lấn đầu tư: việc tăng lãi suất đã dẫn tới giảm lượng cầu về vốn tín dụng

đầu tư của khu vực tư nhân từ Q1 tới Q2, được dịch chuyển dọc trên

đường D1 của đổ thị. |

ThS Lê Văn Hinh

.png)