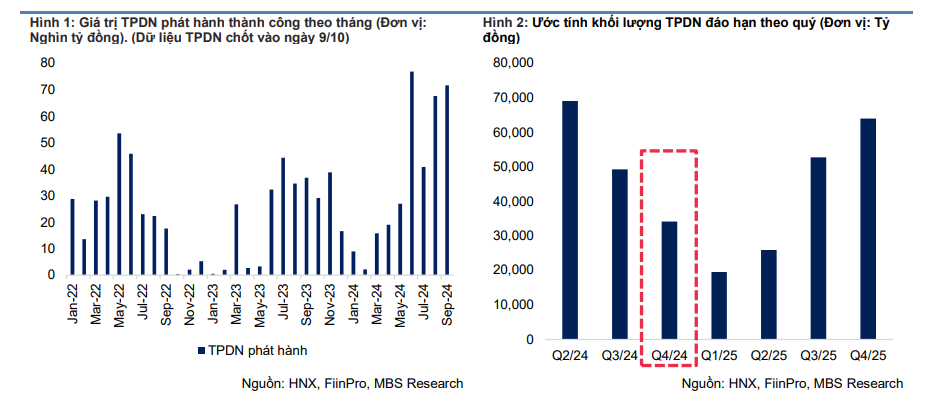

Theo MBS, tổng giá trị TPDN phát hành thành công trong tháng 9 ước đạt hơn 71,6 nghìn tỷ đồng, tăng 6% so với tháng trước và 94% svck, đa số là từ các Ngân hàng chiếm khoảng 85%.

Các đợt phát hành đáng chú ý trong tháng 9 bao gồm: Techcombank (2,7 nghìn tỷ đồng, kỳ hạn 24 tháng, lãi suất 5%), OCB (2,5 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 5,5%), Vietinbank (2 nghìn tỷ đồng, kỳ hạn 120 tháng, lãi suất 6,1%).

Việc các NHTM đẩy mạnh huy động vốn qua kênh trái phiếu dù chi phí vốn đắt đỏ hơn so với lãi suất tiền gửi kỳ hạn 12 tháng được cho là nhằm bổ sung cơ cấu vốn trung, dài hạn trong bối cảnh nhu cầu vay vốn đang dần phục hồi.

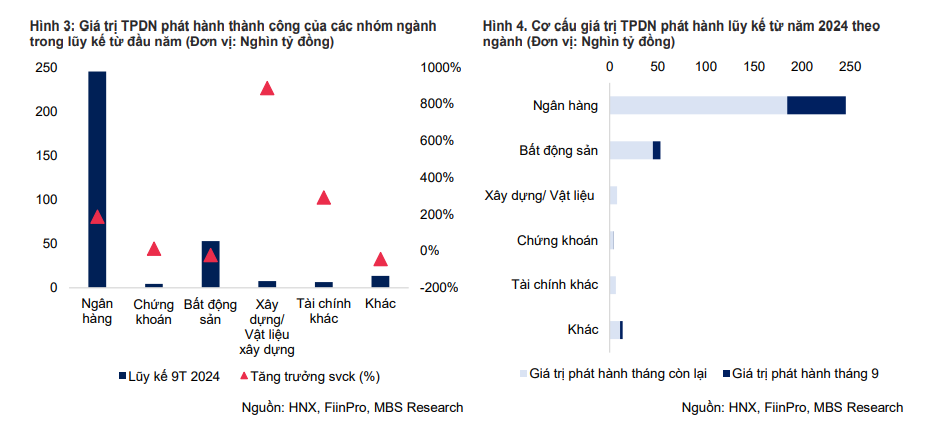

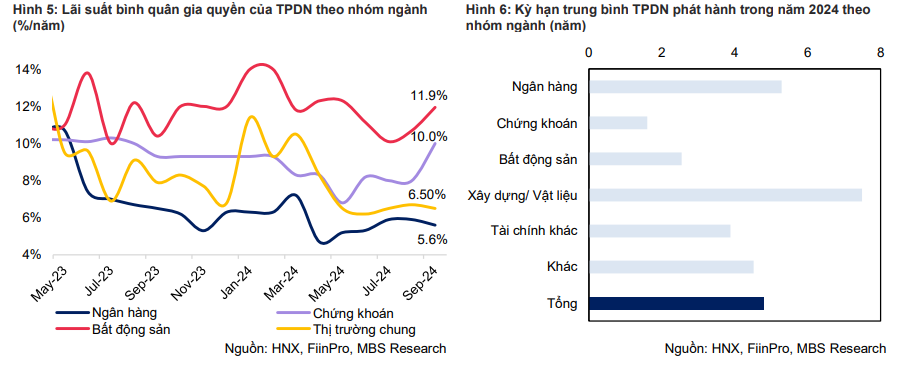

Lũy kế từ đầu năm, tổng giá trị TPDN phát hành đạt hơn 330,4 nghìn tỷ đồng, tăng 80% svck. Lãi suất TPDN bình quân gia quyền trong 9 tháng đầu năm ước khoảng 7%, thấp hơn so với mức trung bình 8.3% của năm 2023.

Các chuyên gia của MBS dự báo hoạt động phát hành TPDN sẽ sôi nổi hơn khi bước sang quý 4 khi nhu cầu vốn của doanh nghiệp phục hồi trong bối cảnh thị trường BĐS bắt đầu ấm dần cũng như nhu cầu mở rộng sản xuất kinh đang tích cực theo đà phục hồi của nền kinh tế.

Cũng theo MBS, 9 tháng đầu năm, ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 2454 nghìn tỷ, tăng 188% svck, chiếm tỷ trọng 74%, lãi suất bình quân gia quyền là 5,6%/năm, kỳ hạn bình quân 5,3 năm.

Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm có: ACB (29,8 nghìn tỷ đồng), Techcombank (26,7 nghìn tỷ đồng), OCB (24,7 nghìn tỷ đồng).

MBS cho rằng ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu nhằm bổ sung vốn để đáp ứng nhu cầu cho vay. Tính từ đầu năm tới hết quý 3, tín dụng tăng 8,53%, cao hơn so với mức 6,24% cùng kỳ năm ngoái, tín dụng dự báo sẽ tăng tốc trong nhưng tháng cuối năm theo sự phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Tổng giá trị phát hành của nhóm doanh nghiệp bất động sản đạt khoảng 53 nghìn tỷ đồng (giảm 22% svck), chiếm tỷ trọng 16%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 11,6%/năm, kỳ hạn bình quân là 2,5 năm.

Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: CTCP Vinhomes (12.5 nghìn tỷ đồng), Tập đoàn Vingroup (10 nghìn tỷ đồng) và Công ty TNHH Đầu tư và Phát triển Hải Đăng (5,4 nghìn tỷ đồng).

Trong tháng 9, giá trị TPDN mua lại trước hạn ước tính khoảng hơn 20,1 nghìn tỷ đồng, tăng 27% so với tháng trước, trong đó Ngân hàng chiếm 89%, nhóm BĐS chiếm 8%. Lũy kế từ đầu năm đến nay, khoảng 144 nghìn tỷ đồng TPDN đã được mua lại trước hạn, giảm 19% svck.

Tháng 9 ghi nhận thêm 2 doanh nghiệp mới công bố chậm các nghĩa vụ thanh toán liên quan đến TPDN. Hiện tại, tổng giá trị TPDN chậm các nghĩa vụ thanh toán ước khoảng 206,7 nghìn tỷ đồng, chiếm 30% dư nợ TPDN của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 69% giá trị chậm trả.

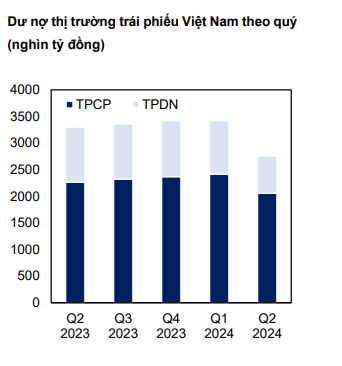

MBS ước tính khoảng 34,2 nghìn tỷ đồng TPDN sẽ đáo hạn trong quý 4, thấp hơn nhiều so với mức đỉnh năm nay là 69,1 nghìn tỷ đồng vào quý 2.

-

Becamex IDC muốn rút bớt tài sản bảo đảm lô trái phiếu 800 tỷ

Tổng công ty Đầu tư và Phát triển Công nghiệp (Becamex IDC, mã: BCM) vừa công bố nghị quyết về việc rút bớt tài sản bảo đảm và lấy ý kiến người sở hữu trái phiếu BCMH2427001.

-

Sai sót báo cáo trái phiếu, Hội An Invest bị phạt gần trăm triệu

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 86/QĐ-XPHC ngày 2/2/2026 xử phạt 92,5 triệu đồng đối với Công ty Cổ phần Hội An Invest do không công bố và công bố chậm một số thông tin theo quy định pháp luật trong lĩnh vực ...

-

Sunshine VNE thanh toán trái phiếu bằng tài sản thay tiền mặt

Công ty Cổ phần Đầu tư, Thương mại và Phát triển Xây dựng Sunshine VNE vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội và người sở hữu trái phiếu để công bố thông tin bất thường liên quan đến việc thanh toán gốc, lãi trái phiếu bằng tài sản khác t...

-

Không công bố hàng loạt báo cáo trái phiếu, Tập đoàn R&H bị phạt

Ngày 28/1/2026, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành Quyết định số 81/QĐ-XPHC về việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối với Công ty Cổ phần Tập đoàn R&H....

-

Long Hưng Phát làm rõ tài sản bảo đảm trái phiếu tại dự án Aqua Riverside City

Công ty TNHH Đầu tư Bất động sản Long Hưng Phát vừa công bố thông tin bất thường liên quan đến việc điều chỉnh điều khoản, điều kiện của lô trái phiếu LHRCH2025005, theo quy định tại Thông tư 76/2024/TT-BTC của Bộ Tài chính....

-

Sunbay Ninh Thuận công bố biến động tài sản bảo đảm loạt trái phiếu, liên quan 17 sổ đỏ

Công ty Cổ phần Sunbay Ninh Thuận vừa có văn bản công bố thông tin bất thường gửi Sở Giao dịch Chứng khoán Hà Nội (HNX), liên quan đến tài sản bảo đảm của một số lô trái phiếu do doanh nghiệp phát hành....

.png)