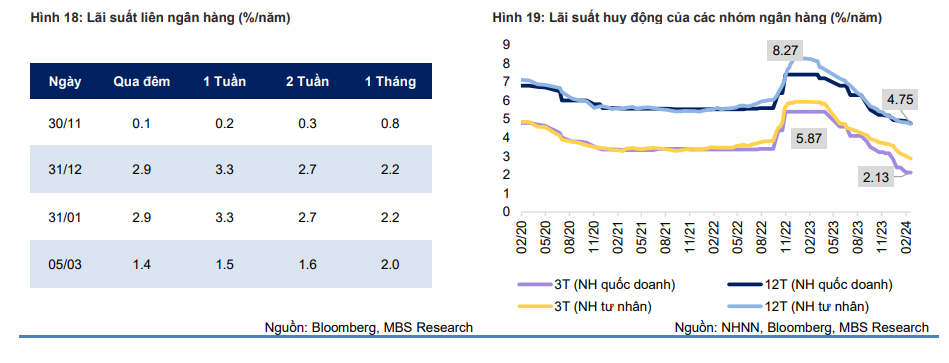

Vào ngày 22/2, lãi suất liên ngân hàng đã đạt đỉnh do tính mùa vụ tạo áp lực lên thanh khoản ngắn hạn và đẩy lãi suất qua đêm lên đến 3,7%. Tuy nhiên ngay sau đó, lãi suất đã có xu hướng hạ nhiệt dần về cuối tháng và quay trở lại mặt bằng thấp. Lãi suất qua đêm đã giảm điểm nhanh chóng và hiện đang giao dịch tại mức 1.,4%, giảm 63% so với mức đỉnh.

Lãi suất tại các kỳ hạn ngắn từ 1 tháng trở xuống khác đồng thời giảm mạnh và hiện đang giao dịch trong khoảng 1,5%-2%.

NHNN tiếp tục thực hiện bơm tiền qua kênh OMO trong tháng 2. Vào ngày 20- 21/2, NHNN đã bơm hơn 6 nghìn tỷ đồng qua kênh OMO với lãi suất 4%/năm và kỳ hạn 7 ngày và lượng tiền này đã đáo hạn và quay trở lại NHNN. Trong khi đó, kênh phát hành tín phiếu không có hoạt động nào. Việc NHNN không thực hiện thêm giao dịch nào sau đó cho thấy thanh khoản trong hệ thống đã quay trở lại trạng thái ổn định.

Xu hướng điều chỉnh giảm lãi suất của đa số các ngân hàng vẫn tiếp tục được duy trì. Nhóm ngân hàng quốc doanh vẫn chưa cho thấy động thái điều chỉnh lãi suất mới và mức lãi suất bình quân hiện vẫn đang là 4,7% cho kỳ hạn 12 tháng, một số ngân hàng tư nhân thậm chí còn đưa lãi suất về thấp hơn đáng kể so với nhóm ngân hàng quốc doanh.

Tuy nhiên, một số ngân hàng đã bắt đầu tăng lãi suất chủ yếu tại các kỳ hạn ngắn dưới 5 tháng ở nhóm ngân hàng cổ phần, phổ biến từ 2,5- 3,8%/năm, nhằm thu hút thêm tiền gửi sau dịp Tết nguyên đán. Riêng với tiền gửi 12 tháng, vẫn dao động trên dưới 5%/năm.

MBS cho rằng lãi suất đầu vào có khả năng tạo đáy trong quý 1/2023 và khó có khả năng giảm thêm chủ yếu do cầu tín dụng sẽ có xu hướng tăng lên trong năm 2024. Trong bối cảnh xuất khẩu tăng trưởng tích cực hơn ở mức 6 – 7%, đầu tư và tiêu dùng đều khởi sắc trên nền thấp của cùng kỳ năm ngoái, chúng tôi cho rằng nhu cầu sử dụng vốn sẽ quay trở cân bằng với tình trạng dư thừa thanh khoản hiện nay.

Theo đó, MBS dự báo tăng trưởng tín dụng trong năm 2024 sẽ đạt khoảng 13 – 14%.

Tuy nhiên, ở chiều ngược lại, áp lực tăng lên lãi suất không lớn do chu kỳ thắt chặt tiền tệ của Mỹ hầu như đã chấm dứt. Với dự báo lãi suất điều hành hạ xuống mức xấp xỉ 4% cuối năm 2024, áp lực lên tỷ giá không lớn, Ngân hàng Nhà nước sẽ có dư địa để duy trì chính sách tiền tệ như hiện tại.

MBS cũng dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 25 – 50 điểm cơ bản, quay về mức 5,25% - 5,5% trong năm 2024.

-

Thủ tướng yêu cầu thực hiện ngay các giải pháp nhằm tiếp tục giảm mặt bằng lãi suất cho vay

Thủ tướng Chính phủ Phạm Minh Chính vừa ký Công điện số 18/CĐ-TTg ngày 5/3/2024 về điều hành tăng trưởng tín dụng năm 2024.

-

Lãi suất liên ngân hàng: Vừa hạ nhiệt đã quay đầu tăng

Tuần giao dịch từ ngày 12–16/1 ghi nhận những chuyển động rõ nét trên thị trường tiền tệ, khi lãi suất liên ngân hàng – tức lãi suất các ngân hàng vay mượn lẫn nhau – không còn duy trì xu hướng giảm mạnh như đầu tháng mà bắt đầu nhích lên trở lại ở n...

-

Chủ tịch Fed Jerome Powell cho biết đang bị điều tra hình sự, khẳng định không khuất phục trước sức ép từ ông Trump

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Jerome Powell, xác nhận đang bị các công tố viên liên bang điều tra hình sự liên quan đến dự án cải tạo trụ sở ngân hàng trung ương trị giá 2,5 tỷ USD tại Washington, D.C. Tuy nhiên, ông cho rằng đây chỉ là...

-

Từ lãi suất đến triển vọng các kênh đầu tư

Xu hướng tăng lãi suất đang diễn ra hiện nay có phần khác biệt so với đợt tăng gần nhất vào năm 2022. Theo đó, cách chúng ta đánh giá để xác định tín hiệu đối với thị trường cũng khác.

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất tiền gửi còn tăng đến đâu? Hé lộ dự báo mới nhất

Theo báo cáo phân tích mới công bố của MBS Research, mặt bằng lãi suất tiền gửi đang bước vào giai đoạn chịu áp lực tăng trở lại sau thời gian dài duy trì ở mức thấp. Diễn biến này phản ánh rõ những căng thẳng về thanh khoản của hệ thống ngân hàng cũ...

.png)