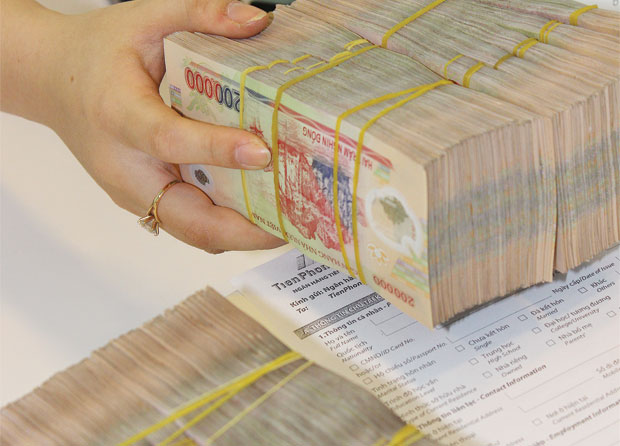

Mức lãi suất cho vay trên dưới 10%/năm được cho là phù hợp hiện nay

Tại buổi Tọa đàm các giải pháp mở rộng tín dụng thúc đẩy phát triển kinh tế - xã hội vùng Tây Bắc, ông Nguyễn Hữu Thập, Chủ tịch HĐQT kiêm Tổng Giám đốc CTCP Lâm sản và khoáng sản Tuyên Quang chia sẻ, phần lớn các DN vừa và nhỏ khi hoạt động đều thiếu vốn. Một trong những nguồn cung cấp vốn quan trọng là hệ thống NHTM, nhưng hiện nay, dư nợ của khối DN này còn rất khiêm tốn mà hầu hết tập trung vào các DN, tổng công ty lớn hay những khoản vay có quy mô nhỏ hẳn như cho vay nông dân, hộ sản xuất. Tuy nhiên, có những DN vừa và nhỏ vay vốn nhưng sử dụng không hiệu quả gây mất niềm tin ở ngân hàng, ảnh hưởng đến sự e ngại khi cấp tín dụng cho các DN vừa và nhỏ khác.

“Với tốc độ phát triển kinh tế như hiện nay, nguồn vốn huy động của ngân hàng luôn dư thừa, trong khi vốn để sản xuất kinh doanh của DN lại luôn thiếu”, ông Thập nói. “Để giải quyết mâu thuẫn này, một mặt, cần có sự quan tâm của NHNN nhằm đưa ra những chính sách hỗ trợ phù hợp và kịp thời cho các DN vừa và nhỏ, mặt khác, cần có những giải pháp về phía các tổ chức tín dụng trong việc cung cấp nguồn vốn tín dụng đảm bảo đáp ứng đủ nhu cầu về vốn cho các DN vừa và nhỏ nói riêng và nền kinh tế nói chung”.

Ông Vũ Thanh Sơn, Tổng giám đốc Hapro nhận định, hiện có 3 tình trạng đang tồn tại, thứ nhất, tâm lý chung sợ cho vay, sợ đi vay, cụ thể ở đây là ngân hàng sợ cho vay và DN sợ đi vay; thứ hai, cán bộ lãnh đạo và đặc biệt là cán bộ tín dụng của các tổ chức tín dụng lo lắng, sợ trách nhiệm, từ đó dẫn đến rụt rè trong việc thẩm định, tự quyết định các dự án của DN; thứ ba, tình trạng khó khăn chung về tài chính, kinh tế, nợ... của một số DN không tốt, cá nhân không tốt đang ảnh hưởng đến các DN tốt.

“Nếu không có giải pháp gỡ ra bằng các chính sách chung của Nhà nước, sẽ dễ dẫn đến việc cùng kéo nhau vào chỗ khó khăn, dẫn đến tình trạng khó của cả DN và ngân hàng. Tôi đề xuất, ngân hàng cố gắng kéo lãi suất xuống, nếu giảm được còn khoảng trên dưới 10%/năm thì là phù hợp và giúp đỡ rất nhiều cho DN. Bên cạnh đó, có cơ chế để các DN nhỏ có thể tiếp cận vốn dễ dàng và thuận lợi hơn. Ngoài ra, có chính sách kéo dài thêm thời gian giãn nợ đối với những ngành hàng khó khăn…”, ông Sơn nhấn mạnh.

Khối Nghiên cứu Kinh tế của Ngân hàng HSBC (HSBC Global Research) vừa công bố bản báo cáo về Kinh tế Vĩ mô - Triển vọng thị trường Việt Nam số tháng 4/2013 -“Ngành sản xuất: một giải pháp thực tế và đáng tin cậy” cho rằng, thông qua quá trình chọn lọc tự nhiên, các DN hoạt động thiếu hiệu quả sẽ từ từ phá sản và những công ty hoạt động hiệu quả sẽ phát triển, Việt Nam có thể vượt qua vấn đề nợ của mình.

Dù đã có nhiều nỗ lực trong việc cung ứng vốn cho nền kinh tế thông qua việc cho các DN vay vốn, nhưng ông Phạm Quang Tùng, Phó Tổng giám đốc BIDV cho biết, Ngân hàng gặp không ít khó khăn. Ví dụ như, quy mô sản xuất của các DN nhỏ, năng lực quản lý kinh doanh, hạch toán kế toán còn có nhiều hạn chế; phương án kinh doanh, báo cáo tài chính chưa phản ánh đầy đủ và chính xác tình hình hoạt động sản xuất kinh doanh, tài chính của khách hàng. Do đó, việc kiểm soát dòng tiền, mục đích sử dụng vốn của ngân hàng đối với các khách hàng gặp nhiều khó khăn.

“Tuy nhiên, BIDV luôn đẩy mạnh cho vay các khách hàng là các DN vừa và nhỏ, các hộ kinh doanh, cán bộ công nhân viên chức, chú trọng nhóm khách hàng vay vốn dưới 10 tỷ đồng…”, ông Tùng nói.

Bà Nguyễn Như Ý, Phó Tổng giám đốc VietinBank cho biết, Ngân hàng cam kết tiếp tục đáp ứng nhu cầu vay vốn của các DN; không ngừng đổi mới hoạt động cho vay, đa dạng hóa sản phẩm, dịch vụ ngân hàng phù hợp với khách hàng, với đặc thù ngành nghề… Đồng thời, cải tiến phương thức cho vay vốn của VietinBank theo hướng giảm thiểu thủ tục, bảo đảm khách hàng tiếp cận được nguồn vốn ngân hàng dễ dàng, thuận tiện…”.

Ông Phạm Xuân Hòe, Phó vụ trưởng Vụ Chính sách tiền tệ NHNN gợi ý, ngoài các giải pháp chính sách đã đưa ra trong thời gian qua, với vai trò trung gian, các tổ chức tín dụng cần đóng vai trò trung tâm trong mô hình liên kết chuỗi giá trị để cung ứng vốn cho các “nhà”. Đồng thời, đóng vai trò gần như trọng tài giữa các bên để vừa thúc đẩy sản xuất, vừa mở rộng cung cấp tín dụng, vừa giúp hạn chế rủi ro của các bên.

“NHNN sẽ khuyến khích các NHTM, đặc biệt là các NHTM cổ phần, ngân hàng nước ngoài mở rộng mạng lưới hoạt động, đặc biệt, mở chi nhánh, phòng giao dịch tại các khu vực vùng sâu, vùng xa”, ông Cát Quang Dương, Phó vụ trưởng Vụ tín dụng NHNN cho biết.

-

Ngân hàng “thừa” 110 nghìn tỷ đồng vốn vàng

Các ngân hàng đang dư thừa vốn. Khó cho vay ra nhưng vẫn phải tăng cường huy động. Tưởng như nghịch lý, nhưng không hẳn vậy.

-

Ngân hàng Nhà nước vừa điều chỉnh trần lãi suất tối đa đối với tiền gửi bằng VNĐ từ 8%/năm xuống 7,5%/năm. Sau nhiều lần hạ lãi, nhiều ý kiến cho rằng, quy định trần lãi suất không còn nhiều nghĩa. Đã đến lúc phải bỏ. <br/br>

-

Cổ phiếu hàng loạt công ty bất động sản bị đưa vào diện cảnh báo

CafeLand - Sở Giao dịch Chứng khoán Tp.HCM vừa phát ra thông báo đưa hàng loạt cổ phiếu của các công ty bất động sản vào diện cảnh báo vì theo báo cáo tài chính tổng hợp năm 2012 các công ty này đều có lợi nhuận âm.

.png)

.png)