Gần đây, trên các phương tiện thông tin đại chúng xuất hiện một số bài viết về tình hình nợ nần của Tập đoàn Hoàng Anh Gia Lai (HAG). Trong đó, đề cập đến việc HAG hiện nợ nần rất lớn và động thái giảm giá sốc một số dự án căn hộ tại TP. HCM của tập đoàn này là do bị thúc ép bởi công nợ.

Tuy nhiên, trao đổi với phóng viên Đầu tư Chứng khoán, ông Võ Trường Sơn, Phó tổng giám đốc phụ trách tài chính của HAG cho rằng, phần lớn các bài viết trên chưa phân tích một cách toàn diện bức tranh tài chính của Tập đoàn. Ông Sơn cũng cung cấp các số liệu cho thấy, cơ cấu tài sản và cơ cấu tài chính của HAG là khá bền vững.

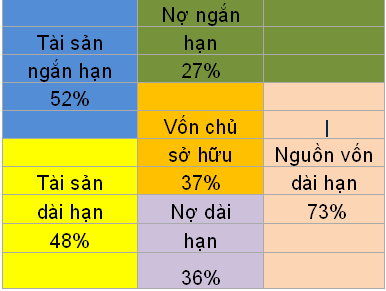

Cơ cấu tài sản và nguồn vốn của Hoàng Anh Gia Lai được thể hiện qua biểu đồ sau:

Theo đó, nguồn vốn dài hạn chiếm đến 73% (các tỷ lệ được tính trên tổng tài sản), trong khi đó tài sản dài hạn chỉ chiếm 48%. Như vậy, phần nguồn vốn dài hạn được sử dụng để tài trợ cho tài sản ngắn hạn là 25%. Đây có thể xem là một cái “đệm” an toàn về thanh khoản cho HAG.

- Tài sản ngắn hạn chiếm đến 52%, trong khi đó nợ ngắn hạn chỉ chiếm 27%. Điều này thể hiện rằng, Hoàng Anh Gia Lai chỉ cần thu hồi một nửa tài sản ngắn hạn là có thể thanh toán hết nợ ngắn hạn.

- Theo Chuẩn mực kế toán Việt Nam, toàn bộ tài sản được phản ánh theo giá gốc. Vì vậy, hệ số nợ trên tổng tài sản nếu phản ánh theo giá trị hợp lý sẽ thấp đi rất nhiều.

- Khối tài sản của Hoàng Anh Gia Lai không còn tập trung lớn vào bất động sản mà đã đa dạng hóa sang các ngành nghề khác.

- Hàng tồn kho là căn hộ đang xây: Bao gồm các dự án đã bán 100% như dự án An Tiến và Phú Hoàng Anh giai đoạn 1; Các dự án đang làm móng như Thanh Bình, Phú Hoàng Anh giai đoạn 2, Hoàng Anh Incomex có lợi thế về chi phí thấp nên rất dễ dàng tung hàng ra bán khi cần tiền nhanh.

- Các khoản nợ dài hạn có kỳ hạn phù hợp với kế hoạch dòng tiền của từng dự án đầu tư. Vì vậy, sẽ không tạo nên rủi ro lớn về thanh khoản.

- Trong các khoản nợ thì trái phiếu chuyển đổi chiếm 2.230 tỷ đồng. Các khoản này có khả năng trở thành vốn chủ sở hữu của Tập đoàn khi được chuyển đổi thành cổ phiếu.

.png)