Ảnh minh hoạ.

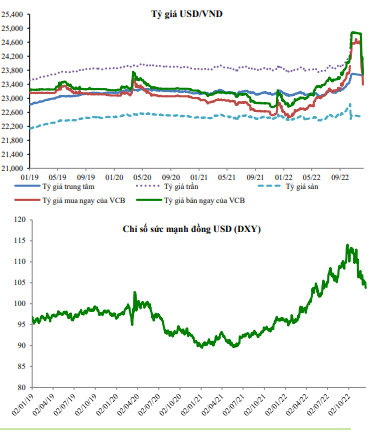

Trong báo vĩ mô mới công bố, Công ty Chứng khoán Vietcombank (VCBS) cho biết, trong tháng 11, Ngân hàng Nhà nước (NHNN) đã điều chỉnh giảm nhẹ giá bán ngoại tệ can thiệp từ 24.870 xuống 24.860. Theo đó, tỷ giá giao dịch tại ngân hàng thương mại (NHTM) hạ nhiệt đáng kể. Diễn biến này đi kèm với diễn biến thuận lợi trên thị trường thế giới thuận lợi hơn khi chỉ số DXY có dấu hiệu tạo đỉnh.

Thậm chí, ngày 14/12, NHNN công bố giá mua ngoại tệ can thiệp thị trƣờng với hình thức mua ngay tại mức 23.450 thấp hơn đáng kể tỷ giá đang giao dịch tại các NHTM. Cùng với đó, mức tăng nhanh mặt bằng lãi suất phần nào làm giảm đáng kể áp lực lên tỷ giá.

Tỷ giá giao dịch tại các NHTM từ đầu năm tới 15/12 tăng 710 VND đạt 23.630- 23.650VND/USD, tương ứng VND giảm giá khoảng 3,09% so với đầu năm so với đồng USD; Theo VCBS, với các diễn biến khá thuận lợi trong thời gian gần đây, mức giảm giá VND so với USD là mức tương đối thấp so với nhiều quốc gia trong khu vực.

Mặc dù tốc độ tăng lãi suất đã bắt đầu chậm lại, nhưng xu hướng tăng lãi suất của các NHTW chưa chấm dứt điển hình là Fed, ECB hay BOE. Trong đó, ECB thậm chí đã đưa ra thông điệp về lộ trình tăng lãi suất chậm rãi nhưng thời gian tăng kéo dài hơn. Do vậy, VCBS cho rằng, VND sẽ vẫn còn dư địa giảm giá so với đồng USD cho năm nay và thậm chí sang năm 2023 với mức dự báo giảm giá ~3%-4%.

VCBS cho rằng xu hướng tăng của lãi suất huy động cũng được xem là phản ứng hợp lý khi mặt bằng lãi suất ở nhiều quốc gia đang trong xu hướng tăng. Xu hướng tăng sẽ tiếp diễn, và mặt bằng lãi suất huy động có thể tăng 2,5 - 3 điểm % trong cả năm 2022.

Cũng theo VCBS, giai đoạn này, diễn biến thị trường ngoại hối sẽ tiếp tục có mức độ phụ thuộc lớn vào diễn biến thị trường thế giới.

Về diễn biến lãi suất, Cục Dự trữ Liên bang Mỹ (Fed) đã quyết định nâng lãi suất 50 điểm cơ bản khá tương đồng với kỳ vọng thị trường và xu hướng tăng lãi suất vẫn chưa kết thúc.

Ở trong nước, tăng trưởng tín dụng tính đến 29/11 đạt 12,2% so với cuối năm 2021. Ngày 5/12, Ngân hàng Nhà nước Việt Nam cho biết đã quyết định điều chỉnh chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1,5-2% cho toàn hệ thống các tổ chức tín dụng theo hướng, các TCTD có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn.

Trong tháng 11, mặt bằng lãi suất tăng 50-60 điểm. Theo đó, từ đầu năm tới nay, nhiều NHTM CP đã tăng lãi suất huy động ở các kỳ hạn với mức tăng 220-260 điểm cơ bản. Tại những ngân hàng TMCP vừa và nhỏ, cá biệt có thể ghi nhận mức ~10% cho kỳ hạn 6 tháng.

VCBS cho rằng xu hướng tăng của lãi suất huy động (LSHĐ) cũng được xem là phản ứng hợp lý khi mặt bằng lãi suất ở nhiều quốc gia đang trong xu hướng tăng. Xu hướng tăng của LSHĐ tiếp diễn, và mặt bằng LSHĐ có thể tăng 250-300 điểm trong cả năm 2022.

Trong bối cảnh LSHĐ chịu áp lực tăng; lãi suất cho vay (LSCV) khó có thể tránh khỏi những áp lực nhất định. Áp lực tăng lên LSCV sẽ có độ trễ so với thời điểm tăng của LSHĐ, và có sự phân hoá giữa mức tăng, thời điểm tăng giữa các ngành nghề.

-

Loạt ngân hàng tiên phong giảm lãi suất sau chỉ đạo của Ngân hàng Nhà nước

Nhiều ngân hàng đã công bố giảm lãi suất cho vay sau chỉ đạo của Ngân hàng Nhà nước nhằm hỗ trợ sản xuất, kinh doanh.

-

Lãi suất liên ngân hàng: Vừa hạ nhiệt đã quay đầu tăng

Tuần giao dịch từ ngày 12–16/1 ghi nhận những chuyển động rõ nét trên thị trường tiền tệ, khi lãi suất liên ngân hàng – tức lãi suất các ngân hàng vay mượn lẫn nhau – không còn duy trì xu hướng giảm mạnh như đầu tháng mà bắt đầu nhích lên trở lại ở n...

-

Chủ tịch Fed Jerome Powell cho biết đang bị điều tra hình sự, khẳng định không khuất phục trước sức ép từ ông Trump

Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Jerome Powell, xác nhận đang bị các công tố viên liên bang điều tra hình sự liên quan đến dự án cải tạo trụ sở ngân hàng trung ương trị giá 2,5 tỷ USD tại Washington, D.C. Tuy nhiên, ông cho rằng đây chỉ là...

-

Từ lãi suất đến triển vọng các kênh đầu tư

Xu hướng tăng lãi suất đang diễn ra hiện nay có phần khác biệt so với đợt tăng gần nhất vào năm 2022. Theo đó, cách chúng ta đánh giá để xác định tín hiệu đối với thị trường cũng khác.

-

Lãi suất liên ngân hàng giảm sâu

Phiên giao dịch ngày 6/1 ghi nhận những biến động trái chiều trên thị trường tiền tệ và ngoại hối, khi lãi suất liên ngân hàng VND giảm mạnh, trong khi tỷ giá USD trên thị trường tự do tăng vọt, tiến sát mốc 27.000 đồng/USD....

-

Lãi suất tiền gửi còn tăng đến đâu? Hé lộ dự báo mới nhất

Theo báo cáo phân tích mới công bố của MBS Research, mặt bằng lãi suất tiền gửi đang bước vào giai đoạn chịu áp lực tăng trở lại sau thời gian dài duy trì ở mức thấp. Diễn biến này phản ánh rõ những căng thẳng về thanh khoản của hệ thống ngân hàng cũ...

.jpg)

.png)