Cổ phiếu ngân hàng sau một thời gian giảm giá mạnh đến nay vẫn chưa có dấu hiệu khởi sắc. Tuy nhiên, theo đánh giá của nhiều chuyên gia trong lĩnh vực tài chính - chứng khoán, tái cấu trúc và xử lý nợ xấu của ngành thông qua Công ty Quản lý tài sản Việt Nam (VAMC) sẽ là động lực thúc đẩy sự hồi phục của cổ phiếu ngân hàng trong dài hạn.

Tái cấu trúc ngành ngân hàng đang là cơ hội cho các NĐT nước ngoài bỏ vốn vào lĩnh vực này

VAMC - Mấu chốt của quá trình tái cơ cấu và xử lý nợ xấu

Khó khăn của nền kinh tế kéo dài đã ảnh hưởng không nhỏ đến hoạt động ngành ngân hàng, khi sức khỏe doanh nghiệp ngày càng yếu và khả năng trả nợ vay giảm dần. Nợ xấu của ngành ngân hàng từ đó cũng tăng nhanh và dần trở thành gánh nặng của các nhà băng.

Thực tế, nợ xấu của ngành ngân hàng đã tăng mạnh trong thời gian qua và hiện vẫn chưa có điểm dừng. Trong đó, nợ xấu rơi nhiều vào nhóm ngân hàng nhỏ, vì tình hình quản trị yếu kém. Theo công bố của các tổ chức tín dụng, nợ xấu toàn ngành đến cuối tháng 5/2013 vào khoảng 168.000 tỷ đồng, bằng 4,9% tổng dư nợ.

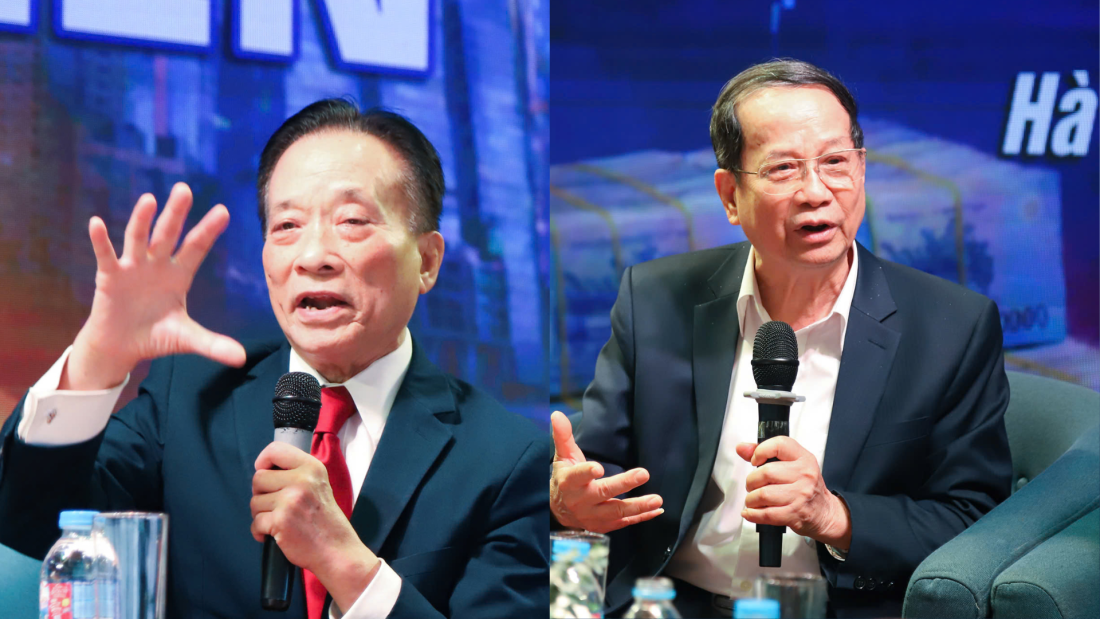

Ông Oh Kyung Hee, Tổng giám đốc CTCK KIS Việt Nam nhìn nhận, trong những năm gần đây, nhiều ngân hàng theo đuổi chiến lược tăng trưởng tín dụng nhanh, trong khi năng lực quản trị rủi ro còn nhiều hạn chế, dẫn đến nợ xấu tăng nhanh hơn dư nợ. Ngoài ra, phần lớn các ngân hàng tập trung đầu tư vào các ngành tiềm ẩn nhiều rủi ro, đặc biệt là bất động sản. Khi thị trường bất động sản đóng băng và giá bất động sản giảm sâu, kéo theo nợ xấu cho vay lĩnh vực này tăng nhanh.

Xử lý nợ xấu, tái cấu trúc hệ thống là vấn đề đặt ra hết sức cấp bách với ngành ngân hàng, ngành vốn được coi là huyết mạch của nền kinh tế. Sự ra đời của VAMC cũng góp phần tạo động lực thúc đẩy trong việc xử lý nợ xấu của ngành, cải thiện sức khỏe của các ngân hàng.

“Tôi nhận thấy nỗ lực của Chính phủ trong thời gian gần đây chủ yếu nhằm thúc đẩy và củng cố niềm tin thị trường về quá trình lành mạnh hóa hệ thống ngân hàng. Tuy nhiên, quá trình tái cơ cấu và xử lý nợ xấu một cách triệt để đang gặp nhiều khó khăn. Điều này khiến người ta có cảm giác rằng sẽ phải mất nhiều thời gian cho đến khi nền kinh tế trở lên sáng sủa hơn”, ông Hee nói và cho rằng, VAMC là mấu chốt trong quá trình tái cơ cấu và xử lý nợ xấu. Nhưng trên quan điểm trung và dài hạn, việc tái cơ cấu hệ thống ngân hàng một cách triệt để có thể gặp nhiều khó khăn do các bước chuẩn bị đưa VAMC vào hoạt động (tiêu chuẩn đánh giá, tỷ lệ thua lỗ, phương án bán tài sản nợ xấu…) chưa đầy đủ và chưa thấy được kết quả của các hoạt động cụ thể. Điều này có thể sẽ làm cho quá trình tái cơ cấu hệ thống ngân hàng tốn thêm nhiều thời gian.

Cơ hội cho NĐT dài hạn

Ông Oh Kyung Hee cho rằng, quá trình tái cấu trúc ngành ngân hàng Việt Nam được đánh giá là cơ hội cho các nhà đầu tư nước ngoài bỏ vốn vào lĩnh vực này. Đáng chú ý, gần đây, Chính phủ đang xem xét cho phép nhà đầu tư nước ngoài và chi nhánh ngân hàng nước ngoài nắm tới hơn 30% cổ phần của các ngân hàng Việt Nam trong các trường hợp đặc biệt để tái cấu trúc các tổ chức tín dụng yếu. Ngoài ra, các nhà đầu tư chiến lược nước ngoài có thể được phép sở hữu lên đến 20% cổ phần ngân hàng trong nước không cần phê duyệt từ Thủ tướng Chính phủ. Tuy nhiên, việc các nhà đầu tư nước ngoài có sẵn sàng rót vốn vào các ngân hàng trong nước hay không còn tùy thuộc vào nhiều yếu tố như: chiến lược phát triển phù hợp, triển vọng tăng trưởng tốt và sự tương đồng văn hóa.

Thời gian qua, các tập đoàn tài chính Nhật Bản đã gia tăng sở hữu cổ phiếu tại một số ngân hàng Việt Nam như Vietcombank, VietinBank, Eximbank thông qua hình thức M&A và theo một nguồn tin đáng tin cậy, tới đây sẽ tiếp tục có một số ngân hàng bán cổ phần cho nhà đầu tư Nhật, vì sự gần gũi về văn hóa giữa Nhật Bản và Việt Nam. Bên cạnh đó, các ngân hàng Nhật Bản cũng thiên về chiến lược bán lẻ và điều này phù hợp với chiến lược mà nhiều ngân hàng trong nước đang theo đuổi. Vì thế, khi hợp tác thông qua hình thức M&A, hai bên cùng hỗ trợ, phát triển tốt hơn thế mạnh hiện có của mình.

Theo ông Phạm Phú Khôi, Tổng giám đốc CTCK ACBS, con số nợ xấu của ngành ngân hàng được đưa ra trong thời gian qua không có sự thống nhất. Nếu nợ xấu của ngành ngân hàng như công bố của Ngân hàng Nhà nước mới đây xấp xỉ 8% và đang có xu hướng tăng lên thì việc đầu tư cổ phiếu ngành này, theo ông Khôi, trong bối cảnh hiện nay cũng có rủi ro nhất định. Tuy nhiên, trong hệ thống vẫn có những ngân hàng tốt, nợ xấu trong giới hạn an toàn, lợi nhuận hàng năm khả quan, cổ phiếu vẫn giữ được mức giá ổn định. Song kỳ vọng cổ phiếu này tăng đột phá trong thời gian ngắn là rất khó.

Tổng giám đốc KIS Oh Kyung Hee nhìn nhận, tâm điểm trong hoạt động của ngành ngân hàng Việt Nam năm 2013 là tập trung xử lý nợ xấu. Do đó, chuyển biến của cổ phiếu ngân hàng sẽ phụ thuộc nhiều vào hiệu quả của việc xử lý nợ xấu và đây là lộ trình dài hạn, không thể xử lý trong vài tháng hoặc một năm. Khi việc tái cấu trúc thành công, hệ thống ngân hàng hoạt động lành mạnh thì đó sẽ là lúc cổ phiếu ngân hàng bứt phá. Khuyến nghị được đưa ra từ KIS, đầu tư vào cổ phiếu ngân hàng trong năm 2013 không thích hợp với các nhà đầu tư ngắn hạn.