Những bong bóng tài sản lớn được nhắc đến gần đây là trường hợp của Hoa Kỳ, Nhật Bản và Trung Quốc, 3 nền kinh tế lớn nhất thế giới. Tình trạng bong bóng tài sản ở cả 3 nền kinh tế này đã gây ra những hậu quả nghiêm trọng.

Nhật Bản

Bong bóng tài sản Nhật Bản hình thành sau thời gian dài nở rộ kinh tế hậu chiến tranh và bắt đầu tăng tốc vào nửa cuối thập niên 80 của thế kỷ trước. Thị trường chứng khoán Nhật Bản tăng đột biến với chỉ số Nikkei 225 tăng hơn 300%, từ 13.000 điểm năm 1986 lên 38.975 điểm năm 1989.

Điều tương tự cũng diễn ra ở thị trường BĐS, với giá nhà ở bình quân tăng 51%/năm và giá BĐS thương mại tăng 80%/năm trong cùng kỳ (xem ĐTTC ngày 2-7-2012). Đến đỉnh điểm năm 1991, thị trường BĐS ở Nhật Bản bị thổi phồng lên mức 18.000 tỷ USD, gấp 4 lần trị giá toàn bộ BĐS ở Hoa Kỳ lúc đó, dù Nhật Bản chỉ có diện tích tương đương tiểu bang California.

Từ năm 1992, bong bóng tài sản ở Nhật Bản bắt đầu vỡ. Chỉ số Nikkei 225 từ mức 38.975 điểm năm 1989 nhanh chóng rơi xuống còn 15.025 điểm vào tháng 7-1992 và tiếp tục rơi tự do trong thập niên mất mát. Tính đến tháng 4-2003, chỉ số này chỉ còn 7.603 điểm, hiện nay dao động quanh mức 9.000 điểm.

Giá nhà ở tại 6 thành phố lớn của Nhật Bản giảm 64% trong giai đoạn 1991-2005. Bong bóng vỡ khiến Nhật Bản rơi vào thập niên mất mát, tăng trưởng âm trong 11 năm kể từ năm 1991 và trồi sụt từ năm 2003 đến nay. Theo Tòa án Tối cao Nhật Bản, nơi thụ lý các vụ án phá sản, từ năm 1994-2003, số vụ phá sản cá nhân tăng 600%.

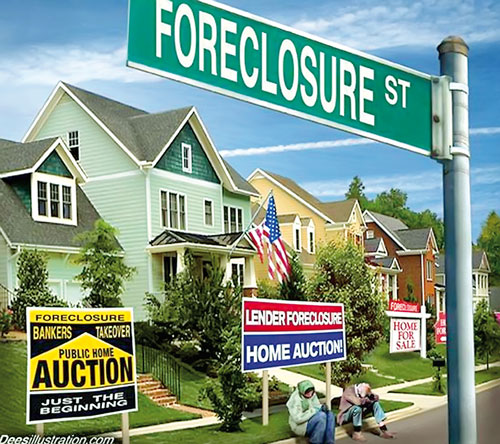

Hoa Kỳ

Trong giai đoạn 1950-1995, giá nhà đất ở Hoa Kỳ chỉ tăng tương đương giá các loại hàng hóa và dịch vụ như xăng dầu, xe cộ, y tế... Nhưng từ năm 1996, giá BĐS bắt đầu tăng tốc so với các loại hàng hóa khác và tạo ra “giá trị bong bóng”. Từ năm 1996-2005, giá nhà ở Hoa Kỳ tăng hơn 45%. Bình quân mỗi tuần có tới 140.000 gia đình người Hoa Kỳ mua nhà mới, trong đó đa số mua ở giá “bong bóng”.

Ước tính đến năm 2005, có tới 5.000 tỷ USD giá trị bong bóng trong thị trường BĐS Hoa Kỳ, tức mỗi hộ gia đình 4 người phải gánh 70.000USD bong bóng nhà đất. Bong bóng phình càng to vào những năm 2000.

Chẳng hạn, năm 2005 có tới 1.283.000 căn nhà mới được bán ra, so với 609.000 căn/năm trong giai đoạn 1990-1995. Điều đó giúp các công ty xây dựng nhà ở lớn như D. R. Horton, Pulte, và Lennar chứng kiến tài sản của họ phình to một cách chóng mặt: Cổ phiếu của D. R. Horton tăng từ mức 3USD năm 1997 lên 42,82USD năm 2005; lợi nhuận của Pulte Corp tăng từ 2,3 tỷ USD năm 1996 lên 14,69 tỷ USD năm 2005...

Chẳng hạn, năm 2005 có tới 1.283.000 căn nhà mới được bán ra, so với 609.000 căn/năm trong giai đoạn 1990-1995. Điều đó giúp các công ty xây dựng nhà ở lớn như D. R. Horton, Pulte, và Lennar chứng kiến tài sản của họ phình to một cách chóng mặt: Cổ phiếu của D. R. Horton tăng từ mức 3USD năm 1997 lên 42,82USD năm 2005; lợi nhuận của Pulte Corp tăng từ 2,3 tỷ USD năm 1996 lên 14,69 tỷ USD năm 2005...

Tuy nhiên, từ năm 2006, thị trường bắt đầu có những dấu hiệu vỡ bong bóng. Chỉ số nhu cầu nhà ở trong tương lai liên tục giảm, từ 128,2 điểm vào tháng 8-2005 xuống còn 89,9 điểm vào tháng 7-2007.

Theo sau giảm cầu là sự lao dốc nghiêm trọng của các loại tài sản thế chấp, dẫn tới cuộc khủng hoảng tài chính. Từ tháng 3-2007, nhiều nhà cho vay thế chấp ở Hoa Kỳ như Bear Stearns, Lehman Brothers, Goldman Sachs, Merrill Lynch, và Morgan Stanley công bố những khoản thua lỗ khổng lồ, với tổng giá trị lên đến 150 tỷ USD.

Các ngân hàng bắt đầu phá sản: New Century Financial Corporation xin phá sản vào tháng 8-2007, Bear Steams bị JP Morgan Chase mua lại vào tháng 3-2008, Lehman Brothers phá sản vào tháng 8-2008, Merrill Lynch (ngân hàng đầu tư lớn thứ 3) bị Bank of America mua lại, AIG phải nhờ chính phủ cứu giúp 85 tỷ USD…

Cuộc khủng hoảng tài chính ở Hoa Kỳ đã lan rộng ra toàn cầu, nhấn chìm cả thế giới vào giai đoạn suy thoái kinh tế nghiêm trọng, là tiền đề cuộc khủng hoảng nợ ở châu Âu và khủng hoảng kinh tế thế giới 2007-2012.

Trung Quốc

Trong giai đoạn 2004-2007, lượng tiền nóng đổ vào thị trường BĐS Trung Quốc tăng từ 119,5 tỷ USD lên 147 tỷ USD. Nhưng đến năm 2009, con số này đã lên hơn 210 tỷ USD. Luồng tiền nóng này khiến giá nhà đất bình quân ở Trung Quốc tăng gấp 10 lần trong vòng 8 năm, giá BĐS tại 100 thành phố lớn của Trung Quốc tháng 6-2011 tăng 7,7% so với cùng kỳ năm 2010 (xem ĐTTC ngày 30-6-2011).

Tuy nhiên, từ cuối năm 2011, thị trường BĐS Trung Quốc bắt đầu có dấu hiệu xì hơi, giá nhà tại 9 thành phố lớn giảm liền 9 tháng tính đến tháng 5-2012.

Sự đi xuống của thị trường BĐS Trung Quốc dẫn đến những hệ quả nghiêm trọng. GDP của cỗ máy tăng trưởng mạnh nhất thế giới bắt đầu tăng trưởng chậm lại. Trong quý I, tăng trưởng GDP của Trung Quốc chỉ còn 8,1%, so với mức tăng 9,7% cùng kỳ năm ngoái.

Đà đi xuống này tiếp tục lặp lại trong các quý sau đó, với quý II chỉ tăng 7,6% và quý III tăng 7,4%, tức giảm tăng trưởng liên tiếp 3 quý. Hồi tháng 3, Thủ tướng Trung Quốc Ôn Gia Bảo cũng đặt mục tiêu tăng GDP cả năm 7,5%, thấp nhất kể từ năm 2004.

Ngoài việc giảm tăng trưởng, theo tờ New York Times (Hoa Kỳ), đã có nhiều dấu hiệu cho thấy kinh tế Trung Quốc đang “hụt hơi”. Thí dụ, chính quyền nhiều tỉnh, thành phải bán bớt xe công (có nơi bán tới 80% xe công) để lấy ngân sách và tiết kiệm chi tiêu công; số người giàu bỏ ra nước ngoài ngày càng nhiều.

Kỳ 2: Đề xuất giải pháp

.png)