Hệ số tín nhiệm là gì?

Trên thị trường tài chính, để đánh giá mức độ rủi ro của các khoản vay nợ thông qua trái phiếu hoặc tín dụng của các tổ chức như quốc gia hoặc doanh nghiệp thì nhà đầu tư hay người cho vay thường căn cứ vào hệ số tín nhiệm. Theo đó, hệ số tín nhiệm quốc gia hoặc doanh nghiệp là chỉ số phản ánh khả năng và sự sẵn sàng hoàn trả đúng hạn tiền gốc, lãi trong tương lai đối với danh mục nợ của một quốc gia hoặc doanh nghiệp.

Riêng đối với trường hợp doanh nghiệp hoạt động ở một quốc gia thì hệ số tín nhiệm bị ảnh hưởng bởi hệ số tín nhiệm quốc gia và cả bản thân doanh nghiệp.

Mỗi tổ chức xếp hạng tín nhiệm đều có phương pháp đánh giá, xếp hạng riêng. Tuy nhiên, nhìn chung các phương pháp đánh giá xếp hạng tín nhiệm đều dựa trên các yếu tố thể hiện sự sẵn sàng và khả năng người vay trong việc thực hiện đầy đủ và đúng hạn các nghĩa vụ nợ.

Tín nhiệm quốc gia phụ thuộc tình hình kinh tế, chu kỳ chính trị, kinh tế và các yếu tố liên quan tới mức độ linh hoạt của chính sách tiền tệ và tài khóa. Mức tín nhiệm của doanh nghiệp phụ thuộc vào tín nhiệm quốc gia doanh nghiệp đó hoạt động, tình hình tài chính doanh nghiệp và mức độ minh bạch các thông tin trong báo cáo.

Hiện nay, Việt Nam được khá nhiều tổ chức định mức tín nhiệm lớn trên thế giới quan tâm xếp hạng. Trong đó, nổi bật là các tổ chức như Moody’s, Standard & Poors (S&P), Fitch Ratings (Hoa Kỳ), R&I (Nhật Bản)… Đây là những tổ chức cung cấp dịch vụ định mức tín nhiệm cho các quốc gia và doanh nghiệp.

Trước đây, Việt Nam thuê các tổ chức định mức tín nhiệm xếp hạng để huy động trái phiếu bằng ngoại tệ trên thị trường quốc tế. Lợi suất trái phiếu Việt Nam niêm yết cũng thường biến động theo mức tín nhiệm của Việt Nam. Nhiều ngân hàng và doanh nghiệp của Việt Nam cũng thuê các tổ chức định mức tín nhiệm đánh giá để làm cơ sở phát hành trái phiếu trên thị trường quốc tế.

Hiện nay, các tổ chức này đều đang xếp hạng tín nhiệm Việt Nam là ổn định (Stable) và tích cực (Positive) tương ứng với mức là BB. Riêng hệ thống tín nhiệm của Moody’s đánh giá tín nhiệm quốc gia Việt Nam là Ba3. Mức tín nhiệm này có nghĩa mức độ rủi ro dài hạn là đáng kể. Lần thay đổi mức tín niệm của Việt Nam gần đây nhất là vào tháng 4 năm 2019 khi S&P nâng mức tín nhiệm Việt Nam từ mức BB- lên BB với triển vọng “ổn định”.

Tại sao Moody’s lại xem xét hạ mức tín nhiệm Việt Nam?

Nguyên nhân khiến Moody’s xem xét hạ bậc xếp hạng tín nhiệm bắt nguồn từ đánh giá cho rằng, thời gian qua Chính phủ Việt Nam đã có nhiều hạn chế trong công tác phối hợp giữa các cơ quan Chính phủ dẫn đến tình trạng chậm thanh toán nghĩa vụ nợ Chính phủ. Trong khi đó, Bộ Tài chính cho rằng đây là nghĩa vụ nợ được Chính phủ bảo lãnh, không phải là nghĩa vụ nợ trực tiếp của Chính phủ.

Do đó, Bộ Tài chính khẳng định việc Moody's đưa Việt Nam vào diện xem xét để hạ bậc chỉ dựa trên một sự việc riêng lẻ là không phù hợp. Bên cạnh đó, Bộ Tài chính cũng khẳng định, Chính phủ chưa bao giờ chậm trễ trong thực hiện nghĩa vụ trả nợ của Chính phủ.

Như vậy, căn cứ để Moody’s xem xét hạ tín nhiệm Việt Nam không phải là các yếu tố kinh tế vĩ mô như trước đây. Trên thực tế, kinh tế vĩ mô của Việt Nam trong thời gian gần đây khá ổn định với việc tăng trưởng GDP quý 3 lên đến 7,31%, tính chung 9 tháng tăng 6,98% mức cao nhất trong 9 năm gần đây. Bên cạnh GDP thì các chỉ số kinh tế vĩ mô khác của Việt Nam cũng rất tốt. Lạm phát trong 9 tháng chỉ tăng 2,5% và tỷ giá cũng ít biến động.

Đặc biệt, trong 9 tháng vừa qua, thặng dư cán cân thương mại của Việt Nam lên đến 5,9 tỉ USD. Việt Nam đang có mức dự trữ ngoại hối cao nhất lịch sử, vượt 71 tỉ USD. Do đó khả năng trả nợ bằng ngoại tệ của Việt Nam cũng rất tốt. Như vậy, rõ ràng rủi ro về vĩ mô hoặc thanh khoản của Việt Nam đang ở mức thấp. Đây cũng là lý do S&P nâng một bậc mức tín nhiệm của Việt Nam vào tháng 4 vừa qua.

Tuy nhiên, theo các chuyên gia, việc Moody’s xem xét hạn tín nhiệm Việt Nam không phải là không có cơ sở. Theo báo cáo của Chính phủ đến cuối năm 2018, tổng giá trị các khoản vay được Chính phủ bảo lãnh lên tới 27,7 tỉ USD, trong đó 23,6 tỉ USD vốn vay nước ngoài. Đây là con số lớn hơn tổng trả nợ Chính phủ của Việt Nam trong năm 2018.

Báo cáo cũng cho biết, nhiều dự án được Chính phủ bảo lãnh do khó khăn về tài chính đã không có khả năng trả nợ, đang phải thanh lý tài sản để thu hồi vốn hoặc phải tái cơ cấu do nợ quá hạn cao.

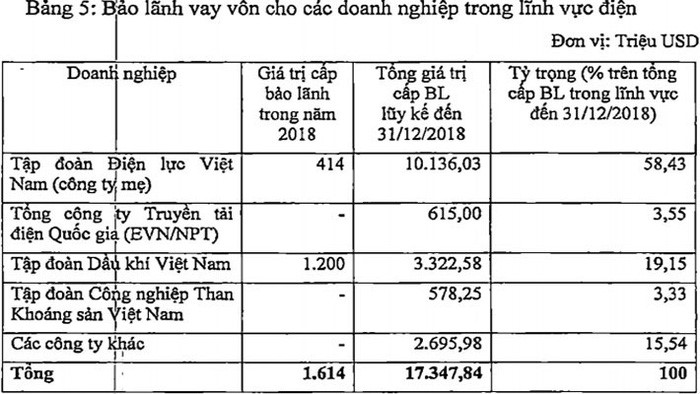

Trong đó, nợ nước ngoài do Chính phủ bảo lãnh tập trung chủ yếu cho đầu tư vào ngành điện tại một số tập đoàn lớn, như Tập đoàn Điện lực Việt Nam (EVN), Tập đoàn Dầu khí Quốc gia (Petro Vietnam) và Tập đoàn Công nghiệp Than khoáng sản (TKV-Vinacomin). Trong đó, EVN chiếm tỷ trọng lớn nhất trong lĩnh vực điện, chiếm 58,43%, tổng bảo lãnh trong lĩnh vực, tương đương khoảng 10 tỉ USD.

Ngoài lĩnh vực điện, Chính phủ cũng bảo lãnh cho các doanh nghiệp hàng không như Tổng công ty Hàng không Việt Nam vay nợ 1,03 tỉ USD, Công ty cổ phần Cho thuê Máy bay vay nợ 297,4 triệu USD.

Vay vốn bảo lãnh Chính phủ đã lên tới 27,7 tỷ USD

Hiện nay, nhiều dự án vay nợ nước ngoài do Chính phủ bảo lãnh khả năng trả nợ rất khó khăn. Các dự án phải kể đến như nhà máy Giấy Phương Nam, dự án BT Đường cao tốc La Sơn - Túy Loan, như dự án Xi măng Thái Nguyên, Xi măng Đồng Bành, Xi măng Hạ Long. Hiện, Chính phủ phải trích hàng trăm triệu USD từ Quỹ Tích lũy trả nợ để trả nợ thay cho các dự án này.

Việt Nam sẽ ảnh hưởng ra sao nếu bị hạ mức tín nhiệm?

Trong thông cáo của mình, Bộ Tài chính bày tỏ quan ngại việc hạ mức tín nhiệm của Việt Nam có thể ảnh hưởng đến uy tín và hình ảnh quốc gia của Việt Nam trên trường quốc tế. Trên thực tế, việc hạ mức tín nhiệm chắc chắn ảnh hưởng không nhỏ đến chi phí vốn của doanh nghiệp và Chính phủ Việt Nam khi vay vốn.

Thật vậy, khi đầu tư vào trái phiếu hoặc cho vay vốn thì các nhà đầu tư xác định lợi suất yêu cầu theo mức tín nhiệm của quốc gia và doanh nghiệp. Quốc gia có mức tín nhiệm càng thấp thì nhà đầu tư sẽ yêu cầu lãi suất khi đầu tư càng cao để bù lại rủi ro đó.

Chẳng hạn với mức tín nhiệm là Ba3 hiện nay thì mức bù rủi ro quốc gia của Việt Nam đối với trái phiếu hay các khoản cho vay đối với Chính phủ hoặc doanh nghiệp là 3 điểm phần trăm. Nói cách khác, nếu Chính phủ Việt Nam phát hành trái phiếu quốc tế thì lãi suất trái phiếu bằng đồng USD bị nhà đầu tư yêu cầu cao hơn so với lãi suất trái phiếu Chính phủ Mỹ (cùng kỳ hạn) là 3 điểm phần trăm.

Khi Moody’s hạ mức tín nhiệm của Việt Nam 1 bậc, thì lãi suất yêu cầu sẽ tăng thêm 0,5 điểm phần trăm. Điều này đồng nghĩa với chi phí huy động vốn của doanh nghiệp ở Việt Nam và Chính phủ sẽ tăng tương ứng

Thực tế, cùng với việc xem xét hạ mức tín nhiệm ở Việt Nam thì Moody’s xem xét hạn mức tín nhiệm của 17 ngân hàng của Việt Nam đã được Moody’s xếp hạng trước đó do tín nhiệm quốc gia bị hạ. Việc xem xét giảm xếp hạng tín nhiệm của các ngân hàng này không liên quan đến hồ sơ tài chính độc lập của các ngân hàng.

Các ngân hàng được Moody’s xem xét hạ mức tín nhiệm bao gồm:

|

STT |

Ngân hàng |

STT |

Ngân hàng |

|

1 |

An Bình Bank |

10 |

SHB |

|

2 |

ACB |

11 |

TP Bank |

|

3 |

HDBank |

12 |

Agribank |

|

4 |

Vietcombank |

13 |

VIB |

|

5 |

BIDV |

14 |

Vietinbank |

|

6 |

LienVietPost Bank |

15 |

Maritime Bank |

|

7 |

MB Bank |

16 |

VPBank |

|

8 |

Nam Á Bank |

17 |

Techcombank |

|

9 |

OCB |

Như vậy, nếu các ngân hàng này bị hạ mức tín nhiệm thì lãi suất các khoản vay, lãi suất trái phiếu các ngân hàng này huy động trên thị trường quốc tế đều tăng lên khá mạnh. Đây là một ảnh hưởng vô cùng nặng nề với cả hệ thống tài chính Việt Nam.