Điểm yếu của bài viết này là số lượng chuyên gia được lấy ý kiến có thể không mang tính đại diện cho số đông.

Việc tái cấu trúc hệ thống ngân hàng và đi kèm với đó là xử lý nợ xấu cần thiết phải nắm bắt được bản chất rủi ro thực sự của hệ thống ngân hàng hiện nay là dùng tiền người này trả cho người khác. Để làm được việc này thì cần thiết phải để cho các nguyên tắc thị trường chi phối mối quan hệ giữa rủi ro và kỳ vọng lợi nhuận.

Giải pháp nên được thực hiện mạnh mẽ và triệt để nên là chấp nhận đồng ý phá sản các ngân hàng yếu kém. Các giải pháp trong bài viết này được đưa ra trên cơ sở lấy ý kiến các chuyên gia bao gồm nhà nghiên cứu, hoạt động thực tiễn và thực thi chính sách.

Điểm yếu của bài viết này là số lượng chuyên gia được lấy ý kiến có thể không mang tính đại diện cho số đông.

Nợ xấu và mức độ nguy hiểm

Các ngân hàng thương mại Việt Nam trong một thời gian dài huy động tiền của dân (những người gửi tiền) để thực hiện các dự án đầu tư không hiệu quả.

Một trong những điểm yếu quan trọng của hệ thống ngân hàng Việt Nam thời gian qua là huy động ngắn hạn để cho vay dài hạn vào các dự án được cho là sân sau của các ông chủ ngân hàng, đặc biệt là bất động sản và chứng khoán, nhưng không được định giá một cách đúng và đủ, dẫn tới việc ngay khi các thị trường này gặp khó khăn, các khoản cho vay đó trở thành nợ xấu.

Nợ xấu thực ra là điều bình thường trong hoạt động ngân hàng. Nhưng nợ xấu ở quy mô nào lại là điều có ý nghĩa để đưa ra những đánh giá đúng. Thật tiếc, tại Việt Nam, nợ xấu ngân hàng hiện nay chiếm tỷ lệ bao nhiêu vẫn là điều không rõ.

Nếu giả định lấy theo Ngân hàng Nhà nước khi Thống đốc Nguyễn Văn Bình trả lời trước Quốc hội tháng 11/2012 thì con số này vào khoảng 8,8% trên tổng dư nợ 2,7 triệu tỷ đồng, tức là khoảng 237.600 tỷ đồng trong khi số trích lập dự phòng rủi ro chưa sử dụng đến tháng 8/2012 khoảng 80.000 tỷ đồng. Vậy con số nợ xấu này nói lên điều gì?

Ngoài những hệ quả khác, hai hệ quả trực tiếp thường được để ý là khả năng mất vốn và hiệu quả hoạt động. Căn cứ vào số liệu năm 2010 của 41 ngân hàng có số liệu, tổng vốn chủ sở hữu là 267.066 nghìn tỷ đồng trong khi tổng dư nợ vào khoảng 1.912.158 tỷ đồng, tương đương tỷ lệ vốn chủ sở hữu so với dư nợ bằng 13,97%.

Nhìn vào số liệu năm 2011, tổng giá trị vốn chủ sở hữu của 18 ngân hàng có số liệu theo dõi là 185,248 tỷ đồng trong khi tổng dư nợ là 1.316.635 thì tỷ lệ vốn chủ sở hữu so với dư nợ ước chừng khoảng 14,07%.

Nói cách khác, các con số thống kê cho thấy nhìn chung tỷ lệ vốn chủ sở hữu so với tổng dư nợ vào khoảng 14% trung bình cho cả hệ thống ngân hàng. Con số này chỉ cao hơn một chút so với tỷ lệ nợ xấu, nghĩa là nợ xấu chỉ cần tăng tới 14% là hê thống ngân hàng đã có nguy cơ mất toàn bộ vốn.

Hoặc cách nói khác cũng có ý nghĩa tương đương là hiện tại hệ thống ngân hàng đã chịu rủi ro mất tới hơn 60% vốn hoặc hơn 60% ngân hàng chịu rủi ro mất toàn bộ vốn.

Nếu nhìn vào hiệu quả hoạt động, mặc dù được tin một cách rộng rãi rằng các ngân hàng Việt Nam thường không báo cáo nợ xấu một cách chính xác, những số liệu về lợi nhuận sau thuế công bố và chi phí dự phòng bao gồm dự phòng nợ xấu là rất đáng suy nghĩ. Chi phí dự phòng rủi ro chiếm một tỷ trọng tương đối lớn so với lợi nhuận sau thuế của các ngân hàng quan sát.

Cụ thể, năm 2008 chi phí dự phòng là 17 nghìn tỷ so với lợi nhuận sau thuế là 17,8 nghìn tỷ, năm 2009 là 12,4 so với 26,7 nghìn tỷ, năm 2010 là 18,4 và 34 nghìn tỷ và năm 2011 là 7 so với 23 nghìn tỷ. Mặc dù con số tuyệt đối là không quan trọng do số lượng mẫu ngân hàng thống kê khác nhau, nhưng con số tỷ trọng thì rất có ý nghĩa.

Cụ thể, số liệu chỉ ra rằng tại các năm tài chính cụ thể, chi phí dự phòng chiếm từ 30 đến 95% lợi nhuận sau thuế. Nghĩa là nợ xấu mặc dù có thể chỉ chiếm khoảng vài % dư nợ, nhưng nó lại là quá nhiều khi so với lợi nhuận sau thuế, tức là giá trị cổ động.

Đặc biệt, nếu chúng ta để ý rằng năm 2008 là năm khó khăn đỉnh điểm gần nhất của kinh tế Việt Nam, thì chúng ta sẽ thấy rằng nếu lịch sử lặp lại, tỷ trọng nợ xấu so với lợi nhuận sau thuế của năm 2011 chỉ là những con số được che giấu, và dự phòng nợ xấu năm 2012 sẽ là con số rất lớn so với lợi nhuận sau thuế. Triển vọng này cũng đã được nhìn thấy thông qua các con số nợ xấu được công bố nhiều lần từ đầu năm tới nay nhưng theo chiều hướng tăng dần. Con số công bố cho đến hiện tại là 8,8%.

Nói một cách khác, hiệu quả hoạt động ngân hàng và hoạt động ngân hàng hiện nay là quá rủi ro do dự phòng, mặc dũ đã được che giấu, vẫn thường xuyên chiếm tỷ trọng cao so với lợi nhuận có thể làm ra.

Nhiều nghiên cứu đã chỉ ra rằng các ngân hàng bị sa lầy vào các dự án dài hạn phát sinh nợ xấu và do vậy không thể dùng tiền đầu tư để hoàn trả cho các khoản tiền gửi đến hạn.

Một cách truyền thống, họ buộc phải thực hiện việc huy động tiền của người này để trả cho người kia bằng mọi giá, đẩy cuộc đua lãi suất lên cao và làm cho thị trường liên ngân hàng trở thành nơi kinh doanh béo bở cho một số ngân hàng lớn. Các ngân hàng nhỏ không ngại trong cuộc đua này bởi họ được đảm bảo tương lai rằng sẽ không có ngân hàng nào phá sản. Hành động bảo lãnh vô tình tạo ra môi trường tuyệt vời khuyến khích các hành vi rủi ro trong nền kinh tế.

Và như chúng ta đã thấy trong năm 2011 và cả nửa đầu 2012, nhiều ngân hàng bằng mọi giá huy động lãi suất cao, người gửi tiền chỉ quan tâm tới lãi suất mà bỏ qua đánh giá rủi ro, và hệ thống ngân hàng tồn tại một thị trường trung gian trong đó các ngân hàng lớn kinh doanh đối với các ngân hàng nhỏ hơn, làm tăng chi phí đối với người đi vay cuối cùng trong nên kinh tế.

Lý do quan trọng dẫn đến nợ xấu

Mấu chốt của vấn đề nằm ở nghịch lý kinh tế là kỳ vọng lợi nhuận cao gắn liền với chấp nhận rủi ro cao đã không được tôn trọng. Nói cách khác, người gửi tiền vì được đảm bảo rằng sẽ không có ngân hàng nào bị phá sản sẽ chỉ chọn ngân hàng nào có lãi suất cao để gửi làm cho mặt bằng lãi suất không thể giảm được dù Ngân hàng Nhà nước đã quyết tâm thực hiện bằng các biện pháp hành chính giữ trần lãi suất ở mức thấp. Các ngân hàng cũng đồng thời áp đặt các mức lãi suất cho vay ra nền kinh tế cao hơn để trang trải chi phí dự phòng nợ xấu, đẩy gánh nặng lên xã hội.

Hậu quả là, mặt bằng lãi suất cho vay thương mại ra nền kinh tế có những thời điểm lên tới 25-30%, lãi suất huy động lên tới 18-20% và các báo cáo khác nhau đưa ra các con số về doanh nghiệp nhỏ phá sản tới 70%, các đường dây tín dụng đen bị đổ bể.

Ngoài mặt bằng lãi suất khó có thể giảm, tình trạng nợ xấu đáng lo ngại cũng tạo ra hiệu ứng “suy giảm tín dụng” do việc các ngân hàng lo ngại rủi ro tăng thêm từ việc cho vay thêm. Tác động này được trình bày trong nhiều nghiên cứu, chẳng hạn như của Murphy (2009) hay Brunnermier (2009).

Nhiều bằng chứng thực nghiệm cho thấy khi khó khăn thanh khoản xảy ra, các ngân hàng thường dè dặt và có xu hướng giữ lại nhiều vốn hơn bình thường, nghĩa là không khuyến khích cho vay thêm do e ngại về khả năng tiếp cận thị trường vốn trong tương lai cũng như khả năng gia tăng nợ xấu.

Điều này thường sẽ bị làm trầm trọng hóa do yếu tố tác động hệ thống và khả năng tháo chạy khỏi các tổ chức tài chính như đã thấy trong cuộc khủng hoảng 2007 - 2008 (Brunnermiar, 2009).

Bên cạnh lãi suất cao là hiện tượng suy giảm tín dụng, tương tự như những nghiên cứu thực nghiệm được nêu ở trên. Cụ thể, mặc dù Chính phủ liên tục khuyến khích tín dụng, Ngân hàng Nhà nước áp đặt các mức trần lãi suất huy động ở mức thấp và nâng chỉ tiêu tăng trưởng tín dụng cho nhiều ngân hàng, tăng trưởng tín dụng chung trong nền kinh tế trong 8 tháng đầu năm 2012 chi tăng 1,4% với nhiều tháng trước đó liên tục âm.

Chỉ tiêu tăng trưởng tín dụng năm 2012 được đặt mục tiêu ở mức 15-17% nhưng khó lòng có thể đạt được do tình trạng suy giảm tín dụng tự nguyện bởi chính các ngân hàng.

Có thể nói rằng, bức tranh hệ thống ngân hàng Việt Nam trong thời gian vừa qua được vẽ bởi những đặc điểm cơ bản sau: các ngân hàng huy động ngắn hạn cho vay dài hạn một cách lỏng lẻo do các quan hệ chồng chéo và công ty con cháu đã dẫn tới nợ xấu. Điều này đã ảnh hưởng nghiêm trọng tới khả năng sinh lời lành mạnh của toàn hệ thống, đồng thời gây áp lực lên khả năng thanh khoản.

Do vậy, các ngân hàng buộc phải chạy đua lãi suất để tồn tại và áp đặp chi phí lên xã hội. Nhà nước đã vô tình tiếp tay cho quá trình trên bằng tuyên bố không cho ngân hàng nào phá sản. Khi lãi suất và nợ xấu tăng đến một mức độ báo động, tình trạng suy giảm tín dụng xảy ra càng làm cho nợ xấu thêm trầm trọng.

Giải quyết nợ xấu 2013-2015?

Giải bài toán nợ xấu không hề đơn giản và tốn phí về mặt tài chính và thời gian cũng là điều khó lường trước mặc dù đã có nhiều kinh nghiệm được thực hiện tại các quốc gia khác.

Trong kỳ họp Quốc hội tháng 11/2012, Thủ tướng Nguyễn Tấn Dũng nêu quyết tâm xử lý nợ xấu đến cuối năm 2015 chỉ còn ở mức 3-4%. Lộ trình 3 năm kể từ hiện tại để giải quyết nợ xấu quả thực không dễ dàng bởi các chiến lược và kế hoạch thực hiện tổng thể chưa thực sự rõ ràng mặc dù những tranh luận xung quanh các vấn đề thành lập công ty mua bán nợ xấu hay các giải pháp sáp nhập ngân hàng đã được nói tới nhiều hơn.

Dưới con mắt của giới học giả, dù Chính phủ xử lý nợ xấu theo chiến lược nào thì đó vẫn thường là một lựa chọn không tối ưu về mặt lý thuyết nhưng hợp lý trong bối cánh kinh tế tại thời điểm thực hiện.

Trong bài viết này, tác giả không tham vọng đi sâu phân tích các giải pháp xử lý nợ xấu cũng như các kinh nghiệm từ các quốc gia trên thế giới – điều mà đã có quá nhiều học giả viết và bình luận – mà tập trung vào nhìn nhận quan điểm chung của các chuyên gia trong nước về những điểm chính yếu với niềm tin rằng quan điểm của họ sẽ đại diện cho những gì sẽ diễn ra trong quá trình tái cấu trúc và giải quyết nợ xấu ngân hàng thời gian tới.

Để thực hiện được điều này, tác giả đã sử dụng kết quả điều tra dựa trên phương pháp nhóm tập trung gồm 20 chuyên gia, trong đó có 7 chuyên gia nghiên cứu, 3 nhà hoạch định chính sách, 2 lãnh đạo cao cấp ngân hàng thương mại Nhà nước và 8 lãnh đạo cao cấp ngân hàng thương mại cổ phần.

Các chuyên gia này được phỏng vấn dựa trên một số câu hỏi được cấu trúc sẵn với mục tiêu tạo ra được quan điểm theo số đông về những vấn đề cần nghiên cứu. Nhóm câu hỏi được thiết kế theo hướng lựa chọn sự ưa thích đối với mỗi giải pháp và người được phỏng vấn sẽ lựa chọn theo 4 mức độ, với mức độ 3 và 4 thể hiện mức độ ưu thích cao hơn và nhóm 1 và 2 thể hiện mức độ ưa thích thấp hơn.

Kết quả nghiên cứu sau đó đã được trao đổi thông qua các tranh luận tại các buôi thảo luận mở trước khi đưa ra kết luận cuối cùng.

Dựa trên kết quả nghiên cứu, những điểm sau đây được chúng tôi tìm thấy là đáng chú ý để thực hiện thành công việc giải bài toán nợ xấu và tái cấu trúc hệ thống ngân hàng.

Các chuyên gia thể hiện sự đồng tình với việc nên để các ngân hàng yếu kém, có vấn đề về thanh khoản, nợ xấu, mất vốn được phá sản với trên 75% chọn mức 3 và 4 trong khi không ưa thích việc Chính phủ bỏ tiền ra cứu hệ thống ngân hàng (trên 70% chọn 1 và 2).

Điều này là một điểm thực sự đáng tranh luận bởi nó trái với quan điểm của Ngân hàng Nhà nước là không để một ngân hàng nào phá sản. Tuy nhiên, quan điểm này phù hợp với nguyên lý rủi ro và lợi nhuận kỳ vọng và sẽ giải quyết được dứt điểm mô hình Ponzi kể trên.

Khi giải pháp sáp nhập được thực hiện, các chuyên gia ưa thích việc sáp nhập để các ngân hàng có lĩnh vực hoạt động giống nhau (77% chọn 3 và 4) hơn là việc ngân hàng tốt sáp nhập với ngân hàng yếu (35% chọn 3 và 4).

Điều này là điểm quan trọng bởi lâu nay giới chuyên gia và học giả thường mới chỉ bàn tới việc vấn đề yếu và mạnh của ngân hàng trong sáp nhập mà gần như không đề cập tới sự tương thích về mô hình kinh doanh và tổ chức.

Trong trường hợp các ngân hàng phải thực hiện tăng vốn, giải pháp ưa thích là tăng room cho nhà đầu tư nước ngoài (trên 80% chọn 3,4) và sau đó là sự tham gia vốn đối ứng của Nhà nước trong quá trình này (75% chọn 3,4).

Trong khi việc ủng hộ sự tham gia của giới đầu tư nước ngoài vào hệ thống ngân hàng không phải là vấn đề mới, thì thật ngạc nhiên là các chuyên gia cũng cho rằng cần có sự tham gia nhiều hơn của Nhà nước vào quá trình này. Điều này có lẽ là hệ quả của việc sự thất vọng với việc các ngân hàng tư nhân tự do tự tác tạo ra mô hình kinh doanh quá rủi ro cho nền kinh tế.

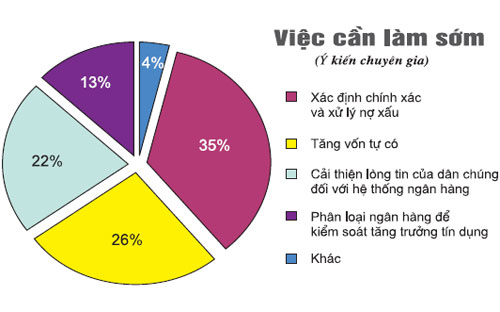

Các chuyên gia cho rằng: để thực hiện tái cấu trúc ngân hàng và giải quyết nợ xấu, việc cần làm trước mắt lần lượt là xác định được nợ xấu (35%), tăng vốn tự có (26%) và cải thiện lòng tin của dân chúng với hệ thống ngân hàng (22%). Việc xác định được nợ xấu bao gồm: mức độ, nguyên nhân và thực hiện phân loại là điều cần thiết phải thực hiện được trước khi việc tăng vốn và cải thiện niềm tin của dân chúng xảy ra.

Về chiến lược dài hạn, cả 4 giải pháp đều nhận được sự đồng tình gần như tương đương nhau (22-25%) về những ưu tiên trong dài hạn, bao gồm tăng cường vai trò của hệ thống bảo hiểm tiền gửi, xây dựng hành lang pháp lý cho vấn đề phá sản ngân hàng, tăng cường khả năng giám sát của ngân hàng nhà nước và cải thiện thông lệ về quản trị doanh nghiệp tại các ngân hàng thương mại.

Sự tăng cường vai trò của hệ thống bảo hiểm tiền gửi là một điểm đáng chú ý bởi nó cho thấy nhận thức thay đổi về bảo hiểm rủi ro cho các hoạt động ngân hàng vốn lâu này quá quen với các chỉ tiêu lợi nhuận.

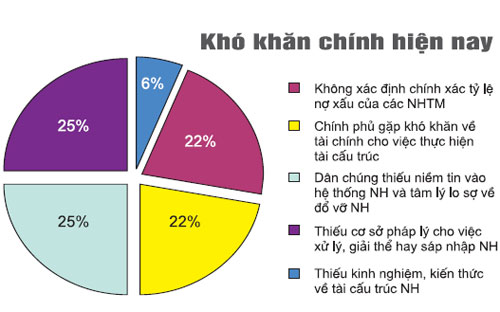

Đối với việc thực hiện chiến lược tái cấu trúc và giải quyết nợ xấu hiện tại, các chuyên gia cho rằng cả 4 nhân tố sau đây đóng vai trò tương đương (22-25%) gây lo ngại tính không hiệu quả của quá trình: không xác định được nợ xấu của hệ thống ngân hàng, Chính phủ gặp khó khăn về tài chính, dân chúng thiếu niềm tin vào hệ thống đi kèm với lo sợ đổ vỡ hệ thống, và thiếu hành lang pháp lý cho việc thực hiện xử lý, giải thể hay sáp nhập doanh nghiệp.

Từ những phát hiện trên đây, bức tranh chung mà các chuyên gia vẽ ra cho quá trình tái cấu trúc và giải quyết nợ xấu ngân hàng được mô tả như sau: phải xác định được mức độ và nguyên nhân của nợ xấu trước khi thực hiện và sẵn sàng cho việc phá sản một số ngân hàng yếu kém; sau đó, việc sáp nhập các ngân hàng nên được thực hiện theo tiêu chí sự hòa hợp về mô hình kinh doanh hơn là chỉ căn cứ vào yếu tố mạnh-yếu; đồng thời, việc tăng vốn cho các ngân hàng nên được thực hiện thông qua tăng room cho nhà đầu tư nước ngoài hoặc sự tham gia của Nhà nước; khó khăn lớn nhất cho quá trình tái cấu trúc là vấn đề xác định nợ xấu và năng lực tài chính của Chính phủ trong khi để thành công về mặt dài hạn cần một chiến lược tổng thể tạo hành lang pháp lý đối với vấn đề giải thể và phá sản ngân hàng cũng như nâng cao vị thế của bảo hiểm tiền gửi và khả năng giám sát của Ngân hàng Nhà nước.

Kết luận

Trong bài viết này, tác giả đã trình bày ba thảo luận nhỏ nhưng có mối quan hệ mật thiết về vấn đề giải quyết nợ xấu trong ngân hàng, một chủ đề đang được quan tâm rộng rãi hiện tại.

Trong phần đầu tiên, tác giả đã chỉ ra rằng nợ xấu đang ở mức độ nguy hiểm chứ không chỉ đơn giản là một điều bình thường của hệ thống ngân hàng.

Trong phần thứ hai, tác giả đã nhìn nhận lý do quan trọng dẫn tới nợ xấu ngân hàng chính là mô hình kinh doanh quá rủi ro của hệ thống này. Và trong phần thứ ba, tác giả đã đưa ra những ý kiến chuyên gia trong việc xử lý nợ xấu ngân hàng.

Thông điệp quan trọng nhất tác giả muốn đưa là nhận thức về việc chấp nhận phá sản một số ngân hàng yêu kém trước khi thực thi các giải pháp khác.

.png)