Nhu cầu tăng vốn là hiện hữu và cấp thiết, tuy nhiên, việc tăng vốn có thực hiện thành công hay không lại là một vấn đề khác. Và một điều dễ dàng nhận thấy là khá nhiều lãnh đạo ngân hàng tỏ ra thận trọng khi trả lời câu hỏi: liệu có tăng vốn thành công trong năm nay?!

Cần thêm 33 nghìn tỷ đồng!

Trong mùa ĐHĐCĐ năm nay, bên cạnh các vấn đề kế hoạch kinh doanh mới, vấn đề về chia cổ tức thì việc tăng vốn cũng là một trong những vấn đề “nóng”, được cổ đông quan tâm.

Trên thực tế, dưới áp phải lực nâng cao năng lực cạnh tranh, đồng thời, chuẩn bị các điều kiện nhằm đáp ứng các chuẩn mực theo thông lệ quốc tế Basel II làm cho không ít nhà băng gặp áp lực tăng vốn.

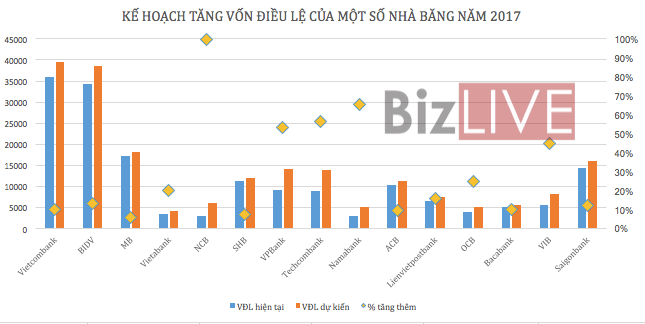

Theo tính toán của người viết, cho tới thời điểm hiện tại, đã có 14 ngân hàng công bố kế hoạch tăng vốn trong năm nay và đã được ĐHĐCĐ thông qua. Theo đó, ước tính cả hệ thống sẽ cần khoảng hơn 33 nghìn tỷ đồng cho nhu cầu tăng vốn.

Ngân hàng có kế hoạch tăng vốn mạnh nhất chính là NCB, với mức tăng gấp đôi năm 2016, lên 6.010 tỷ đồng. Ngân hàng dự kiến sẽ tăng vốn từ phát hành trái phiếu chuyển đổi và thu hút thêm cổ đông chiến lược. Tại ĐHĐCĐ thường niên năm 2017, bà Nguyễn Thị Mai, Thành viên HĐQT ngân hàng cũng tiết lộ, trong năm 2016, HĐQT đã có nhiều cuộc làm việc với các đối tác trong nước và nước ngoài mong muốn làm đối tác của ngân hàng.

Với kế hoạch tăng hơn 65% vốn điều lệ, từ mức 3.021 tỷ đồng lên 5.000 tỷ đồng, NamABank đang là ngân hàng có mức tăng mạnh thứ hai trong hệ thống. Để đạt được mức vốn mới, ngân hàng dự kiến sẽ phát hành cổ phiếu trả cổ tức 2015 là gần 151 tỷ đồng, tăng vốn từ phát hành cổ phiếu mới là 1.828 tỷ đồng.

Cũng có tham vọng tăng vốn mạnh không kém, ngân hàng Techcombank dự kiến sẽ chào bán cổ phần cho cổ đông hiện hữu, qua đó, tăng vốn từ 8.878 tỷ đồng lên 13.878 tỷ đồng, tương đương với mức tăng 56% trong năm nay.

Xét về con số tuyệt đối, Techcombank cũng là ngân hàng có mức tăng mạnh nhất, với 5.000 tỷ đồng. Đứng thứ hai là VPBank, với mức tăng 4.878 tỷ đồng, tương đương 53% qua trả cổ tức bằng cổ phiếu và phát hành riêng lẻ cho nhà đầu tư.

Hai “ông lớn” BIDV và Vietcombank cũng có kế hoạch tăng vốn điều lệ khá lớn, lần lượt 4.445 tỷ đồng và 3.598 tỷ đồng trong năm nay. Theo đó, nếu thành công, Vietcombank sẽ “vượt mặt” Vietinbank giành ngôi vị quán quân về vốn trong hệ thống ngân hàng Việt trong khi BIDV sẽ đứng vị trí thứ hai về vốn.

Tăng vốn – nói dễ, làm có dễ?

Nhu cầu tăng vốn là hiện hữu và cấp thiết, tuy nhiên, việc tăng vốn có thực hiện thành công hay không lại là một vấn đề khác. Và một điều dễ dàng nhận thấy là khá nhiều lãnh đạo ngân hàng tỏ ra thận trọng khi trả lời câu hỏi: liệu có tăng vốn thành công trong năm nay?!

Như tại ngân hàng Vietcombank, năm nay ngân hàng dự kiến chào bán tối đa 359,77 triệu cổ phiếu, nâng vốn điều lệ sau khi phát hành lên 39.575 tỷ đồng. Đối tượng phát hành là chào bán ra công chúng hoặc chào bán riêng lẻ cho nhà đầu tư tổ chức có năng lực tài chính, có thể bao gồm cả một hoặc một số cổ đông hiện hữu của Vietcombank, tối đa 10 nhà đầu tư.

Dù đưa ra khá nhiều phương án, nhưng ông Nghiêm Xuân Thành, Chủ tịch ngân hàng cũng phải thừa nhận, việc chào bán cổ phiếu ra công chúng là rất khó khăn bởi khối lượng cổ phiếu quá lớn, nếu chào bán riêng lẻ thì chẳng biết bao giờ mới hết.

Theo đó, Ban lãnh đạo nghiêng về phương án phát hành cho nhà đầu tư. Tuy nhiên, việc tìm kiếm được đối tác “môn đăng hộ đối”, đáp ứng được các yêu cầu của ngân hàng cũng như Cơ quan quản lý cũng không phải là điều đơn giản.

Quỹ đầu tư GIC của chính phủ Singapore từng thông báo đã đạt được thỏa thuận sơ bộ để mua 305,8 triệu cổ phiếu VCB mới, tương đương 7,7% vốn. Tuy nhiên, cho tới thời điểm hiện tại, thương vụ này vẫn chưa nhận được sự chấp thuận của Chính phủ Việt Nam do Chính phủ không chấp thuận đề nghị của GIC mua giá cổ phiếu VCB với giá thấp hơn giá thị trường.

Ngân hàng BIDV cũng gặp tình trạng tương tự. Ngân hàng này dự định sẽ tăng thêm 13% vốn qua 3 đợt, bao gồm phát hành cổ phiếu trả cổ tức năm 2016 khoảng 2.393 tỷ đồng, tương ứng tỷ lệ chi trả 7%, phát hành cổ phiếu cho người lao động (ESOP) 1.026 tỷ đồng và phát hành riêng lẻ cho nhà đầu tư 1.026 tỷ.

Tuy vậy, kế hoạch phát hành trả cổ tức của ngân hàng đã không thể thực hiện được khi Bộ Tài chính yêu cầu trả cổ tức bằng tiên mặt. Trong khi đó, về phương án tăng vốn bằng cách bán cổ phần cho các nhà đầu tư trong nước và nước ngoài, ông Phan Đức Tú, Tổng giám đốc ngân hàng cho biết, cũng gặp rất nhiều khó khăn.

Theo Tổng giám đốc BIDV, một trong những nguyên nhân dẫn đến việc ngân hàng khó tìm được đối tác ngoại là do những yêu cầu cao từ phía Nhà nước.

“Mức giá bán cho nhà đầu tư phải hợp lý, có lợi cho cả hai bên. Đây là một vấn đề khó. Khi bán cho đối tác, ngân hàng yêu cầu họ phải nắm giữ từ 3 đến 5 năm, hỗ trợ ngân hàng về cả mặt quản lý và kỹ thuật nhưng lại muốn bán cho họ với giá như giá bán lẻ trên sàn là rất khó. Đây là khó khăn chung của toàn bộ hệ thống ngân hàng chứ không riêng gì BIDV. Chúng tôi đã nhiều lần báo cáo lên Bộ Tài chính nhưng cho tới giờ vẫn chưa nhận được giải đáp”.

Nếu như các ngân hàng thương mại có vốn Nhà nước gặp khó vì những yêu cầu cao của Cơ quan chủ quản, thì các ngân hàng TMCP lại có những khó khăn riêng khi có nhu cầu tăng vốn.

Theo một chuyên gia tài chính, việc tăng vốn là khả thi nếu ngân hàng trả cổ tức bằng cổ phiếu, tuy nhiên, sẽ khó khăn hơn nhiều nếu nhà băng chọn phương án tìm đối tác, đặc biệt là đối tác nước ngoài. Nguyên nhân là do hệ thống đang trong quá tình tái cơ cấu, tiền ẩn nhiều rủi ro nên không thực sự hấp dẫn. Bên cạnh đó, quy định một nhà đầu tư không được sở hữu quá 20% vốn của một ngân hàng và tổng sở hữu của nhà đầu tư nước ngoài không được quá 30% cũng là một trong những trở ngại, giảm sức hấp dẫn của cổ phiếu ngân hàng.

"Ám ảnh" kế hoạch trên giấy!

Cũng cần phải nhắc lại rằng, trong số 14 kế hoạch tăng vốn trong năm nay, có 3 kế hoạch đã được đưa ra từ năm ngoái tuy nhiên đã không thành công. VietABank là một ví dụ.

Năm ngoái, ĐHĐCĐ ngân hàng đã thông qua kế hoạch tăng vốn điều lệ từ 3.500 tỷ đồng lên 4.200 tỷ đồng. Tuy nhiên, cho tới thời điểm hiện tại ngân hàng vẫn chưa thực hiện được và tiếp tục kế hoạch tăng vốn trong năm nay.

Theo giải trình từ lãnh đạo VietABank, nguyên nhân là do chịu sự ảnh hưởng từ tăng trưởng chậm của kinh tế trong và ngoài nước. Đồng thời, do nhu cầu tăng vốn của các ngân hàng tăng cao trong những năm gần đây đã làm tăng lượng cung cổ phiếu của ngành ngân hàng trên thị trường chứng khoán.

Trong khi đó, trước làn sóng M&A và đẩy mạnh tái cấu trúc ngân hàng làm cho tính hấp dẫn của cổ phiếu ngành ngân hàng bị giảm, nhà đầu tư không còn mấy mặn mà. Do đó, việc tìm kiếm đối tác chào bán cổ phiếu của VietABank gặp khó khăn.

Tương tự, dù cổ đông ngân hàng OCB đã thông qua kế hoạch tăng vốn từ 4.000 tỷ đồng lên 5.000 tỷ đồng từ năm ngoái, năm nay Ban lãnh đạo ngân hàng lại tiếp tục trình lại kế hoạch với phương án phát hành cổ phiếu thưởng và phát hành riêng lẻ.

Saigonbank hiện cũng chưa thực hiện được kế hoạch tăng vốn từ 14.295 tỷ đồng lên 16.000 tỷ đồng vốn đã được thông qua từ năm 2016. Ban lãnh đạo ngân hàng cho biết, hiện vẫn đang thực hiện bổ sung hồ sơ đáp ứng các yêu cầu của NHNN, dự kiến sẽ hoàn thành trong năm 2017.

Trần Thúy (BizLive)

VIP

Nhà bán Quận Bình Thạnh dưới 4,7 tỷ Nguyễn Văn Đâu trệt lầu BTCT hẻm xe hơi.

4 tỷ 700 triệu- 52.6m2

Bình Lợi Trung, TP. Hồ Chí Minh

Hôm nay

0911194***

VIP

SUN GROUP NHA TRANG – ĐẢO TRIỆU ĐÔ GIỮA LÒNG PHỐ BIỂN

4 tỷ 400 triệu- 80m2

Nam Nha Trang, Khánh Hòa

Hôm nay

0943200***

VIP

Khu đô thị hợp hợp TP Nha Trang CĐT Tập đoàn Sungroup quy mô 226,7m2

14 tỷ - 112m2

Nam Nha Trang, Khánh Hòa

Hôm nay

0943200***

VIP

SỞ HỮU NGAY SIÊU ĐÔ THỊ ALL- IN-ONE ĐẲNG CẤP QUỐC TẾ TẠI PHƯỜNG NAM NHA TRANG

4 tỷ - 60m2

Nam Nha Trang, Khánh Hòa

Hôm nay

0943200***

VIP

Sungroup ra mắt dự án Charmora City,căn hộ mặt sông View biển đẹp nhất Nha Trang

Thương lượng- 50m2

Nam Nha Trang, Khánh Hòa

Hôm nay

0943200***

VIP

KHU ĐÔ THỊ HỖN HỢP TP NHA TRANG – BIỂU TƯỢNG MỚI BÊN BỜ SÔNG

3 tỷ 200 triệu- 40m2

Nam Nha Trang, Khánh Hòa

Hôm nay

0943200***

VIP

Nhận bàn giao ngay căn hộ cao cấp view biển sông Hàn Đà Nẵng Full nội thất

3 tỷ 500 triệu- 48m2

Hải Châu, Đà Nẵng

Hôm nay

0962623***

VIP

NHÀ TÂN BÌNH – Ô TÔ NGỦ TRONG NHÀ – 4 TẦNG BTCT – 59M² – 4PN, 2 SÂN THƯỢNG

7 tỷ 400 triệu- 59m2

Tân Sơn, TP. Hồ Chí Minh

Hôm nay

0707201***

Mọi ý kiến đóng góp cũng như thắc mắc liên quan đến thị trường bất động sản xin gửi về địa chỉ email: [email protected]; Đường dây nóng: 0942.825.711.

Tags: tang von, phat hanh co phieu

.png)