Do chính ngân hàng

LS cao, một phần do tình hình lạm phát, phần do một số ngân hàng (NH)

cạnh tranh đẩy lên cao, châm mồi cho những bất ổn khác. Từ việc một số

người sử dụng NH làm cơ sở hợp pháp để huy động vốn cục bộ. Sau đó đưa

số vốn này đầu tư vào cổ phiếu, vào thị trường vàng, bất động sản (BĐS),

thông qua các DN “gia đình”. Khi các thị trường này gặp khó khăn, đặc

biệt là thị trường BĐS làm cho nợ quá hạn tăng cao dẫn đến NH mất thanh

khoản. Châm ngòi cho cuộc chạy đua tăng LS huy động. Việc cạnh tranh LS,

làm rối loạn thị trường thể hiện qua nhiều hình thức đối phó với pháp

lý. Ví dụ, trên sổ sách kế toán cho thấy khi ký hợp đồng tiền gửi với

khách hàng vẫn ở mức 13%-14%/năm, nhưng NH có thể làm hồ sơ để người gửi

cam kết không rút ra giữa chừng hoặc với chế độ riêng sẽ được chi thêm

3%-4%. Hoặc NH bù đắp dưới hình thức chủ động chịu phạt vì trả lãi cho

người gửi tiền chậm.

Do huy động với LS cao nên cho vay phải cao. Để bù đắp khoản chênh

lệch này, NH hợp thức hóa bằng cách người đi vay phải gửi lại cho NH một

khoản tiền ít hơn số tiền mà khách hàng vay, với LS thấp đủ để cân đối

khoản chênh lệch này.

Việc một số NH tập trung nguồn vốn vào cho vay ở thị trường liên NH

thay vì cung cấp vốn cho DN đã làm cho DN sản xuất kinh doanh có nhu cầu

vay vốn khó tiếp cận được nguồn cung cấp tín dụng từ một số NH. Khi

tình hình sản xuất kinh doanh càng khó khăn thì các tiêu chí phê duyệt

tín dụng của các NH ngày càng chuyên nghiệp và chặt chẽ hơn, nên nếu DN

có vay được cũng phải vay với LS rất cao.

"Bóng đen" quyền lực ngầm

Dòng vốn vay lòng vòng trên thị trường liên NH đã tạo điều kiện cho các NH yếu kém đang mất khả năng chi trả thoát khỏi sự kiểm soát đặc biệt của NHNN để được đánh giá xếp loại NH khá, được tăng trưởng chỉ tiêu tín dụng... Chính vì thế, một số NH càng ra sức dùng những thủ thuật này để đối phó, làm cho thị trường tín dụng méo mó. Ngoài ra một số “ông chủ” NH đã sử dụng quyền hạn của mình để cho các “chiến hữu” vay qua lại lẫn nhau thông qua các “DN gia đình” hàng trăm tỉ, cá biệt có trường hợp cả ngàn tỉ đồng. Một số NH đã không làm đúng chức năng là một kênh huy động vốn của xã hội để đưa vào sản xuất kinh doanh nhằm thúc đẩy phát triển kinh tế cho đất nước, mà lại sử dụng công cụ này để chi phối sự kiểm soát và thôn tính lẫn nhau thông qua việc vay, cho vay qua lại lẫn nhau, để thu gom cổ phiếu ở các DN, các NH mà các thế lực này cần nắm giữ... những biểu hiện đó trên thực tế liệu có hình thành một bóng đen quyền lực ngầm sau hệ thống tín dụng Việt Nam hay không?

Hiện nay tuy LS huy động có giảm, nhưng LS cho vay vẫn ở mức cao, các DN sản xuất kinh doanh có nhu cầu vay vốn rất khó tiếp cận. Chính việc tập trung nguồn vốn huy động cho vay ở thị trường liên NH đã góp phần đẩy DN sản xuất đang gặp khó khăn lại càng khó khăn hơn, thậm chí bế tắc. Chẳng khác nào DN bị sẩy chân té xuống giếng, nguồn cung ứng tín dụng cho DN của NH không những không thả được sợi dây để cứu, mà với mức LS cao như hiện nay, như hòn đá ném bồi xuống. Trách nhiệm của NHNN là xây dựng và tạo ra công cụ kiểm soát tính minh bạch của dòng vốn lưu thông trên thị trường, nhưng trên thực tế công cụ kiểm soát của NHNN liệu đã phát huy được vai trò kiểm soát đến đâu?

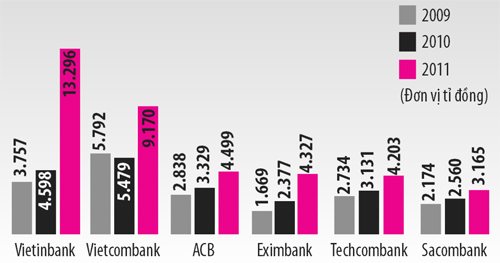

Ngân hàng lãi “khủng” Mặc dù lãi suất cao được xem như yếu tố “hãm” tăng

trưởng và lợi nhuận của các nhà băng khi mà bình quân 70% lợi nhuận ngân

hàng đến từ tín dụng, nhưng khép lại 2011, đa số ngân hàng vẫn lãi

“khủng”, còn số DN phá sản, đóng cửa cứ tăng lên theo cấp số nhân.

| Doanh nghiệp “chết” vì lãi suất cao Theo tổng kết của Cục Thuế TP.HCM, số lượng doanh nghiệp

(DN) ngưng nghỉ, DN khai lỗ năm 2011 tăng lên hơn 15% so với năm 2010;

tình hình nợ thuế và nợ dây dưa kéo dài có chiều hướng tăng, số nợ xấu

không có khả năng thu cũng tăng, điều đáng lo nhất là có những DN trước

đây nộp thuế tốt, đề cao chữ tín nhưng cuối năm rồi cũng lâm vào tình

trạng nợ thuế. Nhìn chung năm 2011, dù đã thu được số thuế cao hơn so

với năm trước nhưng vẫn chủ yếu “nhờ vào” lạm phát; quan trọng là do cơ

quan thuế tăng cường quản lý chống gian lận thuế, qua công tác kiểm tra,

thanh tra thuế, đặc biệt trong chống chuyển giá, đã góp phần tăng số

thu đó.

Những tháng đầu năm 2012 chiều hướng không khả quan hơn; số thu quý 1 năm 2012 so với quý 1 năm 2011 giảm hơn 10%, số DN nợ thuế tăng gần 20% và số nợ khó thu tăng 1,74%. Số DN xin giải thể, ngưng nghỉ tăng lên.

Nguyên nhân thì nhiều nhưng rõ nhất là bởi sức mua giảm, các chi phí đầu vào tăng cao, đặc biệt là trong chi phí tài chính, cơ cấu dòng vốn lưu thông trên thị trường của DN bình quân, vốn chủ sở hữu của DN chỉ chiếm 1/4 trên tổng vốn hoạt động (1 đồng vốn của DN thì cần 3 đồng vốn vay). Nhưng hiện có rất ít DN tiếp cận được ngồn vốn vay của các ngân hàng nhưng nếu có vay được thì cũng với lãi suất rất cao. Trước đây, nguồn tín dụng ngân hàng là trợ thủ cho DN thì nay lại là tai họa vì vay càng nhiều càng chết bởi lãi suất quá cao. |