Từ đầu tháng 6 đến nay, một loạt "ông lớn" ngân hàng đã giảm lãi suất huy động VND từ 0,1-0,5% như Vietcombank, VietinBank, BIDV... Động thái này phải chăng thể hiện các ngân hàng thương mại đang thừa tiền?

Giảm thấp hơn mức trần của NHNN

Theo khảo sát của chúng tôi, ngày 20.6 về lãi suất huy động VND ở một số ngân hàng đã có mức giảm so với trước.

Cụ thể, theo biểu giá lãi suất tiết kiệm VND của Vietcombank ngày 20.6, lãi suất tiền gửi kỳ hạn 1 tháng và 2 tháng tại ngân hàng này chỉ còn 5,1%/năm, kỳ hạn 3 tháng ở mức 5,4%/năm. Các kỳ hạn 6 và 9 tháng rút xuống còn 5,7%/năm. Các kỳ hạn dài từ 12 tháng đến 60 tháng lãi suất cũng giảm xuống còn 6,8%/năm.

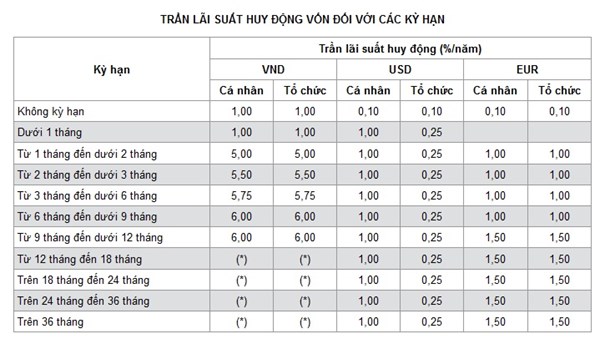

Tương tự, VietinBank cũng giảm lãi suất huy động VND so với trước đó. Cụ thể, lãi suất huy động từ 1 tháng đến dưới 2 tháng tại ngân hàng này giảm xuống còn 5%; từ 2 tháng đến dưới 3 tháng là 5,5%; từ 3 tháng đến dưới 6 tháng là 5,75% và từ 6 tháng đến dưới 12 tháng là 6%.

|

| Bảng niêm yết lãi suất huy động vốn của VietinBank ngày 20.6 |

Không giảm nhiều như các ngân hàng khác, nhưng BIDV cũng đưa ra mức lãi suất huy động thấp hơn so với trước đó. Lãi suất tiền gửi ngày 20.6 của BIDV từ 1 đến 2 tháng lần lượt là 5,25% và 5,5%; 3 tháng đến 6 tháng lần lượt là 5,75% và 6%; từ 9 đến 12 tháng lần lượt là 6,15% và 7,35%. So với các ngân hàng khác thì lãi suất huy động VND của ngân hàng BIDV cao hơn cả.

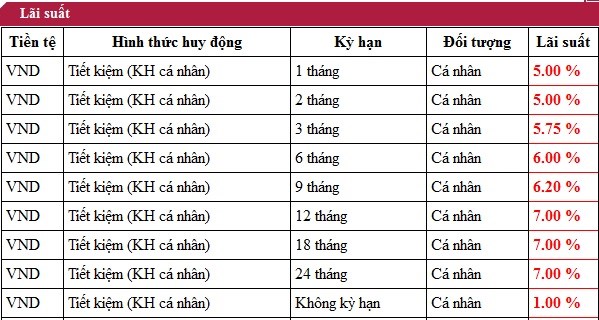

Agribank cũng đưa lãi suất kỳ hạn 1 và 2 tháng về mức 5%/năm, thấp hơn mức trần 1%/năm. Lãi suất cao nhất tại ngân hàng này là 7%/năm cho tiền gửi tiết kiệm từ 12 đến 24 tháng.

|

| Bảng niêm yết lãi suất huy động vốn của Agribank ngày 20.6 |

Như vậy, so với trước đây lãi suất huy động VND của các ngân hàng trên đã giảm khoảng 0,1-0,5%, thấp hơn mức trần 6%/năm theo quy định của Ngân hàng Nhà nước (NHNN).

Không đáng ngạc nhiên

Đánh giá về việc các ngân hàng cắt giảm lãi suất huy động VND, một số chuyên gia cho rằng chủ yếu là do dư thừa vốn, nhất là trong bối cảnh tín dụng tăng chậm như hiện nay. Theo số liệu mới nhất từ NHNN, tính đến ngày 23.5.2014, tín dụng toàn hệ thống ngân hàng mới tăng 1,31% so với đầu năm.

Lý giải điều này, bà Nguyễn Thị Hồng, Vụ trưởng Vụ Chính sách tiền tệ (NHNN) cho biết, tín dụng tăng trưởng chậm là bởi sản xuất kinh doanh vẫn gặp khó khăn. Trên cơ sở đó, việc các ngân hàng giảm lãi suất huy động VND sẽ góp phần thúc đẩy việc giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp...

"Thông thường, khi tín dụng tăng trưởng chậm cũng đồng nghĩa với việc các ngân hàng không cho vay được nhiều, sẽ dẫn đến tình trạng dư thừa vốn và kéo lãi suất tiền gửi giảm. Đây là điều dễ nhận thấy nhất trong động thái giảm lãi suất huy động ở một số ngân hàng lớn hiện nay.

Việc giảm lãi suất huy động cũng có thể sẽ kéo lãi suất cho vay giảm xuống, tuy nhiên giảm ít, giảm nhiều hay không giảm còn tùy thuộc vào chiến lược kinh doanh của mỗi ngân hàng. Nếu như lãi suất cho vay cũng giảm tương đương với lãi suất huy động (giảm khoảng 0,1-0,5%) sẽ có ảnh hưởng tích cực đến nền kinh tế, thúc đẩy sản xuất trong nước phát triển, tạo cơ hội cho các doanh nghiệp tiếp cận được nguồn vốn rẻ, từ đó giúp giảm chi phí sản xuất, kinh doanh.

Trên thực tế, từ khi nền kinh tế lâm vào tình trạng khó khăn như vài năm trở lại đây thì việc các ngân hàng dư thừa vốn không phải là điều đáng ngạc nhiên. So với 2-3 năm trước thì cả lãi suất huy động và lãi suất cho vay VND đã có mức giảm đáng kể, còn tăng trưởng tín dụng thì vẫn lẹt đẹt" - một chuyên gia kinh tế nói.

Còn theo phân tích của công ty chứng khoán ngân hàng Vietcombank thì động thái giảm lãi suất huy động lại mang tính chất giảm chi phí vốn cục bộ ở một số ngân hàng và không tác động nhiều lên mặt bằng lãi suất chung.

Tính đến hiện tại, mức trần lãi suất huy động vẫn được giữ nguyên. Dự báo mức này sẽ tiếp tục được duy trì trong thời gian tới, trên cơ sở dự báo chỉ số giá tiêu dùng cả năm 2014 chỉ ở quanh mức 5%.

Duyên Duyên (Một thế giới)

Mọi ý kiến đóng góp cũng như thắc mắc liên quan đến thị trường bất động sản xin gửi về địa chỉ email: [email protected]; Đường dây nóng: 0942.825.711.